●金融ストラテジスト岡崎良介さんに聞く Vol.1

景気のいい話はたくさん聞いたけど、この半年ですでに25%も円安方向に動いてる。今さら参加しても大丈夫なんだろうか? それはみんなが気にしてるところ。だったら、プロに助けてもらおう! 金融ストラテジストの岡崎良介さんに、今後の中長期的なドル/円相場の予測を聞いてきたぞ!

■「この円安は過去9回の円安とはまったく性質が違う」

「円が今、『通貨漂流』を始めようとしています」

そう話すのは、プロのディーラーもこっそり頼りにするストラテジストの岡崎良介さん。中長期的な市場の流れを見通す達人だ。「通貨漂流」とは聞き慣れないが、どういうこと?

「1971年、変動相場制に変わってから、15%以上の円安は9回ありました。いずれも、アメリカが金融を引き締める(金利を上昇させる)か、あるいは日本銀行による人為的な介入がきっかけ。外からの力が加わって、ドル高円安が進んでいたのです」

最近の米ドル/円とアメリカの金利を比べたのが下のグラフ。矢印のところでは「円安・米国金利上昇」がたしかに同時に進んで……ない。あれ? ’90年代後半、’05年前後の円安では両方上がっているけど、今回の円安では米国金利は横ばいのままだ。

■誰もが予想しなかった円安が始まっている!

「そう、今回の円安は今までとまったく性質が異なります。日銀の介入もないし、アメリカも金融緩和をしたまま。もうひとつ、プロが見る指標に通貨のボラティリティ(変動率)というものがありますが、これが最近上昇しています。今まで通貨のボラティリティが上昇するのは円高の局面でした。『ボラティリティが上昇し、かつ円安が進む』のは、2000年以降初めてのこと。誰もが予想もしなかったことが起きているんです」

なるほど。為替にしろ、株にしろ、「なんとなく今までと様子が違うぞ」って、感じていたのは間違っていなかったのか。

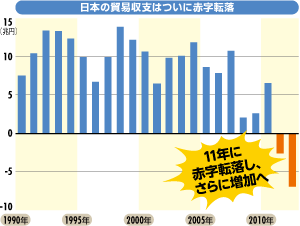

「これまでの円安は『循環的な円安』でしたが、今回の円安は日本経済の『構造転換による円安』だと思います。この数年で、日本経済の構造は大きく変わりました。その顕著な例が貿易黒字から貿易赤字への転落です」

日本の貿易収支は2011年に年ベースで赤字に転落。2012年も赤字額は増加している。

■日本経済は「円安体質」へと変わってきた

「日本経済の体質が変わっているのでしょう。主な理由としては3つ考えられます。自動車とともに日本の輸出を牽引していた家電メーカーの敗北、原発による電力価格の不安定化とLNG輸入の増加、さらに尖閣問題による中国輸出の不振といったことが考えられます」

となると、気になるのは「日本経済の構造変化」によって為替がどう変わるのか。そして円が「漂流」して行きつく先だ。

■米ドル、ユーロがかつて経験した「通貨漂流」

「今回の円安は、『構造変化による円安』です。となると、参考になるのは他の通貨が構造変化したときのケース。構造変化が発生したとき、通貨は数年かけて『漂流』を始めるんです」

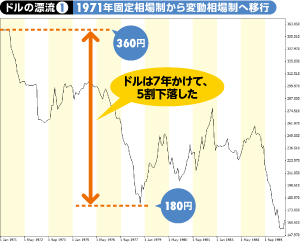

そういって岡崎さんが教えてくれたのが3つのケース。ひとつめは1971年、為替市場そのものが大きく構造を変化させた、変動相場制への移行時の米ドルだ。

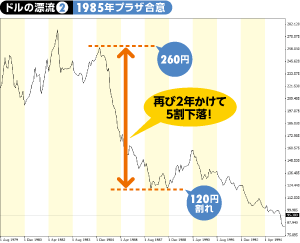

「変動相場制への移行という劇的な変化で米ドルは適正な水準がわからず漂流し、7年かけて5割ほど下落しました。その後、今度はドル高が進んだため、1985年のプラザ合意でドル安誘導が合意されましたが、場当たり的な決定だったため、またも米ドルは漂流し、5割ほど下落します」

■ユーロは漂流の末に2倍の1.6ドルへ

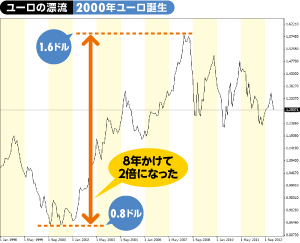

最後のケースは2000年、発足直後のユーロだ。

「ユーロという新しい試み対して、市場は適正な価値を見つけらませんでした。対ドルで、1ユーロ0.8ドルまで下落したあと、8年かけて2倍の1.6ドルまで上昇しました」

ポイントは5割の下落と2倍の上昇。「通貨漂流」が始まると、「半分になるか・2倍になるか」というのが過去の経験則なのだ。

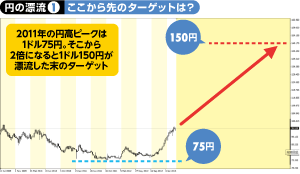

となると、通貨漂流を始めた「円」はどこに向かうのか?

2倍を目指すとすれば・・・。

「円高の大底は75円でした。そこから2倍というと150円。これが漂流する円のターゲットです」

■150円に達するのは2018年か

150円……。かなり遠くに感じるが、それが「漂流」。考えてみれば、1ドル360円だったときに100円台を予測すれば、きっと「何を言ってんの」と一笑に付されたはず。それに、1ドル150円といっても今年、来年の話ではない。

「プラザ合意のときは人為的な介入があったせいで3年でしたが、変動相場制への移行によるドルの漂流は7年、ユーロ発足時は8年の間、『通貨漂流』が続きました。そこからすると、2018年あたりまで円の『漂流』が続くと考えられます」

■前半は「幸福な円安」、後半は「暴力的な円安」に

岡崎さんの話から「2018年150円」というターゲットが見えたが、途中には起伏がありそう。

「いったん、漂流を始めた通貨はやがて誰にもコントロールできなくなります。今回の円安も同じ。前半はハネムーンのような幸福感に包まれた円安になりますが、後半は暴力的な円安になると考えています」

今回の円安を岡崎さんが「漂流」と呼ぶゆえんがこれ。米ドルやユーロが漂流したときも、最初は「思惑どおり」と政策担当者もほくそ笑んだろうが、「ん……? ちょっと行き過ぎ?」となり、やがては「もういいからっ!」と叫びたくなったはず。

■「暴力的な円安」では副作用も表面化

「今回の円安局面も2つに分かれるでしょう。過去の例から見ても最初の3年ほどは日本の景気も上向き、金利や物価もほどほどの上昇で済む。ところが、後半はコントロールが効かなくなり、最終的にはハイパーインフレ寸前になる、あるいはバブルを生み出して終焉するのでは」

ちょっと気になる後半だが、「先の話なので気にする必要はないと思いますが」と岡崎さん。頭の片隅に置いておくらいでOKだろう。でも円安の今後の見取り図は持っておきたい。

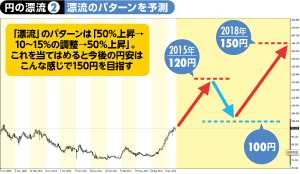

■調整を挟んで150円を目指す

「構造的な変化の場合、『50%ほど上昇→調整を挟み→再度の50%上昇』というのがパターン。2015年、110円台から120円手前まで円安が進み、調整を挟んでもう一度50%上昇して150円を目指すというイメージでしょう」

調整の前に利益確定をして、調整が終わったところで買い直して、150円で利益確定するというのが理想的。でも、この「漂流シナリオ」を崩すようなリスクはないのか。

■「目をつぶって外貨を買っていい」

「いちばん読めないのは日中の偶発的な衝突。これは市場の外の話なのでまったく読めません。イタリア? キプロス? ユーロの中の小さな話ですよね。投資でいちばんいけないのは『取り越し苦労』。リスクを考えることはもちろん大切ですが、考えすぎると何も行動できなくなる。今は目をつぶって外貨を買っていい時期だと思います」

なんと力強い言葉。中長期的な資金なら、さっさと外貨を買ってしまうのがよさそう。でも、リスクの取りすぎには注意したい。せっかくの上昇相場、レバレッジをあげすぎて、ロスカットにひっかからないようにしよう!

(「円安の“巡航速度”は「3カ月3円」がメド。豪ドルやユーロ、気になる他通貨の動向も!」へつづく)

(取材・文/高城泰)

![GMO外貨[外貨ex]](https://zaifx.ismcdn.jp/common/images/blank.gif)

![ヒロセ通商[LION FX]](/mwimgs/2/a/-/img_2a52600bd883437cd42323cdfe740fdd39661.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)