※本記事は公開時点の古い内容を含んでいます。税金に関する最新の情報は国税庁の公式サイトや以下の関連記事などを参考にしてください。

【※関連記事はこちら!】

⇒FXの「税金」と「確定申告」を詳しく解説! FXの税金の基本情報、確定申告のやり方や申告に必要なもの、知っておきたい節税対策についてもまとめて紹介!

(「あの投資家たちのFX確定申告の実態(1)ひろぴーさんが必要経費に入れたものは?」からつづく)

「e-Tax」を使って納税する方法も

確定申告の方法って、大まかにわけると3つ。

ひろぴーさんのように「パソコンを使って専用フォームへ入力後、印刷して税務署へ持参または郵送」するか、「税務署で用紙をもらってきてすべて手書き」するか、あるいは「すべてをインターネット上で完結させる『e-Tax』(国税電子申告・納税システム)を使う方法」だ。

「私はe-Taxを使っています。公的個人認証サービスに対応したICカードリーダライタ(3000円から5000円程度)や住基カードなどが必要になりますが、e-Taxなら税務署に行く手間が省けるので」

そう話すのは、FXブログ「たゆたいFX」のしーさん。サラリーマンとして働きながら取引しているFXはもう11年目。ベテラントレーダーであり、確定申告は毎年行なっている。

e-Taxは、インターネット上で確定申告が完結する手続き方法。ただ、ネット上で作業する前に下準備が必要だ。

具体的な手続きの流れは、「市区町村に申請して住基カードや個人番号カードに電子証明書を記録(発行)してもらい、それをe-Taxに登録。専用のICカードリーダライタを用意し、PCでe-Tax利用のためのセットアップを行った上で確定申告する」ということになる。

「e-Taxで気をつけたいのが住基カードの有効期限。知らない人も多いんですが、住基カードの有効期限は発行日から10年間。住基カードは2003年から交付が始まったので、気づかないうちに期限が切れている人もいるはずです。

また、住基カードの有効期限とは別に電子証明書にも有効期限があり、これは電子証明書発行日から5年間。住基カードそのものの有効期限と電子証明書の有効期限の両方が切れていないかを確認する必要があります」(しーさん)

自宅でできるし、24時間受付。確定申告のために有給休暇を取る必要もないe-Taxだが、機器の購入や住基カードなど準備が、ちと面倒なのが難点だ。

なお、住基カードの新規発行は2015年12月をもって終了しており、これからはマイナンバーが記載された「個人番号カード」が住基カードの機能を引き継ぐことになる。すでに住基カードを利用して確定申告を行っている人は利用期限まで使い続けることができるが、これから電子証明書の申請をする人は、個人番号カードが必要だ。

個人番号カードそのものの有効期限は、発行日から10回目の誕生日まで。電子証明書の有効期限は電子証明書発行の日から5回目の誕生日までとなっている。e-Taxを利用する際は、有効期限にも十分注意したい。

エクセルを使って収支や経費をまとめておく

e-Taxを利用している以外、しーさんのやり方はひろぴーさんとほぼ同じだ。

「私も西原メルマガを購入していて、判断の参考にしています。そのため、西原メルマガの購読料は経費に参入していますし、地方都市に住んでいるのでセミナーの交通費も多い。

それにFX関連の書籍代などを経費に入れていますね。これまで税務署からつっこまれたことはないので、こうした項目は認められやすいんだと思います」(しーさん)

【参考コンテンツ】

●西原宏一の「トレード戦略指令!」

経費に参入している費用も、ひろぴーさんとだいたい同じだ。

「ただ、私は確定申告前にあわてないよう、エクセルを使って経費や収支をまとめるようにしています」(しーさん)

書籍のタイトルや交通費が発生した際の行き先、目的などをメモしておくと、もしも税務署からつっこまれても説明しやすい。

FXの損益、会社バレを防ぐには?

ここからは2人が確定申告で気づいたポイントを教えてもらおう。

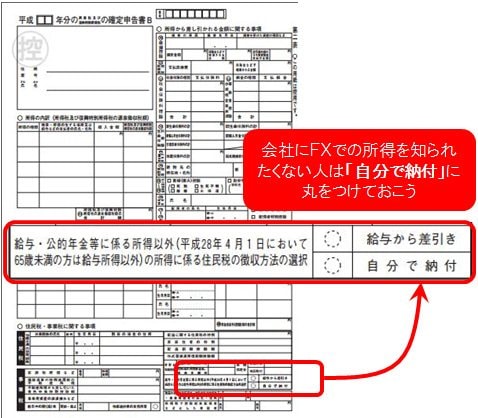

「気をつけたいのが住民税の徴収方法。確定申告書に『自分で納付』と『給与から差引き』(天引き)のいずれかに丸をつけるんです。

初めて確定申告をした年、『天引きのほうが楽だよな』と思って丸をつけたら、会社からもらった住民税の書類の『先物取引』の欄にFXで儲けた金額がばっちり記載されていた。それからは『自分で納付』にグリグリ丸をつけています」(ひろぴーさん)

会社の給与担当者などにFXの損益を知られたくない人は、要注意だ。

「取引手数料無料」はうれしくない!?

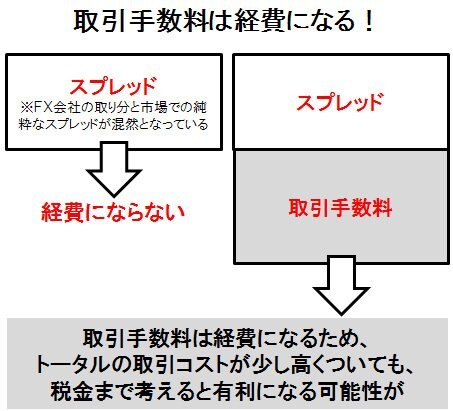

もう2つ気をつけたいのが取引手数料。今は手数料を無料にしてスプレッドにFX会社の取り分を含ませている会社が多いが、実はそれって痛し痒し。取引手数料は立派なFXの経費だからだ。

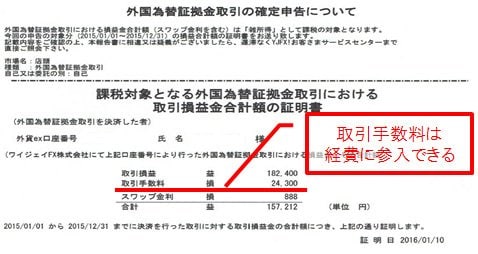

以下は、ひろぴーさんが見せてくれたYJFX!(現・GMO外貨)での損益計算書。

「ザイFX!の『FX毎日バトル!(2014年11月~2015年5月)』で使っていた口座です。YJFX!は、2015年2月まで1万通貨未満の取引には手数料がかかっていました。

だから損益計算書には『取引手数料2万4300円』って書いてありますよね? この取引手数料は経費になるんです」

取引手数料が発生する「くりっく365」取扱い会社の一部やマネースクウェア・ジャパン、デューカスコピー・ジャパン、ひまわり証券の「エコトレFX」、FXトレーディングシステムズの「トラッキングトレード」などを利用している人は、忘れず経費に参入を。

経費にならないマークアップ手数料

「ところが、ややこしいことに同じ手数料でも『マークアップ手数料』は手数料にならないようなんです」(ひろぴーさん)

スプレッドにFX会社の取り分を自動的に上乗せするのがマークアップ手数料。セントラル短資FXの「ウルトラFX」やインヴァスト証券の「トライオートFX」での「オートパイロット注文」(AP注文)などが採用している手数料の方式だ。

「スプレッドは経費にならないため、スプレッドに自動的に上乗せされるマークアップ手数料も経費にならない、ということのようです。だから税金のことを考えると、スプレッドがものすごく狭くて、手数料は外付けという口座がいちばんいいんですよね」(ひろぴーさん)

たとえばデューカスコピー・ジャパン。変動スプレッドだが、米ドル/円で0.1銭程度のスプレッドも頻繁に発生して、手数料は外付け。腕に自信のある人なら、こうした口座を利用すると低コストで取引した上に手数料を経費に参入できて節税しやすいのかも。

含み損なのにスワップ益を納税する悲劇も!

難しいのが未決済ポジションで得たスワップ金利の取り扱い。会社によって税制上の扱いが異なるのだ。

「セントラル短資FXの口座では2年前に買ったトルコリラ/円のポジションがあります。1トルコリラ=48円くらいで買ったので含み損になっていて、そのままポジションをキープしていますが、その一方、約13万円のスワップをもらっています」(ひろぴーさん)

(リアルタイムチャートはこちら → FXチャート&レート:トルコリラ/円 月足)

この状態で、セントラル短資FXの場合は、スワップ益に対して税金が発生する。セントラル短資FXはスワップが日々取引口座の現金残高に反映される方式のため、まだ決済していないポジションから発生したスワップ益であっても、その分の税金を支払わなくてはいけないのだ。

為替差損を考えれば大損なのに税金を払うって納得いかないが、それがルールだから仕方がない。

セントラル短資FXと同様にYJFX!「外貨ex」やインヴァスト証券「シストレ24」なども未決済ポジションから発生したスワップに対して、税金を支払う必要がある。

ただ、このタイプのFX会社は主要FX会社の中ではやや少数派。「くりっく365」やSBI FXトレード、ヒロセ通商などは未決済ポジションから発生するスワップは課税対象にならない。

ちなみに外為どっとコムやDMM.com証券も基本的には未決済ポジションから発生するスワップは課税対象にならないのだが、スワップの「振替」という機能を使って、ポジションを決済せずにスワップだけを受け取ると、その分は課税対象になる。

「今年は損しちゃったな」という人だったら、未実現のプラスのスワップをその年のうちに振り替えておくことで、翌年以降の利益圧縮、節税につながる可能性がある。

12月になったら、やっておくべき2つのこと

確定申告は1月から12月までの損益に対して行なうもの。(今回はもう過ぎてしまったが)12月になったら、そろそろ税金のことを視野に入れて動こう。しーさんにとって「年末は損切りのチャンス」だそう。

「年末時点で含み損のある中長期ポジションは決済して確定損に変えておき、年が明けてから改めて再度同じポジションを持つかどうか考えます。

年間利益を高くしておきたいという見栄で損切りを我慢しても納税額が増えるだけ。どうせ損切りするなら納税額を圧縮できる年末の方がいいですよね。もちろん、年間トータルでは儲かっていることが前提ですが」(しーさん)

もう1つ大切なのが、納税資金の確保だ。

「12月になったら納税額をざっくり計算して、その分の資金は抜いておきます。確定申告で支払うのは12月末までの利益に対する税金ですが、実際の支払いは2、3カ月後。その間にもしかするとスイスショックのようなことが起きて大損し、納税できないなんてことがあるかもしれないですからね」(ひろぴーさん)

2016年も年初から相場が荒れている。「去年は儲かったのに今年は大損……」なんて人も多いだろうが、納税資金だけは確保しておこう。

税務署の調査って入るの?

しーさんはFX歴11年、ひろぴーさんも7年目。ともにベテラントレーダーで確定申告の経験も豊富だが、税務署の調査が入ったことはあるのだろうか?

「ありません」と2人とも口を揃える。

ニュースではFXで脱税した人のニュースが流れることがあるが、調査の対象になるのは、やはり億を超えるような大金を稼いだ人が多いのだろうか。

【参考記事】

●FXで8億円稼いだ主婦…池辺雪子さんのトレード手法(1) ~合計利益は4億円ではなく、8億円!!~~

●脱税総額9億円! 超ビッグFX対談!! 池辺雪子×磯貝清明

とはいえ、納税は国民の義務。いつ調査が入っても良いよう、払うべきものはしっかり払って、いつ調査がきてもきちんと説明できるよう、書類を揃えておこう。

(取材・文/ミドルマン・高城泰)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](/mwimgs/9/f/-/img_9f888c16a19c8addccf0c80c4796eca022145.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)