ついに来た、法人口座のレバレッジ規制。なぜ今?

先月(2017年2月)、FX会社からこのようなお知らせがあったことに気づいた方も多いと思います。

「法人口座のレバレッジが変更になります」

文言はこの限りではありませんが、要するに「法人口座の最低証拠金率が、これまでの○○%固定から、過去の相場の値動きによる変動制になります」ということなんです。

えっ、最大レバレッジが変動しちゃうって、どういうこと? 今日は証拠金足りてたけど明日は足りない、なんていうことが、レートの変動にかかわらず起きてしまうの? と疑問はいろいろありますが、まずは今回のレバレッジ規制に至った背景について、簡単に説明したいと思います。

レバレッジ規制と言えば、ほんの数年前までは個人のFX取引でも100倍とか400倍とか、ものすごいレバレッジをかけて取引することができました。しかし、このまま一層ハイレバレッジ化が進むことを懸念した金融庁が、個人のFX取引のレバレッジを規制することを決定。2010年8月からは最大レバレッジ50倍、そして、2011年8月以降は最大レバレッジ25倍と、2段階にわけてレバレッジ規制を実施しました。

【参考記事】

●レバレッジ規制とは何か? レバレッジ規制を逃れる方法はあるのか?

こうなると、それまでハイレバレッジで取引をしていたトレーダーにとっては、FX取引の魅力が半減してしまうことに。ですから、中にはFX取引のために法人を作り、法人口座を開設して取引をするという解決策を取る人もいたようです。

というのも、レバレッジ規制の対象は個人だけだったので、法人取引に対しては規制がなく、従来どおりのハイレバレッジでの取引が可能だったからです。

そんなわけで、個人口座は最大レバレッジ25倍、法人口座は各FX会社任意のレバレッジという状態が続いていましたが、そんな中、業界を震撼させる出来事が起こりました。

そう、2015年1月のスイスフランショックです。

【参考記事】

●最大損失、約126億円!? 約定状況公開! スイスショック絡みのFX会社情報総まとめ

SNB(スイス国立銀行[スイスの中央銀行])が、それまで設定していた「ユーロ/スイスフランの下限レート1.20フラン」を突如撤廃したことにより、ユーロ/スイスフランは一瞬のうちに大暴落。

幸い、日本におけるユーロ/スイスフラン取引は小規模だったため、未収金拡大によるFX会社の倒産といったことは免れましたが、それでもレバレッジ規制のない法人口座における未収金は、1法人顧客あたり約1500万円(※)に膨らみました。

(※金融庁:法人顧客を相手方とする店頭FX取引に係る証拠金規制・規制の事前評価書より)

取引規模の小さい通貨ペアでさえ、これほどの損失になったわけですから、このような事態が主要な通貨ペアで起こったら、それこそ多額の未収金により、FX会社がバタバタ倒産してしまうことになりかねません。

そして、そんなことになってしまうと、市場に大きな影響を与えてしまうほど、日本の店頭FX取引は規模が拡大しているということなんです。

というわけで、2016年6月14日に、法人口座のレバレッジを規制するべく、金融商品取引業等に関する内閣府令(金商業等府令)の改正がなされ、このたび2017年2月27日より施行となりました。

以前の個人取引の規制の際は、「顧客保護」という観点が前面に出されていましたが、今回の法人口座規制は「FX会社の保護」が理由というのが、おもしろいですね。

何がどう変更になった? 今回の規制のポイント

今回の金商業等府令の改正の内容について、楽天証券がわかりやすくまとめてくれていますので紹介しますと、

・法人口座に対する証拠金率について、過去の値動きを元に計算したものを通貨ペアごとに設定し、週1回以上の見直しを行うこと

・法人口座の証拠金維持率が100%を下回った場合に、速やかに不足額を預託させること

ということなんだそうです。まず、1つめの「法人口座に対する証拠金率について、過去の値動きを元に計算したものを通貨ペアごとに設定し、週1回以上の見直しを行うこと」ですが、これはつまり、冒頭で紹介した「法人口座のレバレッジ上限が変更になります」ということですね。

証拠金率とは、取引額に対する必要証拠金の割合。ですから、

証拠金率(%)=必要証拠金÷取引額×100

で求められます。たとえば、1ドル110円で1万通貨の取引を、レバレッジ100倍で行うとしましょう。この時、

取引額=110円×1万通貨=110万円

必要証拠金=110万円÷100=1万1000円

証拠金率=1万1000円÷110万円×100=1%

となります。つまり、レバレッジ100倍で取引しているときの証拠金率は1%ということです。同様に、レバレッジ25倍で取引しているときの証拠金率は4%になりますね。

金融先物取引業協会(金先協会)のウェブサイトによると、今回の規制で、法人口座の必要証拠金は「取引の額に当該取引の対象となる通貨ペアの為替リスク想定比率を乗じて得た額」としなければならないということ。

つまり、先ほどの例でいくと

必要証拠金=110万円×為替リスク想定比率=〇〇〇円

となるわけです。この「為替リスク想定比率」というのが、過去の値動きを元に計算されるものであるため、必然的にレバレッジも過去の値動きによって変動する、ということなんですね。

「為替リスク想定比率」はどうやって算出するの?

「為替リスク想定比率」は、毎週金曜日を基準日とした「直近26週間の価格変動率」と「直近130週間の価格変動率」のうち、どちらか高い方から計算され、少なくとも毎週1回更新される必要があるそうです。

つまり、同じ通貨ペアでも、「為替リスク想定比率」が高くなるほど、つまり過去のボラティリティが大きくなるほど必要証拠金の額も大きくなり、ひいてはレバレッジが低くなってしまう、ということになります。

算出方法や利用する価格データについての詳細は、金先協会のウェブサイトから確認することができますが、たとえば利用する価格データについては「主要な通貨ペアについては、当該通貨ペアごとに EBS Market(※)プラットフォームから各営業日における東京時間15時の前後2分30秒の取引データを取得し、出来高加重平均価格を算出する…」など、「為替リスク想定比率」の算出にはかなりの手間がかかりそう…。

(※英金融取引仲介大手のICAPが提供する外国為替取引の電子ブローキングシステム)

そこで金先協会がこの面倒な計算を肩代わりして毎週公表し、FX会社が利用してもいいようにしてくれているんです! 調べてみたところ、確認した限りのFX会社ではすべて、金先協会の公表データを採用していました。

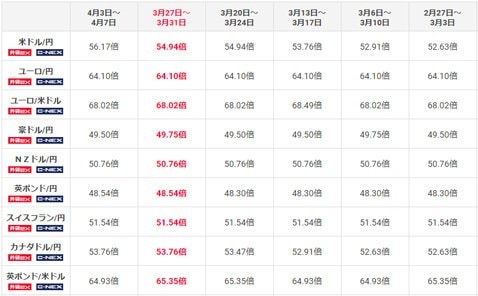

たとえばYJFX!では、金先協会公表のレバレッジをわかりやすく表にしてくれています。

赤文字の部分が、3月27日(月)現在適用されているレバレッジになります。米ドル/円で54.94倍、ユーロ/円だと64.10倍と、これまでレバレッジ100倍で運用していたトレーダーにとってはやや物足りない感じなんでしょうか…?

また、同一通貨ペアのレバレッジの推移を見てみると、約半年(26週間)とか約2年半(130週間)といった、ある程度長期間のボラティリティに基づいて算出している数値なので、毎回それほど大差ないことがわかります。

なお、なぜ翌4月3日~の週の分が出ているかというと、事前の1週間を適用レバレッジの周知期間としているため、基準日の金曜日に算出したデータを利用できるのが翌々週の月曜日からとなるためです。

つまり、4月3日(月)~7日(金)に適用されるレバレッジは、前々週の金曜日である3月24日から、さかのぼって26週間もしくは130週間の価格データを元に算出されたものになります。

ちなみに、先ほどのYJFX!の表の続きに、米ドル/香港ドル1428.57倍というとんでもない数字を見つけ、おおっ!?と思いましたが、YJFX!ではこれまでどおり、レバレッジの上限を100倍としているため、いくら計算上は1428.57倍になっても、超超ハイレバ取引ができるというわけではありませんでした。

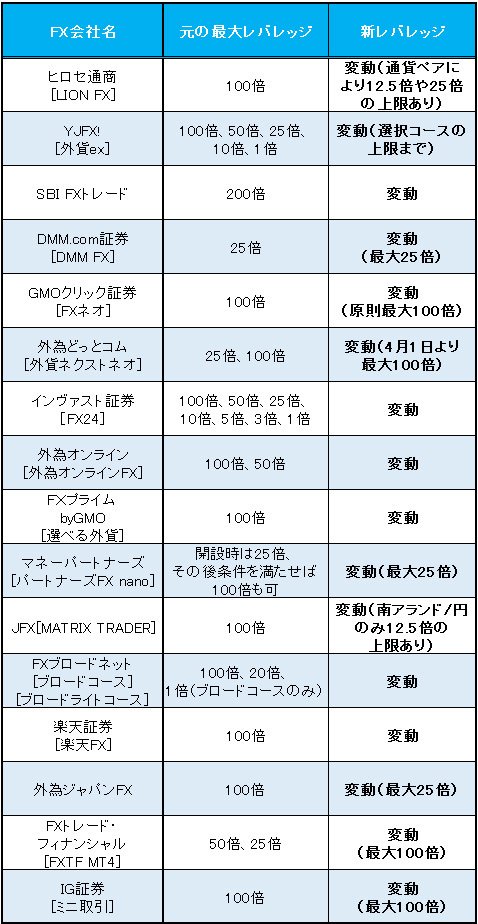

各FX会社のレバレッジはどう変わった?

参考までに、主なFX会社のこれまでの法人口座のレバレッジと、規制後の新レバレッジについてまとめてみました。

こうしてみると、各社意外と細かい違いがあるのが一目瞭然ですね。

たとえば、YJFX!「外貨ex」とインヴァスト証券「FX24」は、いずれも元々は1倍~100倍までの中のいくつかの選択肢から、最大レバレッジを選べるようになっていました。しかし、レバレッジ規制後は、YJFX!「外貨ex」はそのままレバレッジ別の選択肢を残して、選んだレバレッジが最大レバレッジとして適用されることになり、インヴァスト証券「FX24」はレバレッジ別のコースを廃止してしまいました。

また、外為ジャパンFXやマネーパートナーズでは、これまで100倍のレバレッジも可能だったのが、最大25倍と大幅ダウン。我が身を守るための措置なんでしょうか???

逆に、かつては最大で50倍のレバレッジだったFXトレード・フィナンシャル「FXTF MT4」が、最大100倍とレバレッジを引き上げているのが目を引きますが、これにはちょっとしたからくりが…後ほど紹介したいと思います。

また、気になったのが、外為どっとコム「外貨ネクストネオ」が、レバレッジ規制開始後、しばらくしてから「4月1日(土)から最大レバレッジを100倍に」とルールを変更してきたこと。「新レバレッジは軒並み、これまでの最大100倍よりは低そうだから安心してたけど、やっぱりまさかの時に備えておかなきゃマズいかも…」とでも思ったのでしょうか?

今のところ、FX会社側では上限を設けていないところも多いですが、今後は設定してくるところもあるのかもしれませんね。

追証についても新たなルールが!

レバレッジの話が長くなってしまいましたが、続いて今回の規制の2つ目のポイント、「法人口座の証拠金維持率が100%を下回った場合に、速やかに不足額を預託させること」について確認したいと思います。

証拠金維持率とは、証拠金に対する、必要証拠金の割合です。

証拠金維持率(%)=証拠金÷必要証拠金×100

になります。つまり、証拠金維持率が100%を割り込むということは、「証拠金が必要証拠金以下になってしまう」ということ。その場合「速やかに不足額を預託させる」ということは、追加証拠金、すなわち追証が必要となるということです。

多くのFX会社では、法人口座については追証制度を設けず、ロスカット水準に達したら即ロスカットという措置をとっており、ロスカット水準については各FX会社の任意となっていました。

つまり、ロスカット水準を証拠金維持率100%よりも下に設定していたFX会社については、今回の規制によって、取引ルールの変更が必要になります。

しかし、もともとロスカット水準が証拠金維持率100%であれば、そこでロスカットされてしまうわけですから、そもそも追加の証拠金は必要ありません。

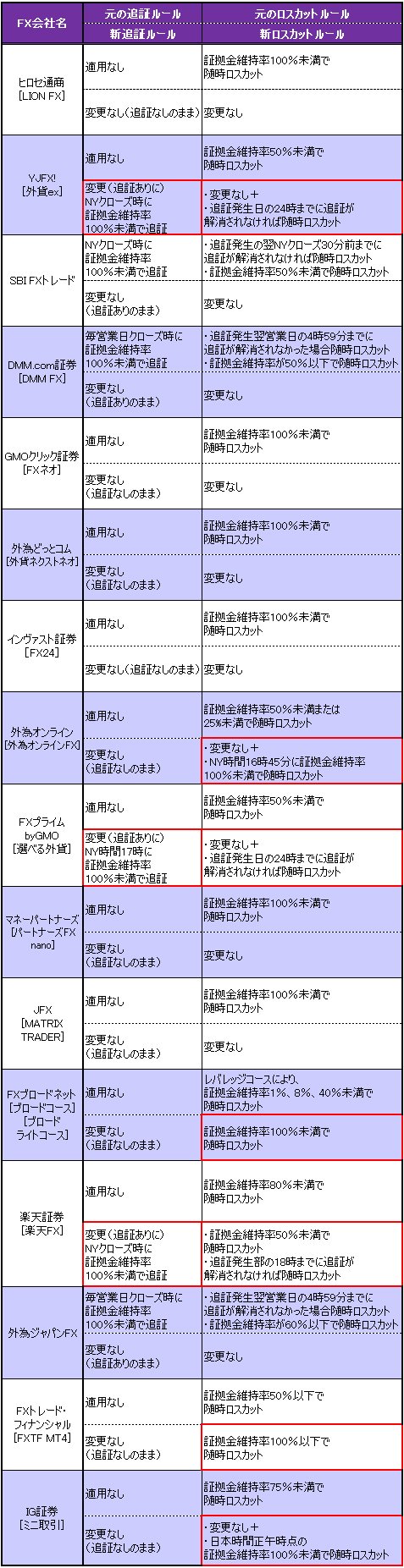

規制後の各社の追証&ロスカットルールはどうなった?

それでは、先ほどと同様に、主なFX会社のこれまでの追証&ロスカットルールと、規制後のルールを確認してみましょう。何かしらの変更があるところは、赤枠で囲っています。

「追証なし」から「追証あり」に変更したのは、YJFX!「外貨ex」、FXプライムbyGMO「選べる外貨」、楽天証券「楽天FX」の3つ。この3口座は、もともとロスカット水準が証拠金維持率100%よりも下の80%や50%、25%といったところにあったため、追証制度を設けることで「法人口座の証拠金維持率が100%を下回った場合に、速やかに不足額を預託させること」という新ルールに従ったわけですね。

また、外為オンライン「外為オンラインFX」やFXトレード・フィナンシャル「FXTF MT4」は、ロスカット水準が証拠金維持率50%未満や25%未満だったものを、証拠金維持率100%を下回った時点に引き上げることによって、追証制度を新設することなく、新ルールへの抵触を回避しています。

先に、FXトレード・フィナンシャル「FXTF MT4」は最大レバレッジを50倍から100倍に引き上げたと紹介しましたが、その分、ロスカット水準も引き上げていた、ということです。

そして、もともと「追証なし」だったにもかかわらず、今回特にルールを変更していない、ヒロセ通商「LION FX」、GMOクリック証券「FXネオ」、外為どっとコム「外貨ネクストネオ」、インヴァスト証券「FX24」、マネーパートナーズ「パートナーズFX nano」、JFX「MATRIX TRADER」、FXブロードネット「ブロードライトコース」といったFX会社は、もともと「証拠金維持率100%を下回った時点でロスカット」というルールだったため、今回の規制でルールを変更する必要がなかったようです。

このように、証拠金規制に対する対応がいくつかのパターンに分かれましたが、いずれにせよ、トレーダーにとっては「規制が厳しくなった」と感じるかもしれませんね。

というわけで、以前よりも個人口座に対する法人口座のメリットが小さくなってしまった感じもありますが、これもすべて、健全な取引が末永く行えるための措置だと思えば、仕方がないことなのかもしれません。

そうは言っても、個人口座に比べればまだまだハイレバレッジな取引が可能な口座がほとんど。またいつ何時、新たなショックによる取引規制が行われるかわかりませんから、ここは早めに今一度、ご自身の取引実績を考慮しつつ、個人口座、法人口座双方のメリット・デメリットを検証してみてはいかがでしょうか。

>>>楽天証券「楽天FX」の最新スペック詳細はザイFX!の比較コンテンツをご覧ください

>>>YJFX!「外貨ex」の最新スペック詳細はザイFX!の比較コンテンツをご覧ください

>>>外為ジャパンFXの最新スペック詳細はザイFX!の比較コンテンツをご覧ください

>>>マネーパートナーズ「パートナーズFX nano」の最新スペック詳細はザイFX!の比較コンテンツをご覧ください

>>>FXトレード・フィナンシャル「FXTF MT4」の最新スペック詳細はザイFX!の比較コンテンツをご覧ください

>>>外為どっとコム「外貨ネクストネオ」の最新スペック詳細はザイFX!の比較コンテンツをご覧ください

>>>FXプライムbyGMO「選べる外貨」の最新スペック詳細はザイFX!の比較コンテンツをご覧ください

>>>外為オンライン「外為オンラインFX」の最新スペック詳細はザイFX!の比較コンテンツをご覧ください

>>>ヒロセ通商「LION FX」の最新スペック詳細はザイFX!の比較コンテンツをご覧ください

>>>GMOクリック証券「FXネオ」の最新スペック詳細はザイFX!の比較コンテンツをご覧ください

>>>JFX「MATRIX TRADER」の最新スペック詳細はザイFX!の比較コンテンツをご覧ください

>>>FXブロードネット「ブロードライトコース」の最新スペック詳細はザイFX!の比較コンテンツをご覧ください

(ザイFX!編集部・上岡由布子)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)