イエレン議長の任期が2018年2月に終了。次は誰?

ジャネット・イエレンFRB(米連邦準備制度理事会)議長の任期が、2018年2月3日(土)に終了します。

そのため、トランプ大統領は現在、イエレン議長からバトンを引き継ぐ次のFRB議長選びを進めていて、世界でもっとも影響力のある中央銀行のトップが誰になるのか、金融市場は固唾を呑んで見守っている状態です。

ちょっと前までは、イエレン議長も候補者レースの中に残っていて、一応、再任という芽も残されていた状況だったのですが、民主党政権下でFRB議長に選ばれたイエレン氏が、共和党のトランプ大統領のもとで再び職務につく可能性は極めて低くなったようです。

世界的な金融危機に見舞われたあとの、「異次元で大規模な金融緩和」からの脱却という難しい舵取りを迫られる中、過去4度の利上げとバランスシートの縮小開始を決定してきたイエレン議長ですが、再任されなければ、歴代のFRB議長の中では3番目に短い就任期間で任期を終えることになります。

次期候補者選びは佳境に突入! 可能性が高いのは?

次期FRB議長の候補には、最初、イエレン氏、パウエル氏、テイラー氏、コーン氏、ウォルシュ氏の5名が名を連ねていました。その後、NEC(国家経済会議)委員長のコーン氏と、元FRB理事のウォルシュ氏が候補から脱落。そこからしばらくして、イエレン氏再任の可能性が低くなり、最終的に、パウエル氏かテイラー氏のどちらかという見方が強まっていました。

それがどうやら、ここ最近になって、おおよそ1人に絞られたようだと伝わっています。それが、現FRB理事のジェローム・パウエル氏です。

パウエル氏は米国のいくつかの世論調査において、他の候補者を引き離して、指名候補争いで優位に立っています。

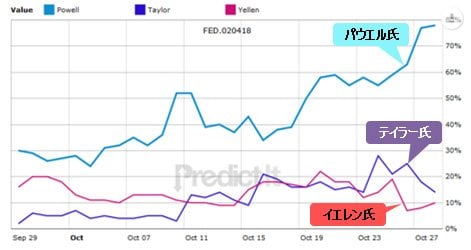

また、CFTC(全米先物取引委員会)の許可を受けた合法オンライン賭けサイトPredictit(プレディクトイット)でも、2017年10月29日(日)現在、パウエル氏が次期FRB議長に指名される可能性が一番高いと予想されています。

(出所:Predictit)

パウエル氏が次期FRB議長に指名され、議会の承認を得て正式に議長へ就任することになれば、パウエル氏の金融政策に対する姿勢はイエレン議長に近いと推測されるため、FRBは今後も緩やかなペースで金融引き締めを継続していく可能性が高いと言われています。

このように現時点ではパウエル氏がかなり有力との見方が大勢ですが、少し前までFRB議長の指名レースでパウエル氏の有力対抗馬と言われていたのが、スタンフォード大学教授のジョン・ブライアン・テイラー氏です。

一時、次期FRB議長の指名レースでパウエル氏の有力対抗馬と言われていたのが、金融政策に対するスタンスがタカ派とされる、スタンフォード大学教授のジョン・ブライアン・テイラー氏 (C) Tom Williams/CQ-Roll Call Group

もしも、テイラー氏がFRB議長に就任すれば、FRBの金融政策スタンスが一気にタカ派路線へ転換して、米国の金利は上昇し、米ドルは買われるだろうとの見方から、「テイラー氏が指名されるのでは?」との観測報道に、市場があわただしく反応した場面もありました。

ちょっとした観測記事でも市場はそれなりに動きましたが、もしもテイラー氏が大逆転でFRB議長に就任すれば、市場は一時的にでも結構動揺するかもしれません。それは「テイラー・ルール」の存在があるからです。

テイラー・ルールによるFF金利は3%!?

「テイラー・ルール」とは、テイラー氏が1992年に提唱し、翌年の93年に論文で詳述した、金融政策ルールのことです(テイラー・ルールという名称は本人ではなく、のちに英エコノミスト誌が名付けたもの)。

金融政策ルールとは、経済活動の状況に応じて体系的、計画的に金融政策を運営する方式を示したもので、ザックリ言ってしまうと、テイラー・ルールを使えば、今の経済や物価の状況に対して適切な政策金利の水準がわかるということなのです。

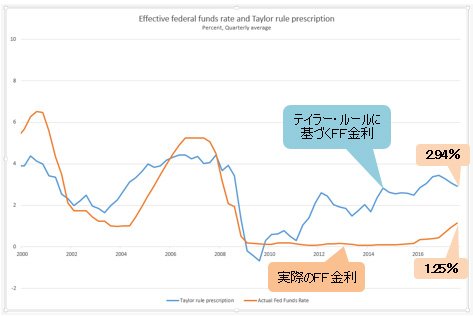

そして、実際にそのテイラー・ルールを用いて現在の米国で適切とされる政策金利、いわゆるFF(フェデラル・ファンド)金利を計算すると、その値は現在のFF金利である1.25%よりも、かなり高い水準になります!!

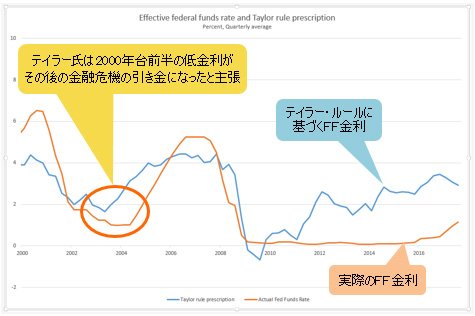

下図は、アトランタ連銀が提供するツールを使って算出したテイラー・ルールに基づくFF金利と、実際のFF金利を比較したもので、ここでは、テイラー・ルールに基づくFF金利は2.94%と試算されています。

(出所:アトランタ連銀)

テイラー・ルールにはいくつかの応用形があり、計算の方法によっては3%を超えることになるとの報道もあります。

テイラー・ルールで計算されたFF金利は、実際のFF金利とは相当かけ離れていますね……。

こうしたことから、もし、テイラー氏がFRB議長に就任して、自身が提唱したテイラー・ルールに則った政策運営をしていくことになったら、FRBの利上げペースはめちゃめちゃ加速して、さらに、思った以上にFF金利が引き上げられるのでは?という話になるのです。

テイラー・ルールではFF金利はどう決まる?

テイラー・ルールについて、もう少し掘り下げてみましょう。

オリジナルのテイラー・ルールは基本的に、以下のような式となっています。

(出所:wikipedia)

記号ばかりで、何がなんだか良くわかりませんが、日銀のレポートなどによると、これは、次のように表されています。

政策金利 = 均衡実質金利 + 目標インフレ率 + α × (インフレ率 - 目標インフレ率)+ ( β × 受給ギャップ)

少しイメージしやすくはなったものの、それでもややこしい感じがありますね……。そこで、以下のような感じに、よりわかりやすくなるよう書き直してみました。

●政策金利 =( 自然利子率 + 目標インフレ率 )+( α ×(インフレ率 - 目標インフレ率) )+( β × GDPギャップ)

テイラー・ルールは、上に示したように赤、青、緑で色分けした3つのパートから成り立っていて、自然利子率と目標インフレ率の合計に、今の物価とGDPの状況を加味して、政策金利を導き出す構図になっています。

この3つのパートの中で一番のキモとなる部分が、左の赤色の部分です。

自然利子率(※)とは、その国の物価と経済の状況に対して、引き締め的でもなければ緩和的でもない中立的な金利のことです。オリジナルのテイラー・ルールでは、原則として、テイラー氏が適正だと指摘する2%が使われます(これについては、あとでまた触れます)。

(※テイラー・ルールでは通常、「自然利子率」ではなく、「均衡実質金利」という言葉が使われるようですが、「自然利子率」でも意味は同じようなので、ここでは若干わかりやすそうに思える「自然利子率」という言葉を使いました)

目標インフレ率は、中央銀行が金融政策を運営するにあたって目安にする物価上昇率の目標ですね。「インフレ目標」と言ったほうが、聞きなじみがあるかもしれません。これはFXトレーダーのみなさんにも割となじみのある言葉ではないでしょうか。

目標インフレ率はFRBでは2%とされており、世界の先進国でも2%程度を目標としていることが多いです。

ということは、テイラー・ルールでは、

という値が基準となっていて、そこに今のインフレや経済の状態が加味されて政策金利が導き出されるということ!! 世界的に低金利な今の状況を考えると、もともとのスタート地点が明らかに高すぎる気がするんですが……。

目標と実際のインフレ率のかい離が結果に影響

かなり衝撃的な事実を目の当たりにしましたが、ひとまず、他のパートを見てみましょう。

●政策金利 =( 自然利子率 + 目標インフレ率 )+( α ×(インフレ率 - 目標インフレ率) )+( β × GDPギャップ)

青色のパートからは、今のインフレ率が目標インフレ率からどれだけ乖離しているかが導き出されます。インフレ率には、FRBが物価の目安として注視しているコアのPCE(個人消費支出)価格指数を用いることが多いようです。

αは正の変数で、この値が大きいほどテイラー・ルールで算出されるFF金利の結果にインフレの動向が強く反映されることになります。一般的にオリジナルのテイラー・ルールでは、テイラー氏の指摘する1.5に設定されます。

以上を踏まえて、インフレ率に米9月PCE価格指数・コアの結果である+1.3%を使って青色の部分を計算してみると…

上記のように-1.05とマイナスの値が算出されます。今の米国のインフレは、FRBが目標とするレベルに達していませんから、その分、政策金利はテイラー・ルールの基準となる値よりも低くするべきということですね。そして、それが-1.05%という値になるというわけです。

もう1つの要因、GDPギャップとは?

今一度、テイラー・ルール全体の式を掲げておきます。

●政策金利 =( 自然利子率 + 目標インフレ率 )+( α ×(インフレ率 - 目標インフレ率) )+( β × GDPギャップ)

最後の緑色のパートを説明していきましょう。ここで用いられるGDPギャップ(「需給ギャップ」とも言う)とは、その国の経済全体の需要(実質GDP)と供給(潜在GDP)の差を表した数字で、以下のような式から求められます。

・GDPギャップ =(実質GDP-潜在GDP)÷ 潜在GDP

潜在GDPはザックリ言うと、通常時のその国の供給力、すなわちGDPの実力値と言えます。今の実質GDPが潜在GDPと同じであれば、経済は過熱も減速もない巡航速度の状態となり、GDPギャップはゼロになります。この場合、テイラー・ルールの基準となる値に対して、GDPのパートは足すことも引くこともないことになります。

そして、景気が良く、モノが足りない状態のときはGDPギャップがプラスとなって、逆に景気が悪くてモノが余っている状態のときは、GDPギャップがマイナスになります。

βは、さきほどのαと同じ変数で、オリジナルのテイラー・ルールでは0.5に設定されています。

したがって、GDPギャップの値をアトランタ連銀が算出した2017年第2四半期の-0.13%で算出すると、

-0.065という結果となり、今の米国のGDPの状況は、テイラー・ルールにおいてFF金利を0.065%押し下げることになります。

すべての値が揃ったところで、もう一度テイラー・ルールを確認してみましょう。

●政策金利 =( 自然利子率 + 目標インフレ率 )+( α ×(インフレ率 - 目標インフレ率) )+( β × GDPギャップ)

そして、各種の数字をあてはめ、テイラー・ルールに基づくFF金利を算出してみると…。

●政策金利 = (4%)+(-1.05%)+(-0.065%)= +2.885%

となります。上の結果は、もっともシンプルなオリジナルのテイラー・ルールに基づくFF金利です。

テイラー・ルールにはいくつもの応用形があり、最初に紹介したアトランタ連銀のツールには、ある程度の時間をかけて徐々に政策金利が変更されることを考慮した式が加わったりしています。そのため、オリジナルのテイラー・ルールに基づく政策金利と、応用形のテイラー・ルールに基づく政策金利に違いが生じ、計算の方法によっては、3%を超えたりすることもあるのです。

ただ、いずれの試算方法でも、テイラー・ルールによる政策金利が、今の実際のFF金利である1.25%より、かなり高いことには変わりありませんね。

自然利子率の前提は今の実勢にそぐわない気が…

テイラー・ルールに基づくFF金利が、今のFF金利よりも高くなることはわかりました。

でも、やっぱり気になる部分があります。オリジナルのテイラー・ルールで用いられていた、自然利子率(2%)の部分です。

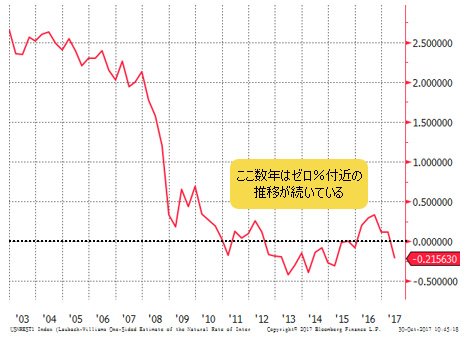

近年、先進国で自然利子率が低下してきていることは、世界中の金融関係者の中では当たり前の事実として認識されています。それは、米国も例外ではなく、最近の米国の自然利子率はゼロ%付近で推移しているとの試算もあり、FRBもそれを認識しています。

有名なものとして、FRBのローバック(Laubach)氏と米・サンフランシスコ連銀のウィリアムズ(Williams)総裁によるLaubach and Williams[2003]という推計がありますが、その推計によるここ数年の米国における自然利子率は、下図のように、ずっとゼロ%付近で推移している状態です。

(出所:Bloomberg)

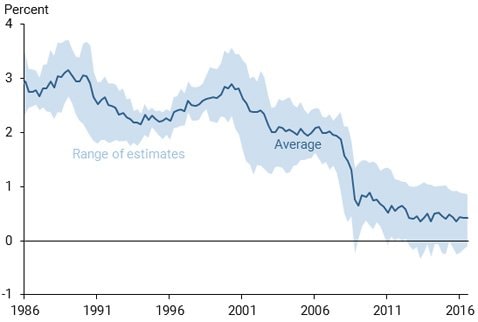

その他の代表的な推計値を加えたものでも、2000年以降の米国の自然利子率は明らかに低下していて、その中央値はここ数年、ゼロ%台半ばであることがわかります。

(出所:サンフランシスコ連銀)

仮に、現在の米国の自然利子率を上図のレンジ中央値付近の0.5%として、もっともシンプルなテイラー・ルールにこの値を用いれば、算出されるFF金利は1.385%となり、今のFF金利である1.25%とそれほど変わらないということになります。

アトランタ連銀のツールを使った試算で自然利子率の部分を0.5%に置き換えても、テイラー・ルールに基づくFF金利は2.94%が1.44%に下がります。

でも、テイラー・ルールに基づく試算では、原則として自然利子率の値はどこも2%の値が使用されています。なぜ、そうなっているのかはあとで触れますが、そのために、算出されるFF金利は実際のFF金利よりもかなり高くなってしまい、今の現状にマッチしないんじゃ…という感じになっているのです。

テイラー氏は2%が適正と主張

米国や日本も含め、各国の実際の金融政策決定が、テイラー・ルールのような簡単なルールだけを頼りに実施されているわけではありません。

反面、中央銀行の金融政策運営に当局者の裁量が入るべきか、それとも一定のルールに従うべきかという古くからの論争の中で、テイラー・ルールは景気や物価と政策金利の関係をとても簡潔に表していて、有効に機能することを示す実証結果も観察されていることから、金融政策を評価するための効果的な指針として、さまざまな場所で活用されていることも事実です。

だったらどうして、アトランタ連銀も含め、数多くのテイラー・ルールに基づくFF金利は、自然利子率の値が2%のままで算出されているのでしょうか? テイラー・ルールが提唱された1993年当時と、今の経済状況は、誰がどう見てもまったく違うし、今の状況に応じて変えればいいのに。

現在のFRBメンバーだって、今の米国の自然利子率が2%よりも明らかに低いことは認識しているはずですよね? なんで?

それは、テイラー氏自身が自然利子率に適切な値は今も2%で変わらない! と主張していることにつきます。

この主張に対する反論は金融当局者やエコノミストの間にも多く、時勢にそぐわない感じがプンプンするのですが、それでも、テイラー氏がそう主張している以上、自然利子率には2%を適用するのが原則、ということのようなんですね。

万が一、テイラー氏が選ばれたらやっぱりタカ派?

それならやっぱり、テイラー氏が次期FRB議長に就任することになったら、FF金利は一気に引き上げられるのか?という点ですが、結論からいうと、その可能性はそれほど高くないと考えられそうです。

まず、テイラー氏は自著の中でも、金融政策運営で必要なのはうまく機能する政策であり、テイラー・ルールは何かの手段としてではなく、あくまで参照とすべき基準を定めることを意図していると述べています。

しかも、FRB議長はFOMCの議長も務める立場にあるとはいえ、FOMCの政策は多数決で決定されるので、いくらテイラー氏がFF金利を、やれ2%だ、3%だと主張しても、それがFOMCのコンセンサスでなければ勝手に利上げはできないということもあります。

ただ、テイラー氏は世界的な金融危機の引き金となった2007年のサブプライム・ショックは、2000年代前半の実際のFF金利が、テイラー・ルールによって算出されたFF金利の水準より低かったために起こったとも指摘しています。

(出所:アトランタ連銀)

市場はテイラー氏のこうした指摘も意識しているからこそ、次期FRB議長に就任すれば、イエレン議長よりもタカ派な金融政策運営を目指すだろうと考えているのでしょうね。

為替相場の動きは単純ではないかも

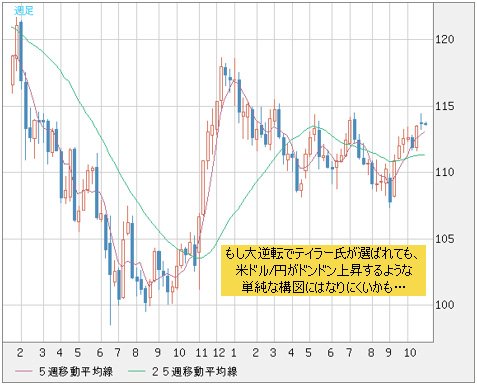

最後に、テイラー氏がもしもFRB議長になったら、為替相場にはどのような影響があるのか、考えてみましょう。

FF金利が今後、これまで以上のペースで引き上げられていきそうだとの思惑が高まれば、為替相場では米ドル高が進むと予想されますね。

一方で、引き締め的な金融政策が意識されれば、低金利政策の恩恵も受けながら主要指数が史上最高値を更新してきた米国の株式市場には上昇にブレーキがかかり、原油などのコモディティ価格は下落する可能性が高まります。

もし、株価や原油が急落するようなことになれば、為替市場ではリスク回避的な円高が強まることも考えられますね。

そうなったときに、米ドル/円に米ドル高と円高、どちらの動きがより強く影響するかを予想するのは難しいですが、米ドル/円がドンドン上昇! といった、単純な構図になりにくいことは、想定しておく必要がありそうです。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 週足)

むしろ、豪ドル/米ドルやNZドル/米ドルなどといった通貨ペアで、米ドル買い・資源国通貨売りが強まる展開が考えられるかも……。

トランプ大統領によって、まもなく指名される次のFRB議長。今のところ本命と目されるパウエル氏で決定するのか、それとも、大逆転でテイラー氏が選ばれることになるのか、非常に注目ですね。

(ザイFX!編集部・堀之内智)

![GMO外貨[外貨ex]](https://zaifx.ismcdn.jp/common/images/blank.gif)

![ヒロセ通商[LION FX]](/mwimgs/2/a/-/img_2a52600bd883437cd42323cdfe740fdd39661.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](/mwimgs/9/f/-/img_9f888c16a19c8addccf0c80c4796eca022145.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)