■金融庁が仮想通貨交換業者へ立入検査やモニタリングした結果を公表

金融庁は、2018年8月10日(金)、「仮想通貨交換業者等の検査・モニタリング 中間とりまとめ」をウェブサイト上に公表しました。

今回、公表されたのは、これまでに実施された登録業者16社とみなし業者16社に対するモニタリング結果に加え、全みなし業者と登録業者7社に対して行われた立入検査の結果をまとめたもの。

資料のなかには、興味深いデータや金融庁の仮想通貨交換業者に対する今後の方針を示す記述などもありましたので、少し取り上げてみたいと思います。

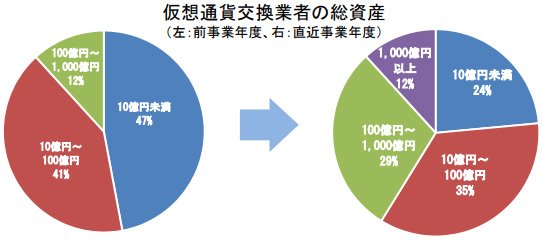

■仮想通貨交換業者の総資産は、前事業年度比で平均553%拡大!

まず、この資料で真っ先に目を引かれたのが、業界の実態を表すデータとして掲載されていた以下のもの。見ると、仮想通貨交換業者の事業規模がいかに短期間で急速に拡大したのかが、よくわかります。

※登録業者13社とみなし業者4社が対象

※各業者から提出された資料に基づいて作成されたものであり、定義が異なる場合がある

※仮想通貨交換業登録申請によって各業者から提出された資料等に基づき数値を算出しているため、調査時点は一致していない

(出所:金融庁「仮想通貨交換業者等の検査・モニタリング 中間とりまとめ 主なポイント」3ページ)

上の図は、登録業者13社とみなし業者4社のデータを元に作成された前事業年度と直近事業年度の総資産額を表したグラフです。前事業年度では、100億円~1000億円の業者が一番金額が大きいカテゴリーとなっており、この割合が12%でしたが、直近事業年度については、1000億円以上の業者が12%を占め、100億円~1000億円の業者も29%に増加しています。

総資産額の前事業年度比は、対象業者平均で、なんと553%拡大という数値に。

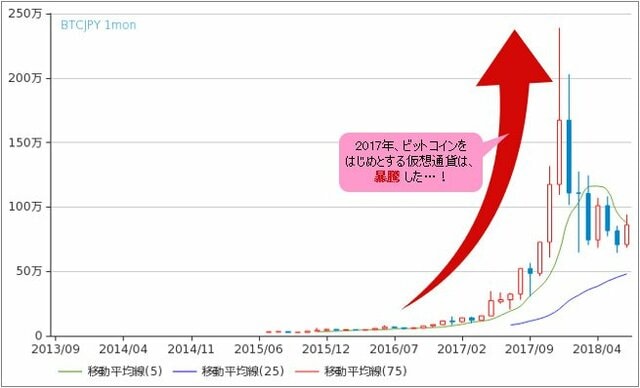

各業者の事業年度の期間などは公表されていませんが、資料にも「昨年秋以降の暗号資産の価格の急騰もあり」とありましたので、ビットコインをはじめとする仮想通貨があきれるほどの暴騰を見せ、それまで興味を持たなかった層にまで一気に仮想通貨取引が広がった2017年と、その前年度に当たる2016年頃の総資産額の対比ではないかと考えられます。

(リアルタイムチャートはこちら → 仮想通貨リアルタイムチャート:ビットコイン/円(BTC/JPY) 月足)

調査対象の業者平均で、総資産が前事業年度比553%拡大だなんて、スゴい勢いだなぁと感じますが、上のチャートのとおり、仮想通貨の暴騰っぷりは常軌を逸するものがありましたし、世間の仮想通貨熱も一部では、かなりヒートアップしていたという状況がありました。

今になってみると、こういうのを「バブル」って言うのかしら? と、思わなくもないのですが、少なくともあの頃は、仮想通貨交換業者が、前事業年度比で平均553%拡大という総資産の伸びを示したとしても、不思議はない環境だったと言えます。

■役職員1名当たり33億円の預かり資産を管理。管理する人が少な過ぎ!?

ただし、仮想通貨業界が急激な成長を続けるなかで、サービスを提供する業者側の運営体制は、必ずしも万全だったとは言い難いというのが、これまでの実情でしょう。

大きいところでは、2018年1月に、みなし業者のコインチェックが起こしたNEM(ネム)流出事件などが挙げられますが、大きな事件は起こさずとも、2018年に入って、金融庁から業務改善命令や業務停止命令などを受けた登録業者、みなし業者は複数ありました。

【参考記事】

●コインチェック事件は全額返金で一転解決!? 消えた580億円分の仮想通貨NEMどうなる?

●金融庁がみなし業者含む7社に行政処分。コインチェックの月間取引高は約4兆円!?

●業界激震! bitFlyerなど6社に業務改善命令。ザイFX!が発見した6社の共通点とは?

いずれも、内部管理態勢や経営管理態勢の不備を指摘されて処分を受けたケースが多かったと記憶していますが、不備を指摘され、処分を受けた業者は、根本的にどんな問題を抱えていたのか…?

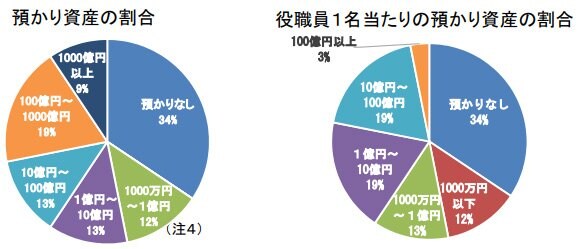

問題の背景を端的に表しているデータが「仮想通貨交換業者等の検査・モニタリング 中間とりまとめ」の中に掲載されていました。

以下は、仮想通貨交換業者が有する顧客からの預かり資産の割合と役職員1名当たりが取り扱っている預かり資産の割合を表したグラフです。

※登録業者とみなし業者など32社を対象としたデータ

※各業者から提出された資料に基づいて作成されたものであり、定義が異なる場合がある

※登録業者は2017年12月末時点の数値、みなし業者は直近の利用者財産報告書の数値から算出しているため時点は一致していない

(出所:金融庁「仮想通貨交換業者等の検査・モニタリング 中間とりまとめ 主なポイント」3ページ)

「預かり資産の割合」を見ると、金額が100億円~1000億円の業者が19%、1000億円以上が9%と、巨額の預かり資産を抱えている仮想通貨交換業者が数社あるんだなぁ…ということがうかがい知れますが、それよりもここで注目したいのは、「役職員1名当たりの預かり資産の割合」。

平均すると、仮想通貨交換業者の役職員1名当たり33億円の預かり資産を管理していることになるそうで、資料の中で金融庁は、「少ない役職員で多額の利用者財産を管理している」という点を問題視していました。

あいにく、「役職員1名当たり33億円の預かり資産を管理している」という状態が、一般的な企業にあって適切なのか、そうでないのか、判断するための材料が手元にありませんが、金融庁がそう指摘しているということは、少なくとも、この状態では、顧客資産を安全に管理することや安定した経営・サービス運営を維持することが難しいだろう、ということなんでしょう。

種々の行政処分が下されるに至った仮想通貨交換業者が抱えていた根本的な問題は、相場の過熱感も手伝い、事業規模が急速に拡大した影響で増幅した業務を適切にこなすための人材確保が間に合わず、結果、必要なノウハウやリソースが十分でないまま、万全とは言い難いサービスを顧客に提供し続けていた、という点にあるようです。

■検査・モニタリングで明らかになった内部管理態勢の不備の内容

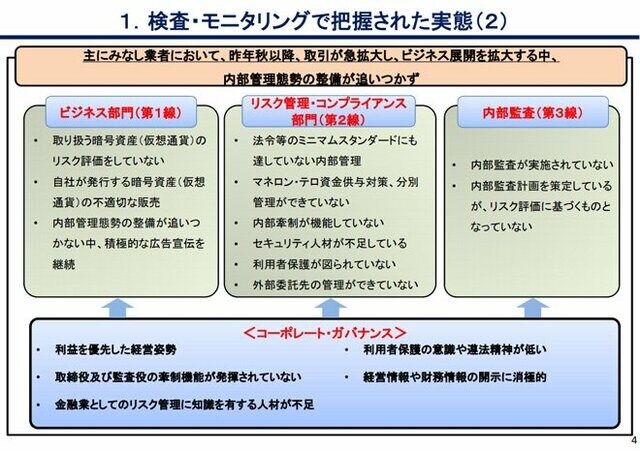

では、そうした根本的な問題を抱えた仮想通貨交換業者が行っている各種業務や経営姿勢に対して、金融庁は、具体的にどのような指摘を行ったのでしょうか。

当記事で取り上げている「仮想通貨交換業者等の検査・モニタリング 中間とりまとめ」では、「ビジネス部門」、「リスク管理・コンプライアンス部門」、「内部監査部門」の3点、さらに、「コーポレート・ガバナンス」の観点から、以下のような点が挙げられていました。

(出所:金融庁「仮想通貨交換業者等の検査・モニタリング 中間とりまとめ 主なポイント」4ページ)

いずれも、ユーザーの立場からすると、決しておろそかにしてもらいたくない項目ばかり。

しかし、上の図のとおり、残念ながら、行政処分を受けた一部の業者では、セキュリティなどリスク管理の知識を有する人材が不足し、ユーザー保護が十分に図られていない状況があるにも関わらず、対応を後回しにして広告宣伝に注力するなど、利益優先の経営が行われている実態があったようです。

■コインチェック事件は、仮想通貨業者の課題や問題が表面化した事例

振り返ってみると、コインチェック事件の際は、盗まれたNEMがホットウォレット(※)で保管され、しかも、そのウォレットにはマルチシグ(※)が採用されていなかったという事実が明らかになり、管理体制の甘さが問題視されていましたが、この時、コインチェックの和田社長(当時)は、記者会見で「重要性は認識し、対応に着手はしていたが、後手になった」という主旨のコメントをしていました。

(※「ホットウォレット」とは、インターネット環境に接続されたウォレット(仮想通貨を保管するソフトウェア)のこと)

(※「マルチシグ(マルチシグネチャ)」とは、仮想通貨を別のウォレットに送付する際に必要となる秘密鍵を複数用意し、それを複数個所で管理することでセキュリティの強度を高める手段のこと)

【参考記事】

●コインチェック事件は全額返金で一転解決!? 消えた580億円分の仮想通貨NEMどうなる?

みなし業者ではありましたが、有名タレントを使ったテレビCMを放映するなど、積極的に宣伝活動を行い、一般の層にも知名度が上がっていた大手仮想通貨交換業者のコインチェックが、事の重大さをわかっていながら、NEMの保管セキュリティを確保する対応を後手に回していたという事実…。

その原因について、和田社長(当時)は、「対応の技術的な難しさと、それを行うための人材の不足」を挙げていました。

事件を受けて、記者会見に臨む和田晃一良社長(左・当時)と大塚雄介取締役(右・当時)。メディアでも大きく取り上げられ、世間の注目を集めた (C)Kyodo News/Getty Image

本来ならば、宣伝活動よりも、まず、セキュリティの強度を上げるための人材確保に最優先で投資すべきだろうというのが、多くの一般ユーザーの感覚ではないかと思いますが、そうした対応はとられていなかった…。

コインチェック事件は、急成長を遂げた仮想通貨交換業者の多くが、大なり小なり抱えていた問題・課題が、ユーザーの実損となって表面化した代表的な事例だったと言えるのではないでしょうか。一般メディアでも大々的に取り上げられ、社会全体に大きなインパクトを与えました。

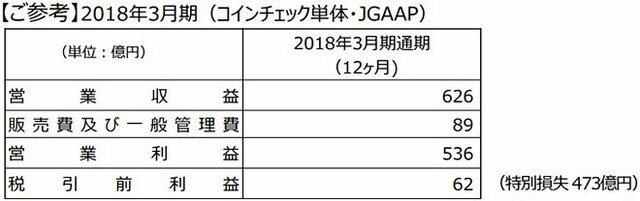

結局、コインチェックは、NEMを盗まれた顧客に対して、総額466億円もの補償をやってのけ、「自力で補償できちゃうんだ!?」 という事実に、記者なんかは衝撃を覚えたものですが、2018年4月に買収に乗り出し、コインチェックの親会社となったマネックスグループが発表した決算説明資料によると、2018年3月期のコインチェックの営業利益は、なんと536億円!

NEMの補償などに充てたとされる特別損失を473億円計上していましたが、それでもなお、税引前利益が62億円残るというものでした。ものスゴい金額です。

(出所:マネックスグループ「2019年3月期第1四半期決算 説明資料」)

【参考記事】

●コインチェックでNEMの補償に伴う日本円返金。総額466億円! 一部サービス再開も

●コインチェックはマネックスの子会社へ! 買収金額は36億円。意外と少ない理由とは?

ただし、さすがに、2019年3月期第1四半期(4月~6月)については、コインチェックのサービス停止後、既存顧客が保有する仮想通貨の売却のみを受付ける状態が続いていたこともあり、税引前利益で2億5900万円の赤字となっていました。

参考までにお伝えすると、コインチェックの2017年3月期の営業利益は7億8600万円、2016年3月期は0円、2015年3月期はマイナス…。それが、2018年で一挙に536億円ですから、事業規模の拡大速度は、とんでもないものだったんだな、と想像できます。

(出所:マネックスグループ「株式取得によるコインチェック株式会社の完全子会社化に関するお知らせ」)

もちろん、だからと言って、万全でないサービスを大々的に宣伝し、提供することが正当化されるものではないと思いますが…。

ここではこれ以上、コインチェック事件について深堀りすることは控えますが、何より、まずは、同じようなことを繰り返さないためにも、この事件が、今後、仮想通貨業界に教訓として、しっかりと生かされていくことを望みたいところです。

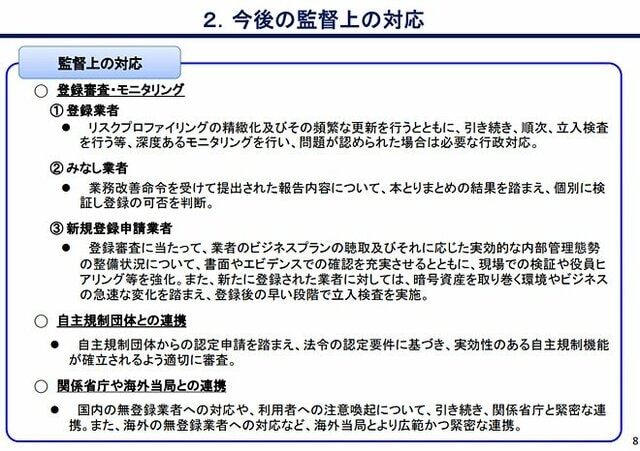

最後に、今回の資料で金融庁が公表した、仮想通貨交換業者への今後の監督対応方針について…

最後に、今回の資料で金融庁が公表した、仮想通貨交換業者への今後の監督対応方針について、簡単に紹介しておきましょう。

具体的な項目として挙げられていたのは、「登録審査・モニタリング」、「自主規制団体との連携」、「関係省庁や海外当局との連携」の3つ。

(出所:金融庁「仮想通貨交換業者等の検査・モニタリング 中間とりまとめ 主なポイント」8ページ)

まず、「登録審査・モニタリング」については、「登録業者」、「みなし業者」、「新規登録申請業者」の3つのカテゴリーの業者に対する大まかな対応方針が記されていました。

「登録業者」に対しては、「順次、立入検査を行う等、深度あるモニタリングを行い、問題が認められた場合は必要な行政対応」を行うとのこと。「深度ある」という言葉がポイントかと思いますが、要は、引き続き、厳格なモニタリングを実施し、これまで同様、場合によっては行政処分を発して、各種対応が不十分な業者には改善を促していくということみたい。

コインチェック事件を経て、仮想通貨交換業者に向けられる金融庁の検査・モニタリングの姿勢は、以前より厳しいものになっているというウワサを耳にしたことがありますが、実際、そういう部分があるのかも。今後も何らかの行政処分を下される業者は、ちょこちょこと出てくることになるのかもしれません。

「みなし業者」に対しては、「業務改善命令を受けて提出された報告内容について、本とりまとめの結果を踏まえ、個別に検証し登録の可否を判断」ということですので、追々、審査が進めば、新たな登録業者も誕生するということにはなりそう。

とはいえ、一時は十数社あったみなし業者も、その多くが、行政処分を受けるなどして、すでに登録申請そのものを取り下げる格好となっている模様。現状、ざっと見た限り、登録を待っている比較的、名の知れたみなし業者は、あのコインチェックと、みんなのFXを提供するトレイダーズ証券のグループ会社、みんなのビットコインくらいになっているようです(他にも登録申請を撤回していないみなし業者が存在する可能性はある)。

そもそも、金融庁は、2017年9月と12月に登録を完了した仮想通貨交換業者を発表した後は、一度も新たな登録業者を発表していません。

【参考記事】

●仮想通貨交換業者11社が金融庁登録!(1) “記者会見合戦”が行われた歴史的瞬間

●ビットコインがマネパカードにチャージ可能へ!? 認定自主規制団体の件って決着ついたの?

上述のとおり、2018年1月のコインチェック事件以降、金融庁は、より一層、仮想通貨交換業者への検査・モニタリングに注力している雰囲気でしたので、登録審査業務は、ある意味、凍結状態にあったのかな、という印象。

これは、「新規登録申請業者」についても言えることです。

2017年12月の新規登録を最後に審査が滞っている以上、新たに仮想通貨交換業を営もうとする業者の参入は、どうしたって阻まれてきました。

新規登録審査に当たっては、「業者のビジネスプランの聴取及びそれに応じた実効的な内部管理態勢の整備状況について、書面やエビデンスでの確認を充実させる」との記述とともに、登録後も「早い段階で立入検査を実施」とありましたので、これまでの新規登録時以上に、厳格な審査を行うということが宣言されているように感じられます。

日経新聞電子版によると、「登録待ちの交換業者は100以上に達する」とのことで、既存の登録業者やみなし業者への検査・モニタリングはもちろん、新規登録業者への審査も厳格化という流れのなか、登録待ちの業者が100社以上あるということになると、みなし業者や新規登録申請業者が、晴れて登録を完了する日は、まだしばらく先になるのかもしれません。

■日本仮想通貨交換業協会の自主規制団体の認定はいつ頃なのか?

続いて、「自主規制団体との連携」について見ていきましょう。

資料の中で金融庁は、2018年8月2日(木)に日本仮想通貨交換業協会(JVCEA)から認定申請が行われたことを受けて、「法令の認定要件に基づき、実効性のある自主規制機能が確立されるよう適切に審査」していくと記していました。

これまで仮想通貨業界では、自主規制団体を目指す協会が複数あり、なかなか話が前に進みませんでしたが、2018年4月に、やっとこさ認定自主規制団体を目指す協会として全16社の登録業者がまとまり、立ち上げたのが日本仮想通貨交換業協会。

【参考記事】

●マネパとビットフライヤーが手を組んだ! 理事には財界のドンSBI北尾氏が自ら降臨!?

設立当初、会長にはマネーパートナーズ代表取締役社長の奥山泰全氏、副会長にはbitFlyer(ビットフライヤー)代表取締役の加納祐三氏とbitbank(ビットバンク)代表取締役の廣末紀之氏が就任していましたが、2018年6月に、ビットフライヤーやビットバンクを含む複数の業者に、金融庁から行政処分が下されたことを受けて、加納氏と廣末氏は副会長を辞任することに…。

一時はどうなることかと思いましたが、事態がある程度、収束したのか(?)8月になって、ようやく認定自主規制団体として申請するというところまで、こぎつけたみたいです。

【参考記事】

●業界激震! bitFlyerなど6社に業務改善命令。ザイFX!が発見した6社の共通点とは?

ビットコインFXなど仮想通貨の証拠金取引をはじめ、改正資金決済法の規定では、カバーしきれない部分もかなりあるようで、仮想通貨取引に関する多くの事柄は、業界で自主規制を定め、それに沿って健全なサービス運営を行っていくしかない状況と言えます。

コインチェック事件を経た今、自主規制の重要性は、これまでにも増して高まっているのではないでしょうか。日本仮想通貨交換業協会が金融庁から認定を受け、自主規制団体として機能する日が、1日も早く来るよう願いたいところです。

ちなみに、2018年8月8日(水)には、日本仮想通貨事業者協会(JCBA)が、名称を日本仮想通貨ビジネス協会に変更しています。

もともと「仮想通貨ビジネス勉強会」だったものが、自主規制団体を目指す協会として名乗りを上げ、「日本仮想通貨事業者協会」と改名したのですが、最終的に、自主規制団体を目指す大仕事は、日本仮想通貨交換業協会に譲った形での改名となりました。

【参考記事】

●噂の仮想通貨勉強会にザイFX!が潜入。ビットコインETFは認可されず一時暴落!

今後、日本仮想通貨ビジネス協会は、仮想通貨交換業者のみならず、幅広い関連企業・団体の知見や意見を集約する場を提供する団体として、業界の発展に寄与していきたいと考えているようです。

ちなみに当サイト「ザイFX!×ビットコイン」を運営している株式会社ダイヤモンド・フィナンシャル・リサーチも2018年8月1日(水)に日本仮想通貨ビジネス協会の協力会員になりました。

日本仮想通貨ビジネス協会をはじめ、仮想通貨に関連する業界団体は今でも複数ありますが、各団体が、それぞれの特色を生かして、業界内外での人的交流、情報、意見交換などのハブとなり、業界全体に良い影響を与えていけるようになるのが理想的。引き続き、各団体の動向にも、注目していきたいと思います。

■仮想通貨に関するリスクの注意喚起やマネロン、テロ資金供与への対策に注力

このほか、「関係省庁や海外当局との連携」については、国内外の無登録業者への対応や利用者への注意喚起などを、国内関係省庁や海外当局と協力してやっていきたいということが記されていました。

もともと仮想通貨自体、ボーダレスなものですので、国内の関係省庁はもとより、世界の政府機関、関係当局などと協調して仮想通貨を使ったマネーロンダリングやテロ資金供与などへの対策を行っていくことは、とても重要なことでしょう。

また、国内外の無登録業者による詐欺行為などに一般ユーザーが巻き込まれるのを防ぐための情報を提供し、注意喚起するなどの取り組みも、ぜひ、積極的にお願いしたいところです。

もちろん、ユーザー自身も甘い儲け話に安易に乗ることがないよう、普段から気をつけておく必要があります。ここ何年かで、消費者センターなどに寄せられる仮想通貨絡みの相談件数も増えているようですので、「自分は大丈夫」なんて思わず、用心を!

【参考記事】

●仮想通貨に関する相談件数が前年度の3倍!初心者増で誤送金や業者対応への不満増!?

●ソレ詐欺かも…仮想通貨絡みの相談急増! 「1日1%の配当」など甘い言葉にご注意を

●相場過熱と共に増える仮想通貨トラブル。その法律上の問題点を弁護士に聞いた!

ということで、今回は、「仮想通貨交換業者等の検査・モニタリング 中間とりまとめ」の内容などを中心に紹介してきました。「中間」ということは、きっと、今後もこうした資料が公表されるんでしょう、という感じがしますので、また、新たなモノが出てきたら、別途お伝えしたいと思います。

考えてみると、世界で初めて仮想通貨についての規定が設けられた改正資金決済法が施行されたのは、2017年4月でした。いろいろありましたが、あれから、まだ1年と少ししか経っていません。

先ほどお伝えしたとおり、自主規制団体が正式に認定されるのも、これからです。

未整備で未成熟…黎明期を脱し切れない仮想通貨業界ですが、自主規制団体が認定され、各種ルールなども統一され始めれば、きっと環境は変わってくるのではないでしょうか?

より、ユーザーが安心して利用できる環境へと、業界全体が進んでいくことを期待したいです。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](/mwimgs/9/f/-/img_9f888c16a19c8addccf0c80c4796eca022145.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)