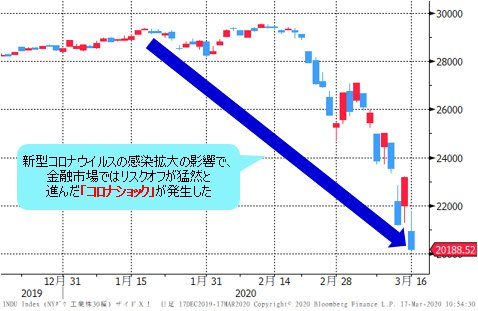

リスクオフが猛然と進んだ「コロナショック」

大規模イベント自粛、小中高一斉休校、一部企業で在宅勤務――新型コロナウイルス「COVID-2019」による感染拡大を防ぐため、異例の社会生活を余儀なくされた日本。

世界的にもそれは同じで、ヒト・モノ・カネの動きが世界中で停滞し、景気が冷え込みつつあります。

その悪影響はリーマンショック級の強さを持って金融市場に波及しました。嵐のようなリスクオフが猛然と進んだ「コロナショック」が発生したのです。

(出所:Bloomberg)

コロナショック時にリスクオフのポジションを持っていたら?

「コロナショック」では、投資家のリスクオンのポジションが大損失となった結果、損切りが損切りを呼んで金融市場が大混乱に陥ったわけですが、もしもリスクオフのポジションをうまく持てていたら、短期間で大きな利益を上げることもできたわけです。

リスクオフといえばFXなら円買いですが、FX以外の対象に視野を広げると、株売り、原油売り、金(ゴールド)買い、VIX買いといったやり方もあり、こちらにも投資妙味がありそうです。

そんな株売り、原油売り、金買い、VIX買いは、CFDなら割と手軽に取引できます。

というのも、CFDはFXと同じ要領で、株や原油などのCFD銘柄の売買価格の差額を決済する「差金決済取引」だからです。CFDは原則として売りからも買いからも入れますし、レバレッジをかけることもできます。

【参考コンテンツ】

●第1回 FX感覚で株が取引できるCFDっていったいナニ?

「コロナショック」をFXやCFDでとらえた場合の変化率は?

それでは、今回の「コロナショック」による値動きをFXやCFDでとらえた場合、どれくらいの変化率になっていたのでしょうか。

今回は「コロナショック」の動きを3つの期間に区切り、各期間の変化率を算出してみたいと思います。

3つの期間について詳しくは後述しますが、どのように区切ったか先に示しておくと、以下のとおり、1月21日(火)から1月31日(金)、2月3日(月)から2月21日(金)、2月24日(月)から3月16日(月)となります。

(出所:GMOクリック証券)

上のチャートは、国内大手FX会社でCFDにも力を入れているGMOクリック証券のCFD銘柄である米国30の日足チャートです。

今回の検証で用いるのはGMOクリック証券「FXネオ」の米ドル/円と以下のCFD銘柄とします。

・NYダウ先物を参照原資産とする「米国30」

・日経225先物を参照原資産とする「日本225」

・金のスポット取引を参照原資産とする「金スポット」

・WTI先物を参照原資産とする「原油」

・VIX先物を参照原資産とする「米国VI」

新型コロナによるリスクオフが最初に進んだのは1月21日(火)から31日(金)

そもそも、「中国・武漢で原因不明の肺炎の感染者が続出している」と報じられ始めたのは2020年の年明けあたりでした。

そこから原因不明の肺炎が新型コロナウイルスによるものであることがわかり、中国国内を中心に感染者が急増していったのですが、2020年1月中旬ぐらいまで、金融市場で新型コロナウイルスのことは話題になっていませんでした。

1月上旬~中旬の時期は米軍によるイランへの攻撃はあったものの、イランによる報復が小規模なものにとどまったことや、第一段階の米中貿易合意が調印されたことが注目され、金融市場はリスクオンの雰囲気だったのです。

事態が変わったのは1月21日(火)のこと。米疫病予防管理センター(CDC)が米国内で初めての感染者を確認したことで、米国の投資家が対岸の火事ではいられなくなったのか、リスクオフの動きが1月31日(金)まで続きました。

(出所:GMOクリック証券)

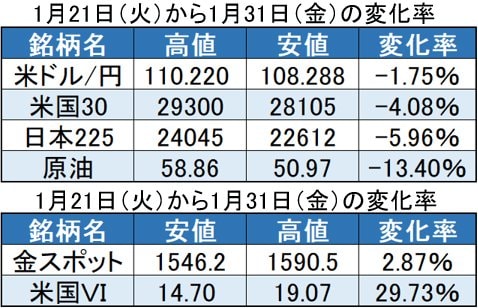

■1月21日(火)から31日(金)は原油の下落率が高かった

この1月21日(火)から1月31日(金)において、FXやCFDはどのように動いたのでしょうか。この期間の高値、安値、変化率をまとめた表が以下になります。

リスクオフ時に下落しやすいとされるものを上段、上昇しやすいとされるものを下段に配置しています。

※高値・安値は1月21日(火)から1月31日(金)の期間中の高値・安値

1月21日(火)から1月31日(金)において、米ドル/円は110.220円から108.288円まで2円ほど下落しました。ここ数年の米ドル/円は値動きが小さかっただけに、2円下落しただけでも結構動いたように見えますが、下落率は1.75%でした。

米ドル/円と比べて下落率が高かったのが米国30の4.08%、日本225の5.96%、原油の13.40%です。

「リスクオフの円高」より「リスクオフの株安」のほうが下落率が高そうなのはなんとなく想像できますし、1月21日(火)から1月31日(金)においても実際にそうなったわけですが、原油の下落率が米国30や日本225を大きく上回ったのは意外な感じもします。

リスクオフといっても、中東の地政学リスクが高まった場合のリスクオフだと、原油相場は供給不安から上昇することがあります。

けれど、今回の新型コロナウイルスによるリスクオフでは、感染拡大を防ぐために出張や旅行が手控えられ、各国航空会社は早々に減便対応を迫られました。

単なる景気悪化、リスクオフムードという以上に、原油については直接的な需要の減少が早くから見えていたため、下落幅が大きくなったようです。

(出所:GMOクリック証券)

上のチャートは1月21日(火)から1月27日(月)における原油の2時間足ですが、どこから売りで飛び乗ってもそれなりに利益が取れそうな下落の仕方をしています。

そして、リスクオフ時に上昇しやすいとされる金スポットや米国VIですが、金スポットの上昇率は2.87%、米国VIは29.73%となりました。

米国VIは14.7から19.07へ4.37ポイント上昇したわけですが、米国VIの数字自体が小さい分、上昇率は高いものとなっています。

2月3日(月)から21日(金)はアジアで感染拡大したがリスクオンに

新型コロナウイルスの影響により、1月21日(火)から1月31日(金)にかけて金融市場ではリスクオフが進んだわけですが、週明け2月3日(月)からはリスクオフが一服しました。

2月3日(月)、中国人民銀行が新型コロナウイルスへの景気対策として、公開市場操作(オペ)で1兆2000億元(約18兆6000億円)を供給すると、金融市場に安心感が広がります。

また、2003年に中国・香港で流行したSARS(重症急性呼吸器症候群)が比較的短期間で終息したことを前提に、中国から遠い欧米では新型コロナウイルスによる影響が少ないとのムードもあり、リスクオフの巻き戻しやリスクオンの動きが続いたのでした。

(出所:GMOクリック証券)

一方で、2月3日(月)から2月21日(金)の間に、新型コロナウイルスの感染拡大自体が止まることはありませんでした。中国が新型コロナウイルスの認定基準を見直したことで感染者数が急増したほか、日本や韓国などアジアでの感染者数も増加したのです。

■米国30が史上最高値更新。原油は大幅上昇

それでは2月3日(月)から2月21日(金)の間にFXやCFDはどのように動いたのでしょうか。この期間の高値、安値、変化率をまとめた表が以下になります。

※高値・安値は2月3日(月)から2月21日(金)の期間中の高値・安値

2月3日(月)から2月21日(金)の間に米ドル/円は108.310円から112.224円まで4円ほど上昇し、上昇率は3.61%となりました。

1月21日(火)から1月31日(金)における下落率は1.75%でしたから、その倍ほど上昇したことになるわけですが、そうなったのには理由があります。

その理由のひとつは2月17日(月)に発表された2019年10-12月期の日本のGDP速報値が年率マイナス6.3%だったこと。もうひとつは新型コロナウイルスへの日本の対応が世界の批判を浴びたことです。

市場では当時「『日本売り』による円売りが強まった」との声も上がっており、米ドル/円の上昇率が高くなったのでした。

【参考記事】

●日本のGDPは衝撃の年率マイナス6.3%…。悪材料で円安に!? 米ドル/円は115円へ!(2月20日、西原宏一)

●新型コロナの初動対応に失敗した日本政府。円安は「日本売りそのもの」だと認識すべき(2月21日、陳満咲杜)

●もう円は「セーフ・ヘイブン」ではなくなった!? 新型コロナ対応後手に回り、日本売り開始か?(2月24日、西原宏一&大橋ひろこ)

そんな米ドル/円より上昇率が高かったのが米国30の4.99%、日本225の5.69%、原油の10.77%でした。

以下は2月3日(月)から2月7日(金)における米国30の1時間足チャートですが、1週間かけてきれいに上昇していることがわかります。

(出所:GMOクリック証券)

NYダウは新型コロナウイルスの影響などなかったかのように、2月12日(水)に一時29568.57ドルと史上最高値を更新。NYダウ先物を参照原資産とする米国30も2月13日(木)に29541ドルという史上最高値をつけました。

そして、1月21日(火)から1月31日(金)における原油の下落率がかなり高かったことは前に触れましたが、2月3日(月)から2月21日(金)においても原油の上昇率は10.77%とかなり高い結果となりました。

新型コロナウイルスの震源地である中国が景気対策に打って出たことで、原油需要の低下に歯止めがかかるとの期待が原油高に直結したのかもしれませんね。

リスクオンなのに金スポットが上昇!?

続いて、リスクオン時に下落しやすいとされる金スポットと米国VIですが、2月3日(月)から2月21日(金)の間に米国VIは21.64%下落した一方、金スポットは6.57%上昇しました。

以下は2月12日(水)から2月21日(金)の金スポットの1時間足チャートですが、ほぼ押し目もなく上昇し続けており、いつ買っても利益が出そうな状況でした。

(出所:GMOクリック証券)

「リスクオンなのに安全資産の金が上昇するのはおかしい!」と思う方もいらっしゃるかもしれませんが、金価格はさまざまな変動要因によって左右されるため、金の動きを説明するのは一筋縄ではいかない場合があります。

金が持つ側面についていくつか挙げてみると、「安全資産」「米ドルの代替資産」「利息がつかない通貨」「インフレヘッジの手段」などがあります。

ここで、NY金先物と米10年債利回り(米長期金利)の日足チャートを見てみましょう。米10年債利回りは低下するとチャートが上昇するように軸を逆転させています。

(出所:Bloomberg)

2月3日(月)から2月21日(金)は米10年債利回りが低下(上の逆転チャートは上昇)したのですが、米金利の低下に伴い、「利息がつかない通貨」である金の魅力が相対的に高まり、NY金先物は買われたようです。

ここで米10年債利回りに着目してみると、2020年1月から2月にかけてほぼ一本調子で低下(上の逆転チャートは上昇)したことがわかります。

リスクオンでもリスクオフでも米金利は低下しており、NY金先物も同様に上昇していたということになります。

この期間の金はリスクオンでもリスクオフでも買いでOKという万能の強さを持った存在だったということです。

2月24日(月)から3月16日(月)は「コロナショック」が大きく進んだ

ここまで述べてきたように、2月3日(月)から2月21日(金)はアジアを中心に新型コロナウイルスの感染拡大が進んだものの、金融市場ではリスクオンの動きが進みました。しかし、週明け2月24日(月)から景色が一変します。

2月22日(土)や2月23日(日)にかけてイタリアで感染者が急増。新型コロナウイルスが欧州で猛威を振るうことが見込まれ、週明け2月24日(月)から激しいリスクオフが進んだのです。

新型コロナウイルスは時間の経過とともに世界中で感染拡大の一途をたどります。

イランを中心に中東で感染者数が増加したほか、米国においても感染者数がじわじわと増加し、3月11日(水)にはテドロスWHO事務局長が「パンデミック(世界的流行)とみなせる」と表明しました。

「非常事態」や「緊急事態」を宣言する国や都市が増え、世界経済の急速な冷え込みが懸念されるなか、トランプ米大統領は3月11日(水)、英国を除く欧州からの米国入国を30日間禁止すると発表。その2日後の3月13日(金)には米国の非常事態を宣言したのでした。

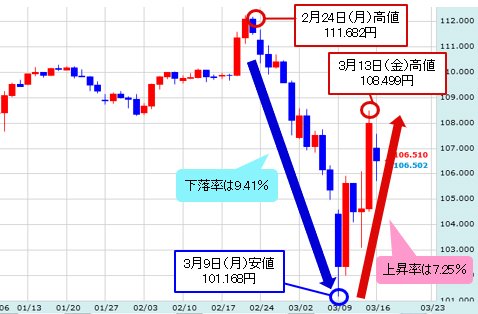

以下は米国30の日足チャートですが、2月24日(月)から3月16日(月)にかけて大暴落していることがわかります。この急激なリスクオフは、その影響の大きさがリーマンショック級との声もあったことから「コロナショック」と呼ばれるようになったのです。

(出所:GMOクリック証券)

金融市場が「コロナショック」で大混乱となったことを受け、3月に入ると各国の中銀が対応に動きます。

FRB(米連邦準備制度理事会)は3月3日(火)に0.50%の緊急利下げを決定。そして3月16日(月)にはさらに1%の緊急利下げを行って、リーマンショック後に導入した実質ゼロ金利政策を約4年ぶりに再開し、量的緩和(QE)の再開も決定したのです。

【参考記事】

●新型コロナ対策でFRBが0.5%の緊急利下げ! ドル/円は短期で105円台、中期では100円も(3月5日、西原宏一)

●FRBが緊急利下げでゼロ金利政策再開! 大規模緩和でも米株安止まらず。為替は?

●FRBが緊急利下げ&QE再開! それでも105円を割らない米ドル/円は押し目買いか(3月16日、西原宏一&大橋ひろこ)

FRB以外にも、RBA(オーストラリア準備銀行[豪州の中央銀行])、BOC(カナダ銀行[カナダの中央銀行])、BOE(イングランド銀行[英国の中央銀行])、RBNZ(ニュージーランド準備銀行[ニュージーランドの中央銀行])などが利下げに動き、ECB(欧州中央銀行)が量的緩和を拡大。日銀はETF買入れを倍増させるなど、各国中銀が一斉に金融緩和を実施しました。

けれど、金融緩和が新型コロナウイルスの感染拡大を止められるわけではないこともあって、「コロナショック」に一時的な歯止めをかけることしかできなかったのです。

米ドル/円の下落は2018年、2019年の年間変動幅超え

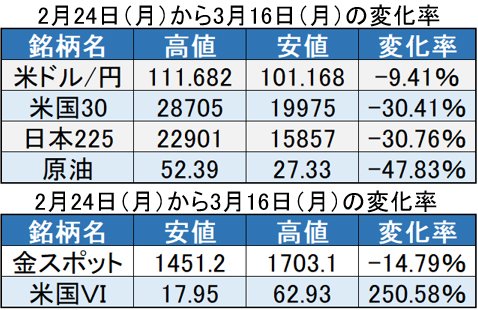

そんな2月24日(月)から3月16日(月)の「コロナショック」において、FXとCFDがどのような動きとなったのか、確認しましょう。

※高値・安値は2月24日(月)から3月16日(月)の期間中の高値・安値

米ドル/円は2月24日(月)の高値111.682円から3月9日(月)の安値101.168円まで10.5円ほど下落し、下落率は9.41%となりました。

米ドル/円の2018年の年間変動幅は9.99円、2019年は7.94円だったのですが、2月24日(月)から3月9日(月)の11営業日で、2018年と2019年の年間変動幅を上回る下落幅となったのですから、いかに激しい下落だったのかがわかります。

【参考記事】

●リーマン・ショックにアベノミクス相場! プレイバック、平成30年間の米ドル/円相場

●ザイFX!で2019年を振り返ろう!(1) 大暴落後は動かない、動かない、動かない

(出所:GMOクリック証券「FXネオ」)

けれど、米ドル/円は3月13日(金)に108.499円まで一気に反発しています。3月9日(月)の安値101.168円からは7.25%の上昇率となっており、こちらもかなり激しい上昇でした。

この期間に米ドル/円が急上昇した理由は、「コロナショック」によって発生した株などのリスク資産の損失を補填するため、米ドルへの現金化の動きが加速したから、ということなどのようです。

実際に、2月24日(月)から3月16日(月)の米国30や日本225は30%もの暴落となったわけですから、その損失補填目的で米ドル需要が高まったのでしょう。

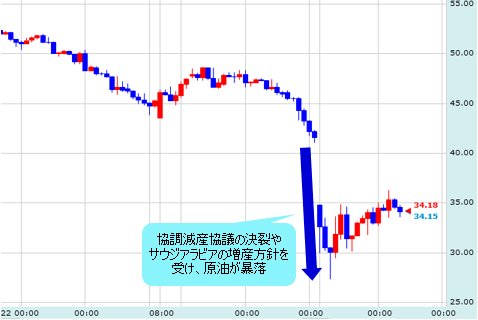

協調減産協議決裂&大幅増産で「逆オイルショック」!?

そして、2月24日(月)から3月13日(金)において、米国30や日本225以上に下落したのが原油でした。その下落率は47.83%というとんでもないものとなったのです。

「コロナショック」によるリスクオフで原油も結構下落していたのですが、原油の下落率をさらに高めたのが3月6日(金)のOPECプラス(※)で起きた波乱でした。

(※「OPECプラス」とは、OPEC(石油輸出国機構)にOPEC非加盟の主要産油国を加えた枠組みのこと)

新型コロナウイルスの感染拡大による原油需要減少を踏まえ、サウジアラビアは追加協調減産を主張したものの、ロシアが反対したため協議が決裂。3月8日(日)にサウジアラビアが一転して大幅増産する姿勢を示したことで、週明け3月9日(月)に原油が暴落したのです。

この原油の暴落は一部で「逆オイルショック」と呼ばれ、「コロナショック」によるリスクオフ全体にも追い打ちをかけたのでした。

(出所:GMOクリック証券)

今回の検証では、リスクオフで下落(リスクオンで上昇)しやすいとされる米ドル/円、米国30、日本225、原油のうち、原油の変動率が3つの期間すべてにおいて最も高く、投資妙味も大きかったことになります。

3月24日(火)16時の原油は1350円で始められた

そんな原油を取引するにはいくら必要なのでしょうか。

GMOクリック証券のCFDで原油は米ドル建ての価格となっており、取引単位はCFD価格の10倍です。

2020年3月24日(火)16時の1時間足終値レートを見てみると原油が24.44ドル、米ドル/円が110.53円でしたから、取引金額は24.44ドル×110.53円×10倍で算出されます。

原油はGMOクリック証券のなかで商品CFDに分類されるのですが、2020年3月24日(火)現在、商品CFDはレバレッジが20倍で、必要証拠金は取引金額の5%です。

つまり、原油の必要証拠金は24.44ドル×110.53円×10倍×5%の1350円(※)ということになります。

(※小数点第1位以下を切り捨て)

原油や米ドル/円のレートが違えば1350円という必要証拠金も変わってきますが、いずれにしても証拠金はギリギリではなく、ある程度余裕をもって取引したほうがよいもの。そうなると、口座の資金は数千円もあればまあ足りるでしょうか。それぐらいの金額で投資妙味が大きい原油を取引できますから、気軽にやってみてもいいのではないでしょうか。

ただ、相場が自分の思惑と逆に動いた場合、レバレッジをかけている分、損失が大きくなる可能性がある点には留意しましょう。

ちなみにGMOクリック証券のCFDの原油価格は米ドル建てですが、CFD口座に米ドルを用意する必要はありません。日本円を入金しておけば取引はすぐ始められます。

2月24日(月)は日本株が休場。でも日本225なら取引できた

ここで、日本225について取り上げておくと、2月24日(月)から3月16日(月)の日本225の下落率は30.76%だったわけですが、2月24日(月)は天皇誕生日の振替休日で日本の株式市場が休場でした。

けれど、店頭CFDや取引所CFD(くりっく365)は基本的に土日以外は取引が可能で、GMOクリック証券の日本225も2月24日(月)は通常どおり取引できました。

2月24日(月)は「コロナショック」による大暴落の初日でしたから、日本株を売りたかった場合、日本225ならいち早くその流れに乗れる環境が整っていたということになります。

(出所:GMOクリック証券)

金スポットは乱高下した

続いて、2月24日(月)から3月16日(月)の金スポットを見てみましょう。金スポットは14.79%下落しましたが、一本調子で下落したわけではなく乱高下する展開でした。

(出所:GMOクリック証券)

金スポットは2月24日(月)の高値1689.2ドルから2月28日(金)の安値1562.9ドルまで下落したあと、3月9日(月)の高値1703.1ドルまで持ち直しました。そこから3月13日(金)の安値1504.7ドルまで一転下落して、この高値から安値までの下落率が14.79%ということになります。

まさに乱高下という言葉がぴったりな値動きだったわけですが、この値動きを理解するうえで、再びNY金先物と米10年債利回り(米長期金利)のチャートを見てみるとわかりやすそうです。

以下の日足チャートは米10年債利回りが低下するとチャートが上昇するように軸を逆転させています。

(出所:Bloomberg)

まず米10年債利回りに着目してみると、2020年1月からほぼ一本調子で低下し続けました(上の逆転チャートは上昇)。3月3日(火)にFRBが0.5%の緊急利下げを実施すると、3月9日(月)には一時0.3137%と驚きの史上最低水準をつけたのです。

「利息がつかない通貨」とされる金は、米金利が低下するほど相対的な魅力が高まるわけで、買いが強まる場面がありました。

一方で、「コロナショック」によって株などのリスク資産に生じた損失を補填するため、金の換金売りが強まる場面もありました。金は「安全資産」と言われるものの、極度のリスクオフ状態に陥ると金までも売って現金に替える動きが起こってくるのです。

つまり、この期間の金は、米金利低下に伴う買いと損失補填目的の換金売りが入り乱れて乱高下したものと思われます。

特に、3月10日(火)から3月16日(月)にかけては米10年債利回りの低下が一服(上の逆転チャートは上昇が一服)したうえ、金の換金売りも優勢となり、一気に下落することになりました。

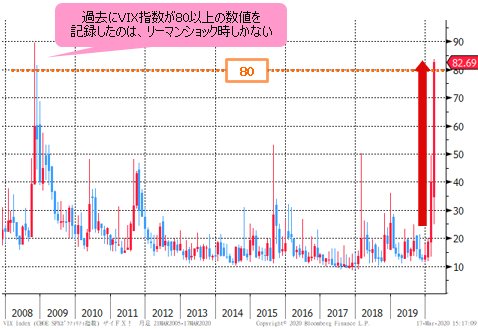

米国VIとVIX指数は数値が違うが急騰

最後に、2月24日(月)から3月16日(月)の米国VIですが、米国VIは17.95から62.93まで250.58%もの上昇を演じました。

(出所:GMOクリック証券)

米国VIは数字自体が小さい分、変動率が大きくなりやすいと本記事序盤で触れましたが、それにしても250.58%というのは本当にビックリな上昇率ですね。

そんな米国VIはVIX先物を参照原資産としたCFDで、本家の恐怖指数であるVIX指数そのものを対象としたものではありません。

「コロナショック」において、市場の注目は本家のVIX指数に集まったわけですが、VIX指数は以下のように急騰を続けました。

(出所:Bloomberg)

このVIX指数の長期チャートを見てみると以下のとおりになります。

(出所:Bloomberg)

VIX指数は3月16日(月)に一時83.56まで上昇したわけですが、過去にVIX指数が80以上の数値を記録したのはリーマンショック時しかありません(史上最高値は2008年10月の89.53)。今回の「コロナショック」がリーマンショック級の歴史的な大激変であったことがこのことからもわかります。

ただ、米国VIは3月16日(月)の高値が62.93でしたから、VIX指数とは水準が違います。

先ほども書いたとおり、米国VIはVIX指数ではなく、VIX先物を参照原資産としているので、米国VIとVIX指数の数値が違うのは当然といえば当然なのですが、市場の注目を集めていたVIX指数の水準が、米国VIの数値にそのまま当てはまるわけではないということは認識しておく必要があるでしょう。

とはいえ、米国VIとVIX指数のおおよその値動きはもちろん方向性が同じです。そして、どちらも通常時は15前後で低位安定していて、「コロナショック」を受けて急騰したということは共通しています。

3月24日(火)16時の米国VIの必要証拠金は1万230円

それでは米国VIを取引するにはいくら必要なのか、原油と同様のやり方で求めてみましょう。

GMOクリック証券のCFDで米国VIは米ドル建ての価格となっており、取引単位はCFD価格の10倍です。

2020年3月24日(火)16時の1時間足終値レートを見てみると米国VIが46.28ドル、米ドル/円が110.53円でしたから、取引金額は46.28ドル×110.53円×10倍で算出されます。

米国VIはGMOクリック証券のなかでバラエティCFDに分類されるのですが、2020年3月24日(火)現在、バラエティCFDはレバレッジ5倍で、必要証拠金は取引金額の20%です。

つまり、米国VIの必要証拠金は46.28ドル×110.53円×10倍×20%の1万230円(※)ということになります。

(※小数点第1位以下を切り捨て)

そして、GMOクリック証券の原油と同様に、米国VIの価格は米ドル建てではあるものの、CFD口座に日本円を入金しておけば問題なく取引を始められます。

ここまで「コロナショック」の値動きをFXとCFDでとらえた場合の変化率を見てきましたが、2月24日(月)から3月16日(月)において、GMOクリック証券のCFDである原油は50%近く下落し、米国VIは250%上昇するなど、リスクオフ時の投資妙味がかなり大きかったことがわかりました。

普段はFXが専門というトレーダーも、CFDに目を向けてみると投資の新しい世界が広がるのではないでしょうか。

CFDはFXと同じくレバレッジを効かせられますから、GMOクリック証券の原油や米国VIといった銘柄なら、数千円~1万円程度の証拠金があれば始められます。そして、リスクオフの値動きをチャンスに変えることができるかもしれません。

ただ、レバレッジをかけているということは相場が自分の思惑とは逆に急激に動いた場合、大きな損失が発生する可能性もあります。

CFDを取引する際は大きなポジションを持ち過ぎない、損失を限定する逆指値注文は必ず入れるといった、リスク管理はしっかりしておくことをおすすめします。

(ザイFX!編集部・藤本康文)

【2024年4月最新版】おすすめのCFD口座を「取り扱い銘柄数」

「取引できる銘柄の種類」「おすすめポイント」などで比較!

| ■おすすめのCFD口座を「取り扱い銘柄数」「取引できる銘柄の種類」「おすすめポイント」などで比較!(2024年4月22日時点) | ||||

|---|---|---|---|---|

| ◆ IG証券(CFD) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 約1万7000銘柄 | 50倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

○ (取引所ごとに異なる) |

○ (無料) |

○ (無料) |

○ (取引所ごとに異なる) |

| IG証券(CFD)のおすすめポイント | ||||

| 「IG証券(CFD)」の最大の特徴は、約1万7000の圧倒的な取り扱い銘柄数。国内外の膨大な数の株価指数や個別株も手軽にCFDで取引できるので、株式の取引に興味がある投資家にもおすすめです。一定の保証料を支払えば、逆指値注文(ストップ注文)がすべることなく指定したレートで必ず成立する「ノースリッページ注文」など、特殊な注文方法が使えるのもポイントです。 | ||||

| IG証券(CFD)の関連記事 | ||||

| ■「IG証券(CFD)」の特徴やメリット、おすすめポイントを詳しく解説! | ||||

|

▼IG証券(CFD)▼ |

||||

| ◆ GMOクリック証券(CFD) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 162銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

○ (無料) |

○ (無料) |

× | ○ (無料) |

| GMOクリック証券(CFD)のおすすめポイント | ||||

| 「GMOクリック証券(CFD)」は、国内外の代表的な株価指数、原油や金などの国際商品(コモディティ)に加え、米国と中国の主要企業の外国株も取引できる豊富でバランスの良いラインナップが魅力です。また、数あるCFD口座の中でも取引ツールの使いやすさが群を抜いていて、CFDの初心者にもおすすめできます。ポジションごとにロスカットレートが設定される、独自のロスカットルールを採用しているという特徴もあります。 | ||||

| GMOクリック証券(CFD)の関連記事 | ||||

| ■「GMOクリック証券(CFD)」の特徴やメリット、おすすめポイントを詳しく解説! | ||||

|

▼GMOクリック証券(CFD)▼ |

||||

| ◆ 岡三証券(くりっく株365) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 10銘柄 | 約50倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (30円~) |

✕ | ○ (330円) |

✕ | ✕ |

| 岡三証券(くりっく株365)のおすすめポイント | ||||

| 「岡三証券(くりっく株365)」は、取引所CFD「くりっく株365」の専用口座。「くりっく株365」では、日本・米国・ドイツ・英国の代表的な株価指数と、金・原油などを対象としたETFをCFDで取引できます。「くりっく株365」を取引できる口座はいくつかありますが、「岡三証券(くりっく株365)」には「くりっく株365」の取引に役立つ情報を一画面でチェックできる高機能な情報ツールなどを使えるなどといったメリットがあります。 | ||||

| 岡三証券(くりっく株365)の関連記事 | ||||

| ■「岡三証券(くりっく株365)」の特徴やメリット、おすすめポイントを詳しく解説! | ||||

|

▼岡三証券(くりっく株365)▼ |

||||

| ◆ 楽天CFD(楽天証券) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 42銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

✕ | ○ (無料) |

✕ | ○ (無料) |

| 楽天CFD(楽天証券)のおすすめポイント | ||||

| 「楽天CFD」は、株価指数CFDと商品CFDの取り扱い銘柄数が業界トップクラスで、VIX指数(恐怖指数)に関連した銘柄も取引できるCFD口座。個別株の取り扱いはありませんが、楽天証券の株取引などで利用するスマホアプリ「iSPEED」を使うので、ひとつのアプリでCFDと株式の両方の取引ができるというメリットもあります。 | ||||

| 楽天CFD(楽天証券)の関連記事 | ||||

| ■「楽天CFD」の魅力は? 「マーケットスピードII」と「iSPEED」が使えて、株トレーダーにもおすすめ! 株価指数CFDと商品CFDはトップクラスの銘柄数! | ||||

|

▼楽天CFD(楽天証券)▼ |

||||

| ◆ 楽天MT4CFD(楽天証券) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 17銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

✕ | ○ (無料) |

✕ | ✕ |

| 楽天MT4CFD(楽天証券)のおすすめポイント | ||||

| 「楽天MT4CFD」では、主要な株価指数12銘柄と、金・銀・原油などのコモディティ5銘柄が取引できます。MT4(メタトレーダー4)を使って取引するのが最大の特徴で、豊富なテクニカル指標を使ったチャート分析だけでなく、EA(エキスパート・アドバイザ)と呼ばれるプログラムを組み込むことで自動売買(システムトレード)も可能なCFD口座です。 | ||||

| 楽天MT4CFD(楽天証券)の関連記事 | ||||

| ■「楽天MT4CFD(楽天証券)」の特徴やメリット、おすすめポイントを詳しく解説! | ||||

|

▼楽天MT4CFD(楽天証券)▼ |

||||

| ◆ サクソバンク証券(CFD) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 約1万1000銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

○ (取引所ごとに異なる) |

○ (無料) |

○ (無料) |

○ (取引所ごとに異なる) |

| サクソバンク証券(CFD)のおすすめポイント | ||||

| サクソバンク証券は、個別株・債券・ETFなどを含む、約1万1000ものバラエティに富んだCFD銘柄を取引できる人気のCFD口座です。パソコン、スマホ、タブレットなど、さまざまなデバイスで利用できるWeb版の取引ツールは、多機能ながら直感的な操作が可能。主要銘柄の取引チャンスをリアルタイムで教えてくれる、「オートチャーティスト」機能が使えるのもポイントです。 | ||||

| サクソバンク証券(CFD)の関連記事 | ||||

| ■「サクソバンク証券(CFD)」の特徴やメリット、おすすめポイントを詳しく解説! | ||||

|

▼サクソバンク証券(CFD)▼ |

||||

| ◆ 外貨ex CFD(GMO外貨) ⇒詳細情報ページへ | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 20銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

✕ | ○ (無料) |

✕ | ○ (無料) |

| 外貨ex CFD(GMO外貨)のおすすめポイント | ||||

| 「外貨ex CFD」は、株価指数に関連した9銘柄、原油や金などのコモディティ(商品)に関連した10銘柄、VIX指数(恐怖指数)に関連した1銘柄を取引できる、GMO外貨のCFD口座。取引手数料は無料で、同社のFX取引でも多くの投資家から高い評価を得ている、値動きを確認しながらワンタップで注文できる「ワンタッチ注文」などを搭載した、機能性の高い専用アプリを使って取引できるのも魅力です。 | ||||

| 外貨ex CFD(GMO外貨)の関連記事 | ||||

| ■「外貨ex CFD(GMO外貨)」の特徴やメリット、おすすめポイントを詳しく解説! | ||||

|

▼外貨ex CFD(GMO外貨)▼ |

||||

| ◆ SBIネオトレード証券(CFD) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 31銘柄 | 10倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

○ (無料) |

✕ | ✕ | ✕ |

| SBIネオトレード証券(CFD)のおすすめポイント | ||||

| SBIネオトレード証券のCFDでは、日米の株価指数と、米国市場に上場している企業の個別株を取引できます。個別株はApple・Amazon・Tesla・Microsoftなど、時価総額上位のグローバル企業を中心としたラインナップなので、気になる銘柄がきっと見つかるはず。個別株を取引できるCFD口座は限られているので、株式をCFDで手軽に取引してみたい方、株価の上昇と下落の両方を収益チャンスにしたい方などは、ぜひチェックしてほしい口座です。 | ||||

|

▼SBIネオトレード証券▼ |

||||

| ◆ トライオートETF(インヴァスト証券) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 29銘柄 | 5倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

✕ | ○ (無料) |

○ (無料) |

○ (無料) |

| トライオートETF(インヴァスト証券)のおすすめポイント | ||||

| 「トライオートETF」は、あらかじめ用意されたプログラムの中から気に入ったものを選んで稼働させるだけで、自動売買(システムトレード)ができるのが魅力のCFD口座。収益率の高いプログラムを選択することで、値動きに一喜一憂したり感情に惑わされたりすることなく、コツコツと利益を積み上げていく運用を目指してくれます。 | ||||

|

▼トライオートETF(インヴァスト証券)▼ |

||||

| ◆ まいにち金・銀(マネーパートナーズ) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 2銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ✕ | ✕ | ○ (無料) |

✕ | ✕ |

| まいにち金・銀(マネーパートナーズ)のおすすめポイント | ||||

| マネーパートナーズのCFDでは、米ドル建ての金と銀が取引できます。銘柄ごとに設定した価格になると知らせてくれる「ターゲットメール」、重要な経済指標の発表予定と結果が届く「指標アラートメール」などが提供されているのも魅力です。 | ||||

|

▼まいにち金・銀(マネーパートナーズ)▼ |

||||

| ◆ ひまわり証券(くりっく株365) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 10銘柄 | 約50倍 | ✕ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (15円~) ※自動売買利用時は投資助言報酬が別途発生 |

✕ | ○ (147円) ※自動売買利用時は投資助言報酬が別途発生 |

✕ | ✕ |

| ひまわり証券(くりっく株365)のおすすめポイント | ||||

| 「ひまわり証券(くりっく株365)」は、取引所CFD「くりっく株365」の専用口座。「くりっく株365」では、日本・米国・ドイツ・英国の代表的な株価指数と、金・原油などを対象としたETFをCFDで取引できます。「くりっく株365」を取引できる口座はいくつかありますが、「ひまわり証券(くりっく株365)」では独自の自動取引システムの「ループ・イフダン」を使って、CFDで自動売買(システムトレード)ができるのが最大の特徴です。 | ||||

|

▼ひまわり証券(くりっく株365)▼ |

||||

| ◆ LION CFD(ヒロセ通商) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 23銘柄 | 10倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

✕ | ✕ | ✕ | ○ (無料) |

| LION CFD(ヒロセ通商)のおすすめポイント | ||||

| 「LION CFD」は、株価指数とETFを対象にした銘柄に特化したCFD口座。約定力が高く、使いやすい取引ツールや豊富な情報コンテンツ、24時間対応の電話サポートなど、ヒロセ通商がFXで培ってきたノウハウがしっかり活用されています。日米欧の代表的な株価指数やETFに関連した銘柄の取引できれば十分という人にはおすすめです。 | ||||

|

▼LION CFD(ヒロセ通商)▼ |

||||

| ◆ フィリップ証券(CFD) | ||||

| 取り扱い銘柄数 | 最大レバレッジ | スマホアプリ | ||

| 12銘柄 | 20倍 | ○ | ||

| 取引できる銘柄の種類(カッコ内は取引手数料) | ||||

| 株価指数 | 個別株 | 商品 | 債券 | その他 |

| ○ (無料) |

✕ | ○ (無料) |

✕ | ✕ |

| フィリップ証券(CFD)のおすすめポイント | ||||

| フィリップ証券のCFD口座では、株価指数を対象とした証券CFD4銘柄、コモディティを対象とした商品CFD8銘柄の、計12銘柄を取引できます。大きな特徴のひとつに、取引ツールに自動売買も可能なMT5(メタトレーダー5)を使うという点が挙げられます。デモ口座があるので事前に取引環境やツールの操作感を試すことができるだけでなく、豊富なマニュアルも提供されているので、メタトレーダーを使うのが初めての人も安心して取引できます。 | ||||

|

▼フィリップ証券▼ |

||||

| ※本コンテンツの調査対象はすべて個人口座となっています。また、サービス内容は当社が独自に調査したものです。正確な情報を提供するよう努めておりますが、詳細は各FX会社へお問い合わせください。 |

![CFD口座おすすめ比較[2024年最新版]](https://zaifx.ismcdn.jp/mwimgs/e/4/-/img_e4a19b166dda0fd5fd469416988c14a822924.png)

![GMOクリック証券[FXネオ]](https://zaifx.ismcdn.jp/common/images/blank.gif)

![ヒロセ通商[LION FX]](/mwimgs/2/a/-/img_2a52600bd883437cd42323cdfe740fdd39661.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)