■米国の対中関税第3弾が今週にも発動か?

先週(8月27日~)末は、米ドル安が一服する動きが見られました。今日(9月3日)は、レイバーデー(労働者の日)でアメリカが休日。

3連休前に手仕舞いする動きが出たのかもしれないですね。西原さんはどう見ますか?

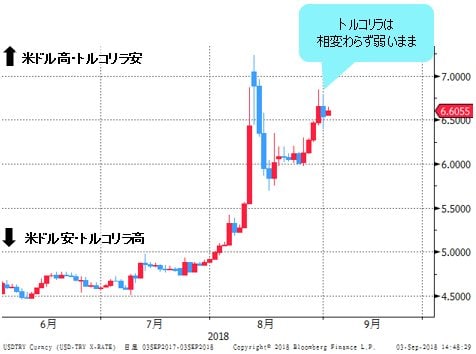

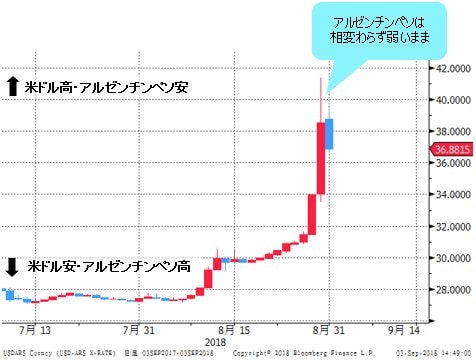

トルコやアルゼンチン、南アフリカ、ブラジルなどの新興国通貨や資源国通貨は、相変わらず弱いまま。

新興国からの資金流出が続き、その流出先は「米ドルから欧州へ」と変わってきている見通しは変えていません。

【参考記事】

●トランプ政権が米ドル安に向けて動く!? 欧州通貨上昇。米ドル一人勝ち相場終焉か(8月30日、西原宏一)

●FRB議長が利上げの終盤を印象づけた!? 新興国から流出した資金が向かう先は…?(8月27日、西原宏一&大橋ひろこ)

(出所:Bloomberg)

(出所:Bloomberg)

週末の材料としては、アメリカが2000億円の対中関税第3弾を今週(9月3日~)にも発動するのではとのニュース、カナダとアメリカのNAFTA(北米自由貿易協定)交渉がまとまらなかったことなどが出ています。

■貿易摩擦の本質は「5G戦争」にアリ!?

カナダとの交渉は9月5日(水)に再開とのことなので、そこでまとまるのでしょう。トランプ米大統領の本命は、あくまでも中国。その意味で2000億円の追加関税発動は注目です。

また、貿易摩擦が激化している裏には、「5G(次世代高速通信規格)戦争」の側面があります。

アメリカやオーストラリアは、公的機関からファーウェイやZTEを締め出す方針だそうです。2社ともに中国の通信機器メーカーですね。

5G機器からの情報漏えいは、安全保障にも直結する問題。中国企業に覇権を握らせるわけにはいかないのでしょうし、アメリカが中国に対して妥協することもないはずです。

■中国の為替操作国への認定も焦点に?

中国に対しては、10月に出る為替報告書での為替操作国認定を匂わせる記事も出ていました。為替操作国に認定されると、2国間協議で通貨の切り上げを要求されることになります。これを連想させるような発言が出てくるとリスク要因ですね。

米ドル安へ誘導したいとの思いがトランプにはあるのでしょう。先週(8月27日~)も、「米ドルが強く、強い力を持つという事実はとても耳に快い。ただ、世界の他の地域に商品を売るのが難しくなることが欠点だ」と発言し、米ドル安が好ましいことをほのめかしていますし、アメリカのエコノミストも米ドル売り介入の可能性を言い始めています。

ユーロに対しても、「中国とほとんど変わらないくらい悪い。規模が小さいだけだ」と話しています。ユーロも標的になるのでしょうか?

■中国頼みの構造、転換できぬオーストラリア

ユーロ/米ドルは、1.1500ドルから1.1750ドルでのレンジなのでしょうが、抜けるとしたら上だと考えています。

(出所:Bloomberg)

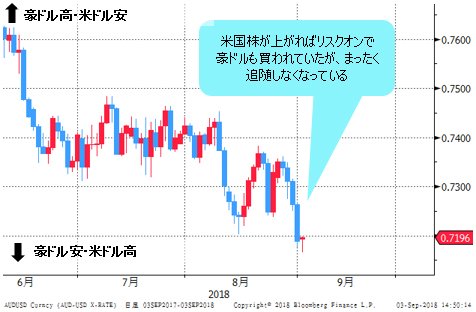

「ヒドイな…」と思っているのが、豪ドルとNZドル。米国株が上がれば、今まではリスクオンで豪ドルも買われましたが、まったく追随しなくなっています。

(出所:Bloomberg)

(出所:Bloomberg)

横を見ると上海株の下落が続いており、中国頼みだったオーストラリアの状況は厳しい。中国頼み、資源頼みだった産業構造を観光や教育にシフトしようとしていますが、うまく進んでいない。

結果、今も中国との関係が深いままで中国とともに転げ落ちている、という現状です。

(出所:Bloomberg)

今週(9月3日~)は、RBA(オーストラリア準備銀行[豪州の中央銀行])の政策金利発表が、4日(火)に控えています。

今回は、据え置きの見通し。翌日(9月5日)にはBOC(カナダ銀行[カナダの中央銀行])もありますが、こちらも利上げの織り込みは10%程度にとどまっています。利上げがあればサプライズです。

カナダの7月CPI(消費者物価指数)は3%と強く、一時は利上げの見通しだったのですが、ずいぶん後退してしまいましたね。

そして、9月7日(金)には米雇用統計。最近では注目度が低くなっていますが、FRB(米連邦準備制度理事会)の利上げがいつまで続くのか、見極める指標の1つとなります。

9月利上げの織り込みが、以前は100%だったのが、96%程度まで低下。12月も、半々とは言わないまでも低下しています。

■米10年物国債と金先物のショートポジション縮小

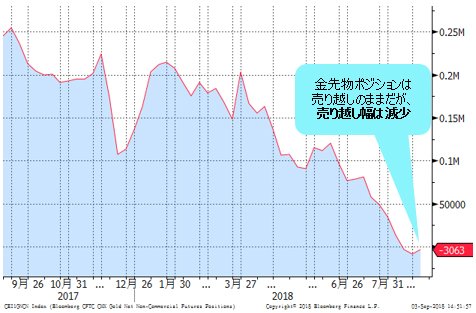

金(ゴールド)が下げ止まり、反発していますが、米国の利上げの終焉を織り込んでいるのかもしれませんね。ジャクソンホール会合のパウエルFRB議長講演から、センチメントが変わったように見えます。

【参考記事】

●FRB議長が利上げの終盤を印象づけた!? 新興国から流出した資金が向かう先は…?(8月27日、西原宏一&大橋ひろこ)

70万枚と史上最高に膨らんでいた米10年物国債のショートポジションも、先週(8月27日~)は、53万枚へと減っており、金利の先高観が後退しているようです。

(出所:Bloomberg)

先々週(8月13日~)から注目していた金のCFTCポジションは、先週(8月27日~)も売り越しでしたが、売り越し幅は縮小。このまま金が上昇すれば、今週(9月3日~)にも買い越しに復帰する可能性が出てきました。

ユーロのポジション状況も、同じように3週連続売り越しなので、合わせて見ておきたいですね。

(出所:Bloomberg)

(出所:Bloomberg)

■豪ドルクロスでの豪ドル売りに妙味アリ

いずれにせよ、米ドルの動きは通貨ペアごとに、まちまちで不明確だし、米ドル/円もレンジを抜け出せない。ただ、11月の米国の中間選挙をにらんで、円のボラティリティが高まるとの予想も出ています。

円のボラティリティが高まるときは、多くが円高方向。円高に備えておきたいと思いますが、しばらくは、弱さの際立つ豪ドルの売りでいいのかもしれません。

豪ドルを売るとしたら、通貨ペアは?

豪ドル/円でもいいとは思いますが、資金の流れから憶測すると、先週(8月27日~)に引き続いて、ユーロ/豪ドルか英ポンド/豪ドルかがいいのではないでしょうか。

(構成/ミドルマン・高城泰)

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は登録後10日間無料解約可能なので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](/mwimgs/c/d/-/img_cd98e6e3c5536d82df488524d85d929d47416.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)