米国の債務上限引き上げ案の採決結果を固唾をのんで待つ市場関係者が多いせいか、為替マーケットには「嵐の前の静けさ」といった雰囲気が漂っている。

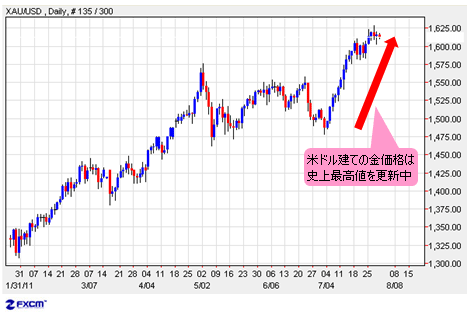

■金価格の上昇に米ドルへの懸念が表れている

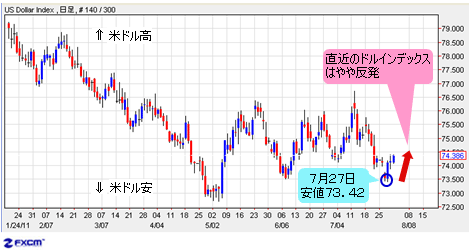

米国のデフォルトとソブリン格下げの現実味が増す中、米ドルの全面安は当然の成り行きと見られるが、本稿執筆時点で、ドルインデックスは7月27日(水)の安値73.42から、むしろやや反発している状態だ。

(出所:米国FXCM)

というのは、ユーロ/米ドルが27日の高値から反落しており、これがドルインデックスの下げ幅を制限していると言える。

(出所:米国FXCM)

その代わりに、米ドルは対円、対スイスフラン、そして対豪ドル、対NZドルなどの外貨に対してジワジワと下値を切り下げている。米ドル安の受け皿がユーロ以外の通貨に集中しているのだ。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル VS 世界の通貨 日足)

言うまでもないが、EUサイドのソブリンリスクは消滅せず、いつ危機が再燃してもおかしくないと見られていることがユーロの軟調をもたらしている。

そして、ドルインデックスにおいて、ユーロは過半数のシェアを占めるがゆえに、ユーロの軟調がドルインデックスの底割れ回避につながっているのである。

従って、米ドル資産への懸念はもはやドルインデックスでは十分に表されなくなっている恐れがある。

金の史上最高値更新、さらには対ドルでのスイスフラン、豪ドル、NZドルの変動相場制以降の史上最高値更新といった事実のほうが、より市場の緊張を物語っていると思う。

(出所:米国FXCM)

■政府・日銀による為替介入はあるのか?

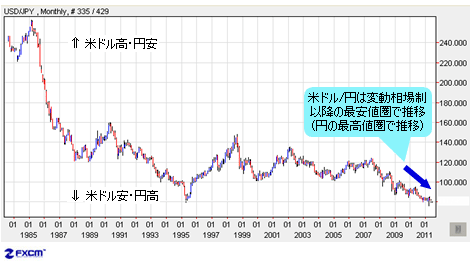

実は円サイドでも同じだが、欧米の「ソブリン戦争」に巻き込まれた“受動的な円高”とはいえ、その勢いをもって米ドル/円が史上最安値を更新していくリスクが浮上している。

日本国内と海外で、個人投資家の多くはドルの安値拾いに賭けていた。そこへ8月1日(月)に実施されるレバレッジ規制によるポジション処理といった日本特有の事情が重なる(※)。

そして、米ドル/円にはこのようなドルロングポジションの積み上げといった内部構造があるため、投機筋の「仕掛け」に狙われやすい。こうして、一時的にせよ、円急騰の可能性が一層高まっている。

では、政府・日銀の介入はあるだろうか?

見方が分かれるところだが、基本的には米議会の審議結果が出されるまで日本政府は動きにくいと思う。仮に介入があっても単独介入に留まるだろう。

欧米は、自らの台所の火事を消せないのに、日本に協力する余裕などないとみられ、日本政府の単独介入が正当化できるとしてもその効果は限られるだろう。

逆に単独介入の余地が限られると投機筋に見透かされると、介入自体が一層の円買いを呼ぶといったジレンマに陥るリスクさえある。

とはいえ、米ソブリン危機をそのまま米ドル危機と結びつけるのはなお早計だと思う。

前述したように、最悪な事態をマーケットは織り込もうとしているものの、ドルインデックスで測る米ドル安は意外と緩やかなものとなっており、それは米ドル安の限界を示唆するシグナルと読む。

(※「レバレッジ規制」についてはザイFX!編集部によるこちらの記事をご覧ください→「8月1日(月)早朝に相場が急変!? 最大25倍のレバレッジ規制第2弾迫る」)

■米ドル/円が歴史的な大底を打つ可能性

次に、今回の米デフォルトと格下げ危機は世間を震撼させる材料としてかなりのインパクトがあると思うが、米ドル/円や米ドル/スイスフランなどの通貨ペアが、そういった「ショック」的な材料の出現で短期的に急落し、そこで歴史的な大底を打つ可能性がある。

(出所:米国FXCM)

言い換えれば、短期的には円とスイスフランのさらなる急騰(史上最高値更新)があれば、それが最後のクライマックスになるといったシナリオも念頭に置きたい。

(出所:米国FXCM)

なぜなら、為替に限らず相場においては、歴史的な天井と底の出現はほぼ世間を震撼させる大きな材料を伴うものだからだ。こういった材料なしで、相場センチメントが悲観一辺倒になったり、疑心暗鬼になったり、楽観したりと変化することはない。

しかし、「相場は悲観の中で生まれ、懐疑とともに育ち、楽観の中で天井を打ち、幸福感とともに消える」もので、「末日の到来で売るしかない」といった悲壮感なしでは底を打たないから、仮に米国のデフォルトと格下げが現実になれば、それは材料としてまさに最適な「引き金」となろう。

■米国債が最高格付け「AAA」を失う時期は早まった

ここまで書くと、賢明な読者にはすでにおわかりいただけていると思うが、筆者は実は一部の見方を修正しようとしている。

それは他ならぬ…

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)