■米9月利上げ観測後退でドルインデックスは弱含み

ドルインデックスが弱含みになっている。米7月FOMC(米連邦公開市場委員会)議事録の公開で早期利上げ(9月)観測は後退、世界的に株式市場が不穏な状況にあることも、目先の米ドル買いにはつながらず、米ドル高のスピード調整が続いているとみる。

(出所:米国FXCM)

米国の早期利上げ観測は後退しているものの、世界景気後退に対する懸念がくすぶり、また、2015年年内米利上げ必至なら、流動性の悪化で株式市場は頭打ちしやすく、利益確定の動きが強まるのも自然の成り行きである。

ましてやギリシャ問題を抱えるEU(欧州連合)や、中国を中心として混乱が続くアジア経済圏の状況から、2007~2008年危機の再来が危惧される中にあって、米国株の反落は当面続くと思われる。

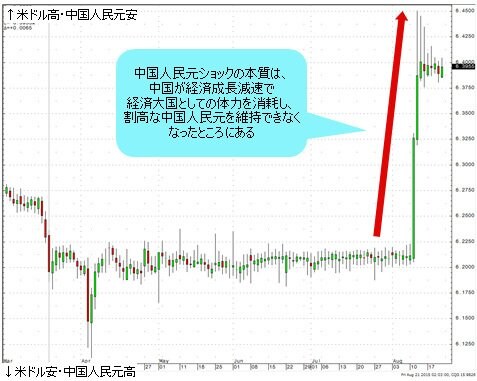

先週(8月10日~)の中国人民元ショックの本質は、中国が経済成長の減速で経済大国としての体力を消耗し、割高な中国人民元を維持できなくなったことにある、というしかあるまい。

(出所:CQG)

この意味では、中国当局による中国人民元の実質的な切り下げは、身勝手な行動ではなく、むしろ遅すぎた判断だと思う。

何しろ、中国はメンツを大事にする国だから、今回の切り下げの決定は、かえって実体の悪さを暗示し、マーケットにおける中国人民元の先安観を一気に増大させたと言える。

■アジア通貨危機が「李万姉妹」事件につながる!?

もっとも、人民元切り下げの前から、発展途上国通貨の多くは総崩れとなっていた。中国経済減速が商品相場(原油など)の激しい下落につながり、ブラジル、マレーシア、韓国など、国の景気悪化に拍車をかけた。

中国の存在感が大きすぎたせいか、アジア全域の景気減速感が目立つ。日本を除き、資金流失の危機にさらされ、通貨戦争よりも通貨危機の様相を呈している。

実際、Bloomberg JP Morgan Asia Dollar Index(ADXY)というアジア通貨指数を確認すると、同指数が2009年安値に接近していることが大きな示唆を与えている。

結論から言うと、アジア通貨危機はすべて経済危機を伴っていたから、今回も歴史が繰り返される公算が高いとみる。

1997年アジア金融危機、2001年ITバブル崩壊や2008年リーマンショックといった危機ごとに、アジア通貨指数は安値をつけていた。

今回の安値打診は、次なる経済危機を示唆している可能性もあり、無視できないだろう。2008年米国のリーマンブラザーズ事件が記憶に新しいが、今年(2015年)は中国の「李万姉妹」事件が発生するかもしれないから、しっかり警戒しておきたい。

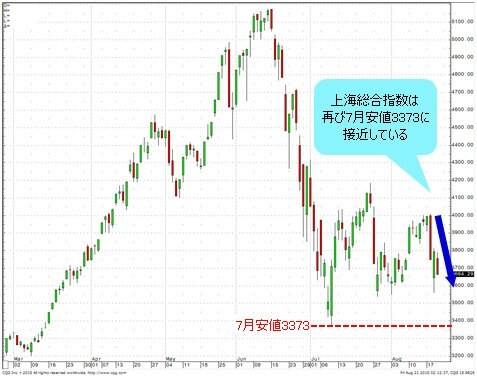

周知のように、中国株暴落が一連の混乱の象徴的な存在だ。執筆中の現時点で、上海総合指数は3550を割り込み、再び7月安値3373に接近。また、暴落の様相を呈していることから、悪い予感しかしない。

(出所:CQG)

中国政府がすでに2兆元(実際は総動員策でこの金額より遥かに多いとされる)を投じ、株を支えていたにもかかわらずだ。中国株暴落は2000年米ナスダック市場の崩壊と同じ路線をたどるなら、今月(8月)中にも3200前後の下値ターゲットにトライするかと思われる。

言い換えれば、中国発クラッシュは、休止するどころか、むしろこれから拡大していく可能性が大きい。したがって、人民元を含め、アジア通貨危機が一段と深刻化していき、世界規模の経済危機につながっていく可能性も増大していくだろう。

この見方は、実は米国株式市場の構造にも大きな関連性を持っていると思う。

■米国株は大きく反落する時期に差し掛かっている

米国株式市場のサイクルについてはまた別途詳説したいが、簡単に言うと、リーマンショック後の安値から一貫して上昇してきた米国株は、本格的な調整を経験せずに史上最高値(NYダウ、S&P500やナスダック指数)を更新してきたから、大きく調整(反落)する時期に差し掛かっている。

中国クラッシュに米利上げ、タイミング的にも合っているから、ここからリスクオフ局面の到来にしっかり備える必要に迫られるだろう。

(出所:米国FXCM)

シンプルに言えば、リスク資産から手を引くことが大事である。

為替市場では、リスク資産と言えば、まず新興国通貨が挙げられるだろう。次は豪ドル、加ドルなどの資源国通貨である。

■リスクオフでユーロが買われている背景にあるものとは?

メイン通貨では、短期スパンの反応と中長期スパンの反応が違ってくるので、要注意だ。

典型的なのがユーロであろう。最近中国株の動向をにらみ、リスクオフの動きがあれば、ユーロが売られるのではなく、むしろ、買われている。その背景には、ユーロがキャリートレードの対象になっていることが見逃せない。

要するに、ギリシャ問題を抱えるユーロ圏は、これからもQE(量的緩和策)を継続していく公算が大きく、また実質マイナス金利になっているから、借入通貨として調達されているということだ。キャリートレードがうまくいく環境の大前提は、低い変動率であることから考えると、マーケットが激動期に入ると、キャリートレードの手仕舞いが続出しやすいことも容易に推測できる。

したがって、リスクオフ局面におけるユーロ買いの正体はキャリートレードの手仕舞いで、これは調達された(売られた)ユーロの買戻しを意味するから、ユーロ高につながったわけだ。

このような動きがいつまで続くかは目先なお判断しにくいところがあるが、いつまでも続くとは限らないことも明白で、欧米金融政策の格差から見ると、いずれ元のトレンド(ユーロ安・米ドル高)に復帰するだろう。

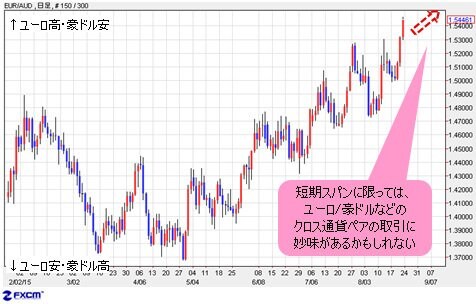

ただし、短期スパンに限っては、しばらくこういった逆転が続くなら、ユーロ/豪ドル、ユーロ/円などクロス通貨ペア取引のほうに妙味があるかもしれない。

(出所:米国FXCM)

(出所:米国FXCM)

■リスクオフの円買いはなお健在で、しばらく続きそう

肝心の円に関しては、リスクオフの円買いはなお健在で、しばらく株式市場と連動し、円安トレンドに対する修正が続くだろう。

(出所:米国FXCM)

スピード調整に留まるか、それともトレンドを転換させるかを判断するのは、これからのチャイナショックがどれぐらいのものかによって決定されると思うが、2011年を起点とした「史上最大」の円安トレンドは、そろそろ頭打ちとなって、トレンド転換する気運が高まりつつあるとみる。

(出所:米国FXCM)

このあたりの詳細はまた次回。市況はいかに。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)