(「ソシエテ ジェネラル・会田卓司氏に聞く(2) サプライズ的な日銀追加緩和はあるのか? 」から続く)

■2016年末125円、3年後130円を目指し緩やかな円安が続く

では、今後の米ドル/円相場の見通しはどうか。

「まず、今後3年程度、2018年いっぱいくらいまではゆるやかな円安トレンドが続くと思われます。

メドとしては、2016年末に1ドル=125円、2018年末に1ドル=130円を目指すような展開と予想します。

その根拠としては、まず、現在のアベノミクスと日銀の量的・質的緩和が実体経済に着実に効き始めており、その効果は、今後だんだんはっきりしてくると思うからです」(会田さん)

アベノミクスと日銀の緩和は、実体経済に着実に効き始めている――。会田さんは、その効果は今後だんだんはっきりしてくると見ているようだ

現在のマーケットでは、中国経済の失速、中東の情勢不安、原油価格急落…などさまざまな海外の不安要因で逃避的に円が買われて円高になるという動きが起きている。

こうした動きは、今後も起きる可能性はあるが、いずれも一時的なものであり、基調としてはアベノミクスと量的・質的緩和による、ゆるやかな円安トレンドが継続する、というのが会田さんの見方だ。

■アベノミクスでマネーが膨張する力が生まれてきている

「今回のアベノミクスの成果で最も大事なポイントは、お金の巡りがよくなった、ということです」(会田さん)

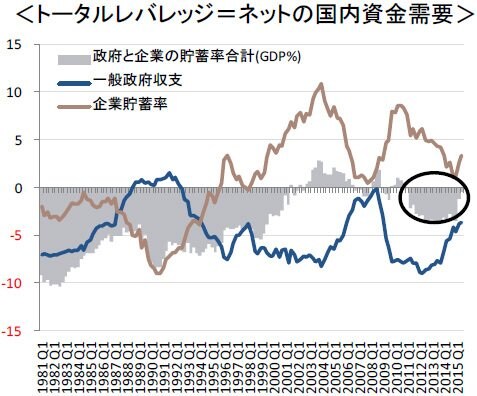

それを示すのが、以下の図だと会田さんは言う。

(出所:2016年1月 ソシエテ ジェネラル証券会社 東京支店「新しい日本経済の見方~デフレ完全脱却と財政安定化へ今回は何が違うのか?~」)

これは、政府と企業の貯蓄率を示したものだが、マイナスなら資金需要があり、プラスなら資金需要がない状態を示す。

貯蓄率がプラスということは、企業がお金を溜め込んでいるということで、これはネットの資金需要がマイナスということ。一方、貯蓄率がマイナスということは、お金を積極的に使って貯蓄を減らしたり、借金を増やしたりしているということ。

マクロ経済のもう1つの主体である家計は、住宅ローンなどお金の借り手という面もあるが、銀行へ預金することなどを通じて、ネットでは常に資金の出し手になる。

つまり、企業と政府の資金需要を合わせたものこそが国全体の資金需要を示していると言える。それを会田さんは「ネットの国内資金需要」と呼んでいるわけだが、それは上の図では灰色部分で示されている。

「このネットの国内資金需要こそ、日本経済においてマネーが膨張する力になります。ところが、2000年代はこの貯蓄率がプラス圏で推移しており、これが日本経済がデフレに落ち込んでいた背景となります。

しかし、アベノミクスが始まった2013年頃からこれがマイナス圏に入ってきました。つまり、これはマネーが膨張する力が生まれてきているということです」(会田さん)

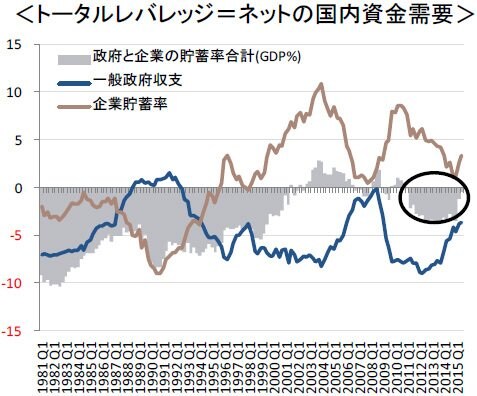

■ネットの国内資金需要が一時的に押し戻された原因

ところが、2015年にネットの国内資金需要は、ゼロ近辺まで押し戻されてしまっている。これについて会田さんは、政府側の要因と企業側の要因があるという。

「政府側の要因としては消費税増税によって財政が緊縮的になっていることが挙げられます。しかし、この1月から3.5兆円の補正予算が審議されて実施される見通しですので、これによって政府の資金需要が回復します。

企業側の要因としては、急速な原油安によって日本企業全体の現金支出が少なくなり、懐にお金がたまってしまっているということがあります。

一方で経済のマーケットの環境が世界的に混乱しているので設備・人材への投資や企業買収にも慎重になり、その分、企業貯蓄率が上がってしまっているという事情があります。

しかし、当社の見通しでは原油価格は1バレル=30ドル程度を底に今後、回復していく予想ですし、世界経済の混乱が落ち着くとともに企業は手元資金を株主還元、設備投資、雇用、企業買収などに積極的に使う姿勢を改めて強めていくと思われます」(会田さん)

以上のことから、会田さんは、今後ネットの国内資金需要は再びマイナスを拡大していくと予想する。

「これは、国内の資金需要が拡大しているということで、このマネー膨張の力こそがインフレ圧力となり、デフレ脱却は着実に実現していくと思われます。そして、これはとりもなおさず、円安圧力が継続するということも意味します」(会田さん)

(出所:2016年1月 ソシエテ ジェネラル証券会社 東京支店「新しい日本経済の見方~デフレ完全脱却と財政安定化へ今回は何が違うのか?~」)

■ドル/円に影響する日米金利差、経常収支、海外直接投資

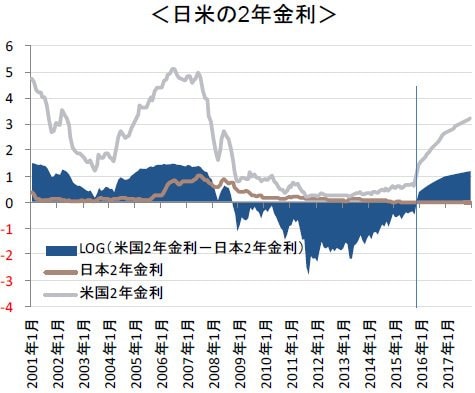

今後の米ドル/円を考える上で重要な要因として、会田さんは日米金利差、経常収支、海外直接投資を挙げる。

「金利差については、日米2年金利スプレッド(残存期間2年の国債の利回りの差)が米ドル/円相場に大きな影響を与えます。

この日米2年金利スプレッドは、現在、徐々に拡大を続けていますが、これは日米の金融政策が逆方向にあるからです。そして、今後この金利差は、ますます拡大していくことが予想されます」(会田さん)

(出所:2016年1月 ソシエテ ジェネラル証券会社 東京支店「新しい日本経済の見方~デフレ完全脱却と財政安定化へ今回は何が違うのか?~」)

経常収支については、日本の経常収支が黒字なら円高になりやすく、赤字なら円安になりやすくなる。

日本の経常収支が黒字ということは、日本の企業が米ドルなどの外貨を稼いで、その米ドルなどの外貨を円に換える動きが強まるので円高になりやすいし、日本の経常収支が赤字なら、その逆になる。

■原油価格が30ドル程度で底打ちした後に回復していくと…

そして、もう1つ、最近、重要性が増しているのがネットの海外直接投資だ、と会田さんは指摘する。日本企業による海外企業の買収が増えているが、日本企業が海外企業買収に際して米ドルなどの外貨を調達することになるので、これは円安の動きになる。

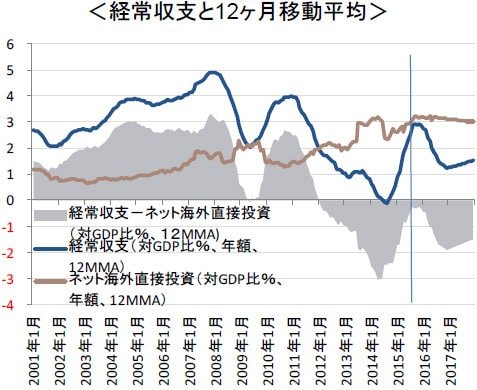

経常収支とネットの海外直接投資の状況は、以下の図のようになっている。

(出所:2016年1月 ソシエテ ジェネラル証券会社 東京支店「新しい日本経済の見方~デフレ完全脱却と財政安定化へ今回は何が違うのか?~」)

「経常収支は2014年半ばにかけて大きく低下して、一時は赤字になりましたが、2015年は黒字が復活して拡大しました。2015年の経常黒字拡大は、原油価格が急落したことが大きな要因となっています。

しかし、当社の見方としては、原油価格の現在の下落は行き過ぎであり、原油価格は30ドル程度で底打ちした後に2016年は回復していくだろうと予想しています。そうなると、経常黒字は再び縮小していくと考えられます。

一方、ネットの海外直接投資については、日本企業の海外進出の動きが衰えずに高水準を保つことが予想されます。

そして、経常収支とネットの海外直接投資を合わせたものが上の図の灰色のグラフですが、2016年以降は再びマイナスが拡大して、円安要因に働くであろうということを示しています」(会田さん)

■「1ドル=130円」を目指すと算出される計算式とは?

「以上の日米2年金利スプレッド、日本経常収支-ネット海外直接投資という要因によって、より精密に米ドル/円相場を説明するのが次の式です」(会田さん)

米ドル/円=79.7+9.82 LN(米国2年金利-日本2年金利)-4.4(日本経常収支-ネット海外直接投資、年率、対GDP比%、12ヵ月移動平均の12ヵ月ラグ) +0.31(米ドル/円、 12ヵ月ラグ)

(出所:2016年1月 ソシエテ ジェネラル証券会社 東京支店「新しい日本経済の見方~デフレ完全脱却と財政安定化へ今回は何が違うのか?~」)

「上のグラフは、この式を使って、当社の2016年以降の経常収支などの見通しを当てはめて作成した予想値の推移も含めたものです。

これを見ると、過去の米ドル/円相場の動きが、かなりよく説明できることがわかります。そして、2016年以降は再び円安トレンドに戻って、1ドル=130円を目指すような展開になる、という予想が立てられると思います」(会田さん)

■小規模な追加緩和の可能性! 3年程度は緩やかな円安に

ただし、2016年に入って足元の状況では世界の経済とマーケットが混乱している。その影響で円高が進んでいる。

「こうした世界経済の混乱が私の述べた円安シナリオにとってのリスク要因であることは確かです。しかし、年初には3.5兆円の補正予算が組まれるので、その効果はある程度、日本の株式市場や米ドル/円相場を下支えするものになるでしょう。

また、それでも混乱が収まらずに雇用環境に悪い兆候が見られるようであれば、2016年4月以降には、日銀の追加金融緩和が発動される可能性が高まります。

2015年12月には、追加緩和ではなく補完措置を行ったことを考えますと、日銀が追加金融緩和をしやすくなっていますので、当面は追加金融緩和をする余地が残されていると思います」(会田さん)

【参考記事】

●ソシエテ ジェネラル・会田卓司氏に聞く(1) 黒田総裁は10月に追加緩和をしたかった!?

●ソシエテ ジェネラル・会田卓司氏に聞く(2) サプライズ的な日銀追加緩和はあるのか?

日銀は追加緩和しやすくなっている。状況によっては、2016年4月以降に発動される可能性も…

「おそらく、必要に応じて5兆円程度の追加金融緩和が逐次投入されていく感じではないかと思います。

これは今までの金融緩和に比べて、やや物足りなく感じられるかもしれませんが、現在は大規模な金融緩和が順調に実体経済に効果を及ぼしてきており、あとは逐次投入でも十分に混乱を鎮める効果があるだろうと思います。

そうしたことから、今後もある程度、世界経済やマーケットの混乱は起こるかもしれませんが、それらを乗り越えながら、向こう3年程度はゆるやかな円安が続く可能性が高いと考えています」(会田さん)

(取材・文/小泉秀希 撮影/和田佳久)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)