■米ドルは上昇へ! 反落は押し目買いの好機

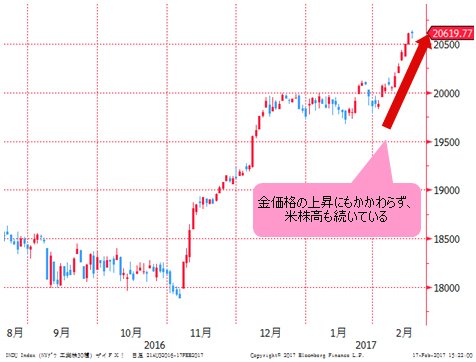

米ドル全体は、一進一退しながらも上昇傾向を強めている。ドルインデックスの日足から考えると、2つのポイントを見逃せない。

まず、前回のコラムでも指摘したように、2017年1月30日(月)高値(a)を転換点と見なす場合、すでに突破しているから、米ドル高の基調が確認されたといえる。

【参考記事】

●日米首脳会談でリスクオフの警戒は不要!なぜドル全体の底打ち確定近しと言える?(2017年2月10日、陳満咲杜)

(出所:Bloomberg)

その上、1月19日(木)高値(b)も一時ブレイクしたから、米ドルの反落は、すでに2月2日(木)安値99.23をもってすでに完成した、といったシナリオは維持される。

一方、一昨日(2月15日)に高値トライしてから反落したため、また米ドル安基調に復帰したのでは…と思われる節もあるが、基本的には上昇波途中におけるスピード調整であろう。

なにしろ、前述の(a)と(b)の高値に対するブレイクは、2017年の年初来形成され、2月2日(木)安値までに形成された大型「下落ウェッジ」を証左しただけでなく、同フォーメーションに対する上放れを確認したわけだから、ここから安易な安値更新はなかろう。

換言すれば、「下落ウェッジ」の上放れが確認された以上、米ドルの反落があれば、押し目買いの好機と見なすべきだ。

■これから「後付け」のファンダメンタルズ材料が…

ドルインデックスにしても、米ドル/円にしても、一昨日(2月15日)の高値打診から反落してきたが、前回のコラムにて指摘したように、これは日米首脳会談と無関係であった。

【参考記事】

●日米首脳会談でリスクオフの警戒は不要! なぜドル全体の底打ち確定近しと言える?(2017年2月10日、陳満咲杜)

トランプ政権が発足して以来、いろんな出来事があったが、基本的にリスクオフにはならなかった。だから、目先の米ドル全体の軟調は、2017年年初から2月2日(木)までの米ドルの反落と同様、スピード調整といった視点で捉えるのが妥当であろう。

トランプ政権が発足して以来、さまざまな出来事があったが、リスクオフにはならなかった (C)Pool/Getty Images

相場の内部構造が米ドル高を示唆しているなら、それに伴い、また後付けで、ファンダメンタルズ上の材料が出てくるはずだ。

それ以前の「トランプ・ラリー」が行きすぎた分、2017年年初来、米ドル全体はスピード調整してきたが、2月2日(木)安値をもってすでに完了したのであれば、新たな材料が浮上してくるはずだ。

場合によっては材料の蒸し返しでも再度大きく効いてくるケースが多いから、ファンダメンタルズ上の材料を再度確認しておきたい。

「トランプ・ラリー」が行きすぎであったからこそ、米ドル全体はスピード調整をはじめ、その後のトランプ氏による米ドル高牽制も効いたわけだ。

となると、米ドル高に再度転じた先週(2月6日~)の値動きの背景に、「トランプ減税」期待の再燃や、早ければ3月にもFRB(米連邦準備制度理事会)の追加利上げあり、といった観測が高まったことがあったのは、むしろ自然の成り行きだ。

この2つの材料は、どれも過去材料の蒸し返しにすぎないが、米ドル全体のスピード調整がすでに完了した公算が大きい現在、これらの材料は再度効いてくるとみる。

「財政拡張+金融引き締め」の局面では、典型的な反応パターンは持続的な通貨高である。だから、いくらトランプ大統領が米ドル高を牽制しても、米ドル高の基調は安易に修正されず、当面維持されるだろう。

■「二番煎じ」の材料では、高値更新とはいかない?

教科書どおりなら、足元の米ドル高は、まだ始まったばかりと言えるが、2016年年末まで進行していた「トランプ・ラリー」の行きすぎに照らして考えると、いくぶん割り引く必要もある。

言い換えれば、仮にこれから米ドル高が加速していくとしても、材料の「二番煎じ」なので、2016年11月9日(水)から2016年年末まで進行した強い米ドル高のモメンタムにはならない公算が大きい。

ゆえに、米ドル全体は上昇基調を保つが、ドルインデックスにしても、米ドル/円にしても2017年年初来高値を更新していくには時間がかかる見通しだ。「トランプ・ラリー」がもたらした米ドル高のスピード自体、異例であっただけに、目先の市況、むしろ健全だと言える。

だから、米ドル/円がいったん115円の節目手前を試し、また反落してきたこと自体について、特筆するところはない。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 1時間足)

そして、ユーロ/米ドルが1.05ドルの節目に迫ったものの、また反騰してきたのも同じ背景を有するから、健在なスピード調整とみる。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 1時間足)

スピード調整があるからこそ、トレンドはより持続されるから、米ドル高のトレンドは維持されよう。

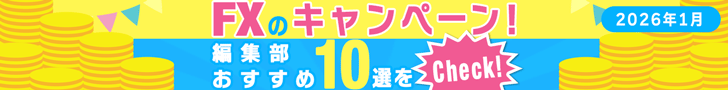

■現状は珍しい米ドル・米国株・金のトリプル高

ところで、米ドル高基調が維持される一方、米国株高と並行して、金も上昇傾向を維持している。

(出所:Bloomberg)

(出所:Bloomberg)

一般論として、米ドル高は金の下落と連動する傾向にあり、また、米利上げ観測は米国株を押し下げる効果があるから、トリプル高はよくみられるケースではない。

統計では、過去5年間、米国株が1%以上の上昇幅を達成した時、平均して金は2.2%の下落といった市況がみられた。

また、米ドル、米国株、そして、金が揃って1%の上昇を達成した局面は、過去10年間、2回しか出てこなかった。

■トリプル高の背景にあるのは「不安」と「インフレ懸念」

このような現象をもたらす背景として、大きく分けてみると、以下の2点が挙げられるのではないだろうか。

まず、トランプ政権の運営に対する不安や欧州政治の見通しに対する危惧が高まり、投資家は嫌でも金をポートフォリオに加えざるを得なかった。

次に、2008年のリーマンショック以来、現実として「あり得なかった」インフレの再来が懸念されているからだ。

米インフレ上昇率の予想値は、1年前の1%程度(5年平均)から1.9%に急上昇、2016年のインフレ率は2.5%と統計された。インフレの高まりや加速は、1月CPI(消費者物価指数)の2.5%(年率)という、2012年3月以来の高い数字からも確認され、米利上げの圧力として、十分インパクトがあると思う。

となると、米ドル高を支える材料として、米利上げ見通しの拡大はしばらく重要視されるだろう。

米債券利回りの上昇(債券価格の下落)が「トランプ・ラリー」とともに急激に進行し、また、同じく行きすぎた側面も否めないが、米インフレ見通しの強化で米債券市場のベアトレンドは容易には修正されず、また、これからも続くだろう。

資金が債券市場から撤退し、株式市場へ流入していることはすでに観測されたが、史上最高値圏にある米国株のみでなく、保険の意味合いで金も買っておく、といった流れも強まっているという。

だから、しばらく米ドル高、金高が共存する市況が継続してもおかしくなく、金の値動きをもって米ドル/円を語る、といった従来の手法では相場の真実をつかめなくなる、といったリスクも大きいのではないだろうか。

市況はいかに。

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)