■「利上げショック」は一時的で、“戒名”がつかない!?

2018年10月10日(水)から米国株が暴落し、そして、昨日(10月11日)はこれが世界株安に連動して、「利上げショック」の様相を呈している。

(出所:Bloomberg)

もっとも、「〇〇ショック」という“戒名”がつけられるまで時間がかかり、また“戒名”がつけられるまで、どのくらい深刻なショックかはわからないので、「利上げショック」という言い方が定着していないうちは、株式市場の混乱は現在進行形であることを覚悟すべきであろう。

一方、今年(2018年)2月、3月あたりにも相場の混乱があったが、特に何らかの“戒名”がつけられたわけでもなかった。ゆえに、今回の混乱も比較的に短期間で終息し、「戒名なし」の一時的な波乱に終わるのではないかと思う。

そう考えている最大の根拠は、やはり、「本格的なリスクオフを伴わない波乱は本格的なショックにならないのではないか」というロジックにある。詰まるところ、一昨日(10月10日)からの株式市場の急落は、値幅こそ大きかったものの、本格的なリスクオフのムードを引き起こしたかと聞かれると、そうではない可能性が大きいからだ。

■本格的なリスクオフなら円やスイスフランが買われるはず!

では、本格的なリスクオフとは何か? それは、あの2008年のリーマンショック時やそれ以降の市況を思い出せば、おわかりいただけるだろう。

株の暴落に伴い、米国債が買われ、為替市場では円やスイスフランが急伸、金(ゴールド)も継続的に買われていた。

そして、為替市場における重要なシグナル、すなわち、米ドルは対円、対スイスフランなどの個別通貨を除き、主要外貨に対してほぼ全面高となり、クロス円(米ドル以外の通貨と円との通貨ペア)の暴落をもたらした。

換言すれば、前回のコラムでも強調したように、リスクオフの有無は、ユーロ/円などクロス円が究極のバロメーターである。

【参考記事】

●ユーロ/円の値動きで今後の市況がわかる!? リスクオン継続で株高・円安の見通しは不変(2018年10月5日、陳満咲杜)

ユーロ/円のチャートをみればわかるように、一昨日(10月10日)は陰線で大引けしたものの、その値幅は限定的だったうえ、昨日(10月11日)は陽線で引けた。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

英ポンド/円も豪ドル/円も同じパターンで、豪ドルの方は上海株(10月11日に一時、5%超の下げ)との連動性があるから、やや値幅が拡大していたが、それでもリスクオフの値動きになったかと聞かれると、そうとは言い切れない。

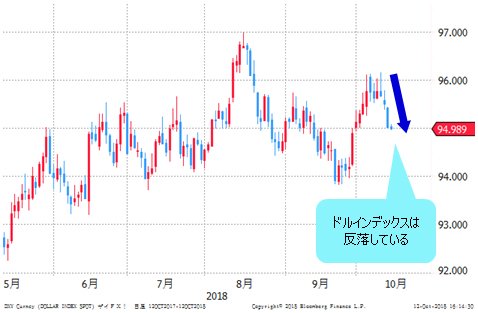

ドルインデックスは反落の様子を見せ、金(ゴールド、米ドル建て直物)の方も一昨日(10月10日)こそ値幅がやや拡大して反騰してきたものの、昨日(10月11日)の値幅は極めて限定的なうえ、それ以前の下落幅を考えれば、大した反騰になっていないのがわかる。

(出所:Bloomberg)

(出所:Bloomberg)

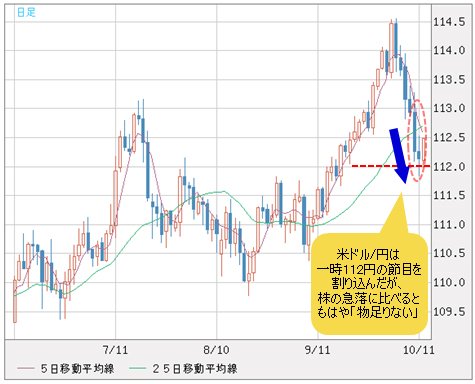

肝心の米ドル/円も然り。一時、112円の節目を割り込んだが、それ自体、米国株や日経平均の急落に比べると、もはや「物足りない」と思われるぐらいだし、足元では112円の節目をキープして、落ち着いた値動きを見せている。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

米ドル/スイスフランに至っては、一昨日(10月10日)、小陰線で大引けしたものの、昨日(10月11日)は陽線引けで終わったほど「余裕」たっぷりの様子を示している。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/スイスフラン 日足)

米ドル/円も米ドル/スイスフランも、その前に急上昇していたから、その途中のスピード調整と見なした場合は、仮に株の急落がなくても、この程度の反落は許容範囲だと思う。

したがって、リスクオフの円全面高、また、リスクオフのスイスフラン高が確認されていない以上、本格的なリスクオフにならないかと思う。

■世界の金融市場は基本同時進行、遅れての円全面高はない

マーケットが異なるから、「これから円の全面高をもってリスクオフの市況を深めていく可能性があるのでは?」といった質問があることも予測できるが、断定的な判断はできないものの、そのような市況はあっても稀で、可能性は少ないと思う。

何しろ、世界の金融マーケットは、基本は同時進行なので、何日も遅れて他の市場の動向を後追いする形で価格を形成していくことは考えられない。

こういった異なる市場の時間差があれば、数日どころか数秒の隙間でさえも、特にアービトラージの取引対象として狙われ、結果的にその差がなくなるから、あり得ない。

【アービトラージ(裁定取引)についての参考記事】

●ノーベル賞を信じるな!? 巨大ヘッジファンドLTCM破綻の余波で米ドル/円が22円暴落!

仮に事後的な「後追い」という印象があったとしても、それはほかの理由やロジックに基づく値動きで、単純に言えば「勘違い」というほかあるまい。

だから、逆説的に言えば、今回の株式市場の騒動は、為替市場におけるリスクオフを測る最大のツールであるクロス円の値動きで証左されていないから、本格的な下落相場は続かず、比較的早期に終息してくる可能性が大きい。

テクニカル的視点では、一番シンプルな見方として、NYダウも日経平均も200日移動平均線前後のサポートを受けて、再度上昇してくる公算が大きい。

(出所:Bloomberg)

(出所:Bloomberg)

■日本株は「秋のバーゲン」、今買えば楽しいお正月に!

では、株高のトレンドが継続される最大の根拠はどこにあるか。

やはり単純にテクニカルではなく、ファンダメンタルズ上の理由が必要になってくるから、ズバリ利上げサイクルの継続が挙げられる。

要するに、利上げできる環境において、米景気の悪化はあってもだいぶ先で、株式市場の基調の修正があってもだいぶ先になるから、目先はスピード調整にすぎないということだ。

本コラムでたびたび指摘してきたように、歴史に照らして考えると、米利上げサイクルの途中では、米株式市場におけるトレンドは基本的に維持されてきたから、今回も途中における本格的な転換はないと思う。

そもそも、「トランプ米大統領がFRB(米連邦準備制度理事会)の利上げを批判したことで、米国株が大きく調整した」という見方(筆者は同意しない)もあるほど、また、トランプ氏を躍起にさせるほど、米利上げサイクルの一段の拡大や長期化が市場のコンセンサスとして浸透している状況なので、一層途中のスピード調整の可能性が高まる。

なぜなら、米利上げ長期化の思惑で、米長期金利が急上昇し、米国株の調整圧力として表れたのは当然の成り行きで、本来、米国株が反落してくること自体はサプライズではないからだ。

問題は、その急落ぶりや値幅の大きさ(NYダウは10月10日に史上3番目の下落幅を記録)にあるが、米ハイテク株を中心に、米国株が「買われすぎ」の状況にあったこと、また、アルゴリズムトレードが盛んで相場が行きすぎになりやすいことが原因として語られる。

このあたりの事情は株式評論家にお任せしたいが、結論から申し上げると、急速な調整があったからこそ、今、米国株も日本株も絶好の押し目のチャンスとみる。特に、PBR(株価純資産倍率)の低い日本株については「秋のバーゲン」のような市況で、今拾えば、楽しいお正月を迎えられるのではないかと思う。

前述のように、為替市場の値動きが限定的だったので、円安というトレンド自体に関する判断は、何ら修正もいらない。

米ドル/円に関しては、引き続き115円の心理的大台のブレイクありと考え、押し目買いのスタンスは不変。市況はいかに。

(14時執筆)

![JFX[MATRIX TRADER]](/mwimgs/1/1/-/img_11ea8f72aab2277adcba51f3c2307d8210084.gif)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)