(「後藤田明広氏に聞く(1) ギリシャはデフォルト同然。ユーロは2分割すべき!」からつづく)

■ドイツは欧州のアメリカになれ!

後藤田さんは「ギリシャの財政問題を解決するカギを握っているのはドイツ」と話す。

「ドイツは経常収支の黒字国。日本と似ていて、輸出の方が輸入より多いんですね。あまりドイツ国民は消費しない、内需が弱いというところがあるんです。

だから、ドイツ国民の消費を増やし、ギリシャなどPIIGS諸国からモノをたくさん買えばいいんです。

それには先ほどお話ししたとおり、ユーロを2分割して、PIIGS諸国の通貨を割安にし、PIIGS諸国の製品が割安で魅力的になるようにすればいいのですが、それが実際問題できないとなると…。別の方法として、ドイツ国民の賃金を上げることが考えられます。

実はドイツは国策によって賃金があまり上がらないように抑えているんです。

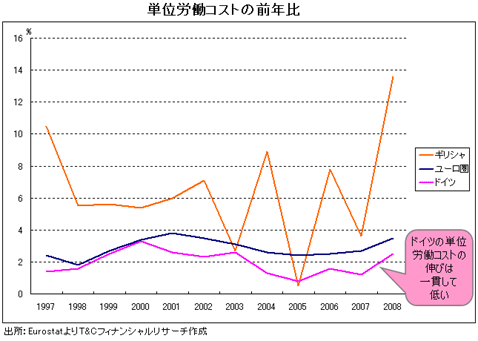

ドイツの単位労働コストの伸びは、ほぼ一貫してギリシャよりかなり低く、ユーロ圏全体よりも低い水準に止まってきたんですね(下のグラフ参照)。

ドイツはユーロ圏ナンバー1の経済規模を誇るのに労働者の賃金は上がっていないのが現実なんです」

いったい、それはなぜなのだろうか?

「旧西ドイツと旧東ドイツには当然のごとく、大きな賃金格差がありました。そして、両者の統合後、賃金を上げていくと、両者の賃金格差が開くことにつながりやすいので、国策として全体的な賃金上昇を抑えていたのです。

けれど、ここでドイツの労働者の賃金を上げ、ドイツの人たちがもっと消費を楽しむようなライフスタイルに変わってくれれば、まわりまわって、ギリシャなどPIIGS諸国の経済も上向くと思われるんですね」

消費を楽しむようなライフスタイルといえば、思い浮かぶのはアメリカ。つまり、「ドイツは欧州のアメリカになれ!」というのが後藤田さんの意見だ。それがギリシャ復活へつながるということなのだ。

■ユーロ/米ドルは1.1ドル程度まで下がる

では、ここで為替のことに話を移そう。後藤田さんは「私はあくまで債券中心に見ていて、為替は専門外なのですが…」とのことだが、そこをお願いして、今回はユーロ/米ドル相場の見通しを聞いてみた。

「まず、そもそもユーロは高すぎたのではないかと思っています。サブプライムショック前の時期、つまり住宅バブルが進んでいた時期、アメリカの方が欧州よりも若干、経済成長率が高かったんです。

にもかかわらず、その間、基本的にはずっとユーロ高が進み、サブプライムショック後もしばらくはユーロ高が進み、2008年にユーロ/米ドルは1.6ドル台まで上昇しました。これはユーロが高すぎたと思うんですね。

だから、今はそれの巻き戻しが入っているとも言えます。

先ほどお話ししたような『ずるずるシナリオ』になれば、ギリシャ問題、PIIGS問題は当面くすぶり続けるでしょう。そうなれば、いわゆる出口戦略の面でも、ユーロ圏の方がアメリカより早く利上げモードに入るとは考えにくい。

となると、まだ今後もユーロ安・米ドル高が進み、ユーロ/米ドルは1.2ドルをあっさり割れて、いずれ1.1ドルぐらいまで下がるのではないかと思っています」

ユーロ/米ドル 月足

「ただ、下がるといっても、どこかでは歯止めがかかってくると思うので、1.0ドルまでは行かず、だいたい1.1ドルくらいかなと見ているんです」

■日本国債のデフォルトはあるのか?

最後に、せっかく債券の専門家に取材したので、我が日本の国債について話を聞いてみた。このところ、ギリシャだけでなく、日本の財政赤字が膨らんでいることもよく話題になるが、日本国債は大丈夫なのだろうか?

「1995年、当時大蔵大臣だった武村正義氏が『財政危機宣言』を行いましたが、現在の日本の債務残高はその2倍以上に達しています」

■不気味に膨らみ続ける日本の政府債務残高

危機宣言時のすでに2倍以上——上のグラフを見ると、気持ちが悪くなってくる。

これだけ大騒ぎになっているギリシャは、対GDP比の一般政府債務残高が2009年現在の数値で115%。これに対し、日本は2009年のIMF推計値で軽く200%を超えている。他の主要国やPIIGS諸国と比べても、日本の突出ぶりは明らかだ。

果たして、日本国債がデフォルトすることはあるのだろうか?

その前に、そもそも国債がデフォルトする時は、どういう数字が悪化していって、だいだいここまでいったらデフォルトというような「法則」はあるのだろうか?

たとえば、上のグラフは一般政府債務残高の総額だが、一般政府債務残高の総額から政府保有の金融資産を除いた「純債務残高」が議論の対象とされることもあり、さらには、債務残高の総額から政府保有の金融資産・実物資産を除いた数字で議論すべきと言われたりすることもあるのだが…。

「何の数字がどこまで行ったらデフォルトになるといったような『法則』はないんです。国債の場合、財務大臣が『もう払えません』とデフォルトを宣言すれば、デフォルトになります」

残念ながら(?)国債デフォルトについて、わかりやすいシンプルな『法則』はないそうだ。

■増税によって日本国民から日本政府へお金を移転させる

では、後藤田さんは日本の財政赤字をどう見ているのか? そして、日本国債デフォルトの可能性を後藤田さんはどう考えているのか?

「GDP比で政府債務残高を見ると、日本の数字は突出して悪いのですが、ギリシャなどとは国債の所有構造が大きく違うんですね。

ギリシャは国債の7~8割を外国人が持っていると言われています。一方、日本は国債の95~96%ぐらいを日本人が持っているんです。この違いが大きい。

結局、日本についても『ずるずるシナリオ』になる確率が高く、日本国債がデフォルトすることはないと思います」

日本の「ずるずるシナリオ」とは具体的にはどういうことなのか?

「日本の国は巨額の債務を背負っているわけですが、それに対するほとんどの債権は日本国民が持っています。一方、国は徴税権を持っていますので、それを使って、国は日本国民からお金を吸い上げればいいんです。

つまり、増税です。

増税によって、徐々に日本国民から日本政府へお金を移転させていけば、日本国債がデフォルトすることはないでしょう。結局は、そのようになっていくのではないでしょうか。

現に政府・民主党は次期衆院選後の消費税引き上げをマニフェストに明記する、と先ごろ決めました」

増税——日本国民としては何とも暗い未来が来るように思えるが…。

「確かにそうですね。ただ、日本は増税で問題が解決できるだけ幸せと言えるかもしれません。ギリシャの財政問題は増税だけでは解決できないでしょうから…」

(取材・文/ザイFX!編集部・井口稔 撮影/中野和志)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)