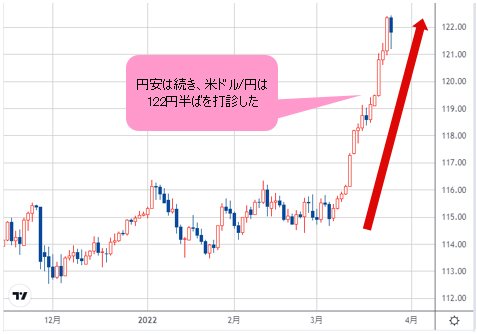

円安加速、円買い筋の踏み上げが推測される

円安は続き、また、加速してきた。米ドル/円は122円半ばを打診。そして、豪ドル/円の92円の節目トライをはじめ、主要クロス円は軒並み高騰し、途中、ほぼ調整なしの円売り一辺倒の市況が見られた。

(出所:TradingView)

(出所:TradingView)

筆者は何年も前から円安の可能性を繰り返し指摘してきたから、円安の背景、あるいは原因云々を今さら解釈したくないが、円売り一辺倒なので、円買い筋の踏み上げが推測されることを記しておきたい。

なにしろ、日本のFX会社が公表しているポジション情報などを見ると、少し前まで、個人投資家(ミセス・ワタナベさん)は、円売り越しではなく円買い越しだった状況も見られたことから、円売りの加速自体、損切りポジションの続出(要するに踏み上げ)が想定され、また、影響しているはずだと思う。

円高は日本の実力を評価した結果ではなく、日本がデフレを脱出できないと見込んだ結果だった

そして、円安の進行につれ、いろんな議論も噴き出してきた。

かつて円高亡国論が流行ったように、同じ面々から円安亡国論が唱えられ、すっかり庶民に受け入れられた模様だ。

無理もない。円安が直接日本人の購買力を低下させる要因になるから、生活防衛の視点からみれば、円安が望ましくないことも理解されやすい。

しかし、亡国論自体が大袈裟で、煽り屋の常套句だ。1995年や2011年のような超円高時においても日本は亡国しなかったように、これから仮に超円安になっても日本は滅びない。

そもそも現在のレートで言えば、日本の実力に比べ、行きすぎた円安とさえ言えないかもしれない。なぜなら、円が実力以上に高く評価された時代が長かったために、円が売られてくると、円安という感覚の方が圧倒的となって、冷静に見られなくなってしまうから、感情的な側面が大きいと言えるのではないだろうか。

つまるところ、長く続いてきたデフレの環境に慣れたせいで、日本人は割高の円に依存してきた側面が大きかった。

デフレの通貨が強いわけなので、円が長い間、実力以上に買われ、デフレ通貨として定着していたからだ。

失われた20年、あるいは30年と言われるように、サラリーマンの平均年収が30年も据え置かれてきた国。世界中を探しても例がないほど日本は異質で異例であったから、「弱い日本に強い円」という組み合わせから「古き良き」を見出すのは、勘違いのほかあるまい。

ゆえに、円安を日本売りと解釈する者も、きっと円高を日本買いと勘違いしていただろう。

円高は、日本の実力を評価した結果ではなく、むしろデフレ通貨として買われ、日本がデフレを脱出できないと見込んだ結果なので、日本の将来を悲観視していることが意味される。

この意味において、確かに円安は庶民や企業の購買力の低下をもたらすといったデメリットが目立つものの、「諸悪の根源」である円高より、ポジティブな側面を重視しないといけない。それはほかならぬ、デフレ体質からの脱却だ。

言ってみれば、デフレ通貨ではなく普通の通貨に戻った分、日本の実力に相当する円の価値が、円安と感じるのも仕方ない。

デフレの円高がそもそも実力ではなかったから、それに伴う購買力云々にこだわったら、それこそ30年間給料がアップしないことに文句は言えない。

偽りの購買力よりデフレ環境脱却の方を優先しなければならず、デフレ環境から脱却したいが、円安を避けたいと言うのは、虫の良すぎる話だ。

要するに、世の中、特定の結果を求める場合は、必ずと言っていいほどそれなりの代償を払わなければいけないから、円安はデフレ克服の代償として受け入れるしかない。

最初から円安を正当化する目的ではないが、足元のレートで円安亡国云々で騒ぐのがナンセンスであることを強調したい。

日米金利差に戻づく計算では、現時点のレートがもっとも適切と言いきれなくても、特に円が安く評価されているとする根拠もないはずだ。

日米金利差は一段と拡大していき、円高時代への逆戻りはない

タカ派スタンスを見せているFRB(米連邦準備制度理事会)の、これからの利上げプラン(2022年に7回と予想され、また、次回0.5%の大幅利上げありとも見込まれる)に沿った方向で考えると、日米金利差が一段と拡大していくから、円がさらに売られてもおかしくなかろう。

日銀が、現在の状況で円安懸念を大きく取り上げられない事情も、そこにあると思う。

いずれにせよ、円の「過去の栄光」自体が「栄光」ではなかった上、もう昔の話なので、円高時代への逆戻りはないと悟るべきだ。

反面、円安の煽り屋の言動には注意したい。流されるのではなく、逆サインとみる「価値」はあるかと思う。

昨年(2021年)前半まで、まったく円安の大進行を予測できず、円高ターゲットを繰り返し提示した者が、ここに来て君子豹変、円安のターゲットを提示しはじめ、その中には明らかに煽るような論調を展開する者もいるから、要注意だと思う。

米ドル/円のターゲットを130円や132円とする、それなりの根拠がある

米ドル/円の目標として、125円はもちろん、130円とか132円とか、さらには150円の円安ターゲットも提示されているから、にわか「円安パニック」の様相を呈している。

(出所:TradingView)

しかし、相場はいつも先に動く。これからの日米金利差のさらなる拡大を織り込む形で現在のレートが形成され、現在のレートは円安が加速した結果だと受け止めれば、大分、織り込んでいる可能性も高い。

つまるところ、現在のレート自体が行きすぎた円安ではないから、パニック的な円売りにつながる可能性は低いと思う。

とはいえ、仮に130円のターゲットが提示されても、それを完全に冗談だとは片付けられない。

なにしろ、米ドル/円2022年年初来安値の113.50円で考えると、年間平均変動幅の15円なら129円に近い水準となり、「動く年」の20円程度で考えると、133.50円前後の目標が得られる。130円や132円といった提示は、それなりの根拠があると思う。

(出所:TradingView)

ちなみに、上場企業の想定為替レートの平均は約110.6円らしいので、現在のレートからみれば、上場企業の総計としてかなり「甘かった」といわざるを得ない。

ただし、その分、上場企業のEPS(一株あたり利益)の向上に寄与するから、日本株式市場にとってプラス要素として、これから評価されるのではないかと思う。

それもまた円安のメリットの1つなので、円安の恩恵を享受したい。市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](/mwimgs/9/f/-/img_9f888c16a19c8addccf0c80c4796eca022145.gif)

![GMOクリック証券[FXネオ]](https://zaifx.ismcdn.jp/common/images/blank.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)