米ドル反落の方向にシフトしているが、米ドル安というより

米ドル高に対する調整

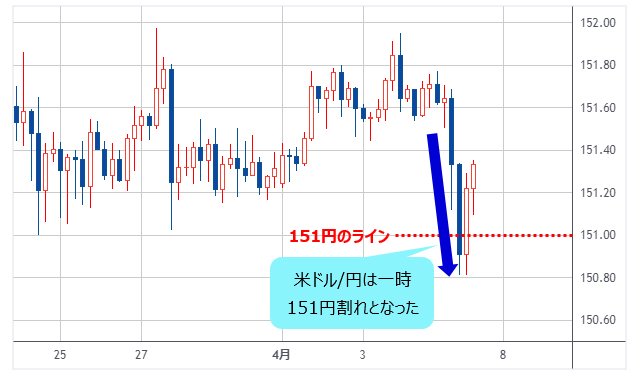

執筆中の現時点で、米ドル/円は一時151円割れとなった。円安がさらに拡大していくという市場のコンセンサスが支配的な状況のなか、その進行にいったん歯止めがかかった格好だ。

(出所:TradingView)

昨晩(2024年4月4日)、米株は大きく反落した。米早期利下げ観測の後退に加え、地政学リスクの浮上や原油高が圧力となり、大きく買われてきたハイテク株の反落も相場心理を悪化させた模様。為替市場では、米ドル反落の方向にシフトしているが、米ドル安という言い方は適切ではないと思う。

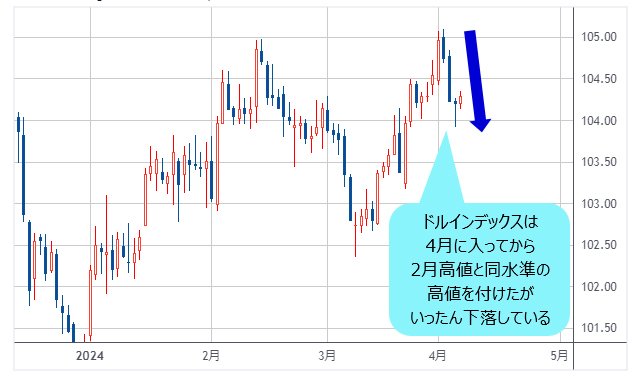

なにしろ、ドルインデックスを見ればわかるように、今週(4月1日~)に入ってから104.84をトライしたばかりである。同水準は今年(2024年)2月に付けた高値とほぼ同じであり、本来、さらなる高値余地をトライしてもおかしくなかったが、スピード調整の先行や前述の理由でいったん103.68を打診した。

(出所:TradingView)

※編集部注:ドルインデックスにはいくつか種類があり、参照する銘柄によって数値に差異が生じることがあります

それでも、なお高い水準にあるのは間違いない。米ドル安というよりも、米ドル高に対する調整である、という位置づけのほうが適切であろう。

ドルインデックスは「ダブル・トップ」を形成しているように見え、

2月高値を超えられないなら頭打ちか

そもそも、米金利は高い。米10年物国債利回りは、一昨日(4月3日)の4.429%から急速に下げてきたものの、それでも4.31%をキープしており、米ドル安につながるようなレベルではないだろう。ゆえに、現状は米ドル安ではない。

高い金利水準であったし、現在でも十分高い水準ではあるが、ドルインデックスは「ダブル・トップ」を形成しているように見える。前述のように、2月高値と頭を並べ、これから超えられないなら、頭打ちとなる構図が浮かび上がる。

(出所:TradingView)

一番メジャーであるユーロ/米ドルを見ればわかるように、ユーロは早期利下げが想定されるため、ユーロ/米ドルは2月安値を割り込めず、足元で再び切り返してきた。

(出所:TradingView)

同じように、早期利下げが想定される英ポンドも、英ポンド/米ドルで2月安値を割り込めず、中段保ち合いの状況が続いている。

現在の市況は、拮抗と均衡を保った「絶妙」な水準!

今晩の米雇用統計次第で打破される?

もっとも、ユーロや英ポンドなど主要外貨の対米ドルの状況は、「底割れ」(中段保ち合いの下限)を回避しているが、強気変動へ復帰したとは言い難い。

となると、現在の市況は拮抗と均衡を保ち、「絶妙」な水準にあるのかもしれない。今晩(4月5日)の米雇用統計次第で打破されるのではないかと期待する向きも多いようだ。

しかし、筆者はそう思わない。もしかすると、拮抗と均衡の状況はしばらく続くかもしれない。理屈はシンプルだ。米金利の動向と比例して高値更新しなかったドルインデックスは力不足で、早期利下げ観測のあるユーロ、英ポンドなどの主要外貨は頭が重いからだ。

状況の打破といえば、一番可能性のある通貨ペアは米ドル/円だろう。いったん151円の節目を割っても、たちまち買われ、上値指向の強さがうかがえる。

(出所:TradingView)

ゆえに、クロス円(米ドル以外の通貨と円との通貨ペア)は、再度、強気変動を示した。昨日(4月4日)高値から大きく反落した形で大引けした豪ドル/円は、いったん100.43円まで上昇。3月高値を更新し、2014年12月以来の高値トライを果たした。

(出所:TradingView)

唯一、利下げではなく、利上げの可能性がある円は、理屈では買われる存在のはずだ。しかし、理屈のとおりにいかないのが相場である。ユーロ/円、英ポンド/円も高い水準に位置し、3月高値をこれから更新していってもおかしくない情勢だ。

ミセス・ワタナベは逆張りの「円買い」、投機筋は「円売り」!

どちらかが降伏するまで、決着はつかないだろう

政府・日銀の介入(その可能性)に便乗しようとして、ミセス・ワタナベさん(日本の個人投資家)は逆張りの円買いを仕掛けているようだが、投機筋はむしろ逆だ。CFTC(米国商品先物取引委員会)の統計では、円売りポジションが積み上げられており、どちらかが降伏するまで決着はつかないだろう。

【※おすすめのコンテンツはこちら!】

⇒IMM通貨先物ポジション/経済指標・政策金利

あえて予測するなら、筆者は米ドル/円がいったん上放れして、ミセス・ワタナベさんのストップを刈ってから反落してくるのではないかと思う。

もちろんこの場合は、政府・日銀がいつ介入してくるかが重要な前提条件となるが、巷が想定するほど、すぐには介入してこないのではないか、とも思う。

「152円以上に介入あり」というのが、現在の市場のコンセンサスのようだ。では、「152円台や153円台、154円台や155円台での介入はあるか」にはいろんな憶測があり、いろんな思惑がある。当然のように、逆張り(つまり円をロング)しているミセス・ワタナベさんたちにとっては早期介入が望ましいと思われるが、その願望自体が問題だと言わざるを得ない。

なぜなら、円のロングポジションが積み上げられている現状では、政府・日銀の早期介入(円買い)があれば、便乗していた日本の個人投資家の利益確定が想定され、かえって介入の効果を低下させるからだ。

仮に152円以上の相場において、政府・日銀がいつでも介入可能であれば、152円の大台を突破したとたんに介入するより、いったん上放れを容認し、吹き値(円の急落)が確認されてから介入したほうがよほど効果的だ。それはほかならぬ、円の急落は円買い筋の損切りを含めた値動きであるはずだからだ。

この場合は前述のように、やはり、ユーロ/円も英ポンド/円ももう1回、高値更新を果たすだろう。もちろん、前述の政府・日銀介入のタイミングについて、筆者自身の考えもひとつの憶測にすぎないから、トレードの根拠にしてはいけない、ということを併記しておきたい。

では、介入なしで米ドル/円は「自然に」頭打ちを果して、これから反落し、やがて米ドル高・円安の流れを修正していく、という可能性はあるだろうか? 筆者は、難しいと思う。

2011年の円高が是正されたのは、結局、日本当局の介入があったからであるのと同様、今回も然り。

とはいえ、誤解しないでいただきたいのが、筆者は、当局の介入が相場の流れを修正した要因だとは言っていない点だ。介入はあくまできかっけである。そのあたりの話はまた次回、市況はいかに。

14:00執筆

![セントラル短資FX[FXダイレクトプラス]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=CENT50&isq=406&psq=0)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)