■ウォール街が米ドルに対して次々と弱気見通しを

さらに、ウォール街が総じて米ドルに対する弱気見通しを再度言い始めたところも大きいかと思う。

ゴールドマンサックスはFRB(米連邦準備制度理事会)の来年(2018年)の利上げが4回あると予想しているものの、米ドル安継続との見通しを語り、2004~2006年の米利上げサイクルにおいて、米ドルの貿易加重指数が7%も下落していたことを前例として挙げた。

UBS銀行は、米景気回復の度合いが世界において突出していないこと、他国中銀による米ドル買い入れの減少や利上げの効果が低減していることを理由として挙げ、来年(2018年)の米ドルの軟調を予測した。

もっとも過激なのがモルガン・スタンレーだ。来年(2018年)どころか、今後6年にわたって米ドル安の基調を予測している。主な根拠は、「世界経済成長の効果が米FRBの利上げ効果を上回る」というところにあるようで、要するに2017年年初来のような、世界株高が米ドル安と共存する局面が長続きするだろうというロジックだ。

■ウォール街の発言に、相場は通常よりも影響を受けた

当然のように、米ドル全体に対する見方が弱気なので、ユーロに対する見通しは明るい。ゴールドマンサックスはユーロ/米ドルについて1.2ドルのターゲットを提示し、ユーロ高トレンドの継続を有力視している模様だ。

(出所:Bloomberg)

いつものように、ウォール街から聞こえてくる市況の話は基本的にころころ変わっていく性質であることをまず認識してもらいたい。

また、いわゆる「風見鶏」の側面も大きいから、覚悟した上で聞くべきであろう。先々週(11月6日~)まで米ドルの反騰継続といった見方が多かったことも記憶に新しいから、市況に合わせて見方が180度修正されるのも別に珍しい話ではない。

言いたいのは、ウォール街の総論自体が正しいかどうかはともかく、市況に対する影響力は持っているので、今週(11月20日~)のような薄商いの相場においては、インパクトがさらに拡大された可能性が大きい、ということだ。

■テクニカル上の根拠も、見方が変われば判断が変わることも

さらに、テクニカル上の根拠があったとしても、見方が変われば別の視点が有力視されるケースも多いから、冷静かつ総合的な判断が必要だ。

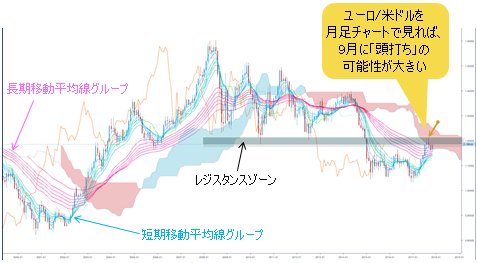

ユーロ/米ドルを例にあげると、月足で見れば、今度は一転して9月に「頭打ち」の可能性が大きいことに気づくだろう。

(出所:FXブロードネット)

一目均衡表の「雲」が示したレジスタンスのほか、2010年6月のローソク足と2012年7月のローソク足の「下ひげ」の部分がメインレジスタンスゾーンを示しているから、9月の陰線引け自体、当然の成り行きとも言える。

さらに、月足のGMMAのサインでみると、短期移動平均線グループが長期移動平均線グループの上に早期上放れしなければ、かえって戻り売りの圧力にさらされやすく、また、反落していく可能性が高いことを暗示している。

■市場が「正常化」した来週から、改めて判断を

では、日足はどうだろうか。

ユーロ/米ドルが示してきた「三尊天井(※)」のフォーメーションは、完全に崩壊してはいないから、今週(11月20日~)米感謝祭に伴うポジション調整が大きく進んだとはいえ、ユーロ高の基調に復帰したとはいいきれない。

(編集部注:「三尊天井」とは、チャートのパターンの1つで、天井を示す典型的な形とされている。仏像が3体並んでいるように見えるために「三尊」と呼ばれている)

(出所:FXブロードネット)

少なくとも、今週(11月20日~)の値動きが「ダマシ」的な要素が大きいことを意識する必要はあり、また、来週(11月27日~)の市場の「正常化」を確認してから、再考すべきであろう。

■ユーロ/米ドルには、ドルインデックスと真逆のサインが

ユーロ/米ドルの話が多かったのは、他ならぬ、米ドル全体の状況を言いたかったからだ。ユーロ/米ドルと逆相関なので、ドルインデックスの日足における「三尊底」のフォーメーションが完全に否定されていないこと、また、月足でみて、2008年安値を起点とした上昇基調がまた維持されていることを指摘しておきたい。

(出所:Bloomberg)

週足におけるサインと違っているが、整合性をもって判断すれば、少なくとも目先はマダラ模様なので、より鮮明なサインを待ってから判断すべきではないかと思う。

■米長期金利のチャートにも、ベアトレンド復帰のサインなし

米長期金利のテクニカル要素もいっしょだ。日足にしても、週足にしても、確かにトレンドレスの状況が示されているが、ベア(下落)トレンドへ復帰したサインは、今のところ、むしろ見られていない。

前述のように、米ドル全体の強弱は、米長期金利で決定するから、米長期金利のテクニカル指標がベアサインを出していないうちは、米ドル/円を含め、米ドル全体に対して弱気一辺倒になるのは時期尚早だと思う。

2017年年初から9月安値まで、ドルインデックスがほぼ一本調子の下落を果たしてきた経緯から考えると、目先の安値圏での保ち合いは、むしろこれから米ドルが反騰する前提条件と見えなくもない。

■クロス円にとっては、むしろ有利な可能性

実際、米ドル全体の切り返しが続いたあと、先々週(11月6日~)からスピード調整に入っているという視点では、目先の状況はクロス円(米ドル以外の通貨と円との通貨ペア)にむしろ有利な可能性がある。

前回のコラムでも話したように、ユーロ/円はなお高値更新の余地ありとみている。

【参考記事】

●米ドル高値トライ「三度目の正直」は失敗なのか? 米長期金利から真相を読み解く!(2017年11月17日、陳満咲杜)

今回はユーロ/米ドルの話にスペースを割いたので、ユーロ/円は次回にて検証や説明をしたい。市況は如何に。

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)