(「【西原宏一が教える FXトレード戦略超入門】 「トレード戦略」の道具としての「チャート」を学ぼう!」から続く)

なぜか、いつも高値・安値をつかむ人に

トレンドをつかんでいたとしても、相場が過熱したときに入ると、おもしろいようにやられてしまいます。

移動平均線はトレンドをわかりやすく教えてくれますが、移動平均線だけを見ていると高値や安値をつかみがちです。

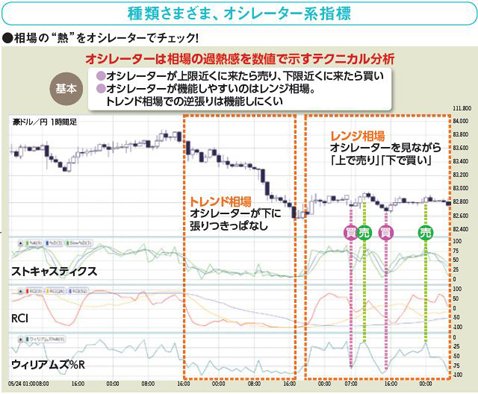

こうした高値買い・安値売りを避けるために便利なのが、オシレーター系のテクニカル分析です。オシレーターは相場の過熱感を過去の局面と比較し、数値で示してくれるツールで、一般的には逆バリ向きの指標だとされています。

しかし、それを逆転させて使うのです。

「自分が買うと相場が下がり、売ると相場が上がる……」といった感覚を持っている人は、ぜひ、オシレーター系のテクニカル分析をチャートに加えてみてください。

その種類は「RCI」「RSI」「ストキャスティクス」などさまざま。

以降で、RCIとウィリアムズ%Rを紹介しますが、よほど特殊なものでない限り、「これが正解」ということはありません。僕自身は、RCIとチャート分析の第一人者、トム・デマークによるTD-REIをメインで使っています。その活用方法に大きな違いはありませんので、自分のフィーリングにあったものを見つけてください。

「52」「26」は天底にあり、「9」のRCIが動いたら

ビジュアル的にわかりやすいので、僕がよくオススメしているオシレーター分析が、R C I(Rank Correlation Index)です。

RCIは、その位置と方向で相場の流れと強弱を教えてくれるテクニカル分析で、プラス100%に向かっていくと上昇トレンドで、 80%を超えると天井圏。

マイナス100%に近づき下がっていくと下降トレンドで、マイナス80%を下回ると底値圏と判断するのが基本的な見方です。

では、僕自身はどう使っているかというと、長期「52」、中期「26」、短期「9」の、パラメータの異なる3本のRCIを同時に表示し、押し目や戻りのヒントとしています。

長期RCIは動きが緩やかで、天底に張りつきやすく、短期RCIは敏感で大きな動きをします。長期に加え中期も天井や底付近に張りついていたら「かなり確かなトレンドだ」と見ることできます。

そこに短期も天井や底に揃ったら、これは「売られすぎ」「買われすぎ」のサインとなります。

もちろん、まだここではエントリーはしません。短期「9」のラインが動き出すのを待つのです。

中期・長期のラインは変わらず天井圏にあり上昇トレンドを示している。そこで短期がいったん底に向かって、再び上がってきたときが上昇トレンド中の押し目。買いのタイミングとなります。

逆も同様で、中期・長期のラインは変わらず底値圏にあり下降トレンドを示していて、短期が上に向かって、再び下がってきたときが下降トレンド中の戻り高値。売りのチャンスとなるわけです。

また、すでにポジションを持っているときなどは、3本のRCIが天井や底に揃ったのを確認し、手仕舞いすることもあります。

相場が過熱したとき、逆への動きがいっきに進むケースがあるからです。オシレーター系のテクニカルはこうした使い方もできるのです。

順張りエントリーのポイントを%Rで決定

オシレーター系テクニカル分析の中でも、シンプルに使えるのが「ウィリアムズ%R」。当代きってのトレーダーとして名を馳せるラリー・ウィリアムズが開発したオシレーター系指標です。

その見方や使い方の基本は、他のオシレーターと同じです。

%Rはゼロからマイナス100までの間を推移します。%Rが上端のゼロに近づいたら買われすぎなので売り。下端のマイナス100に近づいたら売られすぎで買いを示唆するシグナルとなります。

強いトレンドが続いたときには、上端や下端に張りつきやすい傾向があるのも、その他のオシレーターと同様です。

ただ、%Rは値動きへの反応が敏感かつ頻繁に方向を変えるという特徴があります。そのため%R単体で使っていると振り回されがちです。

%Rを活用するのは、その日の見通しとして「押し目買いでいこう」「今日は戻り売りだ」と決まっているとき。

押し目買い方針なら、%Rが「マイナス95」を下回ったときには売られすぎなので買い。戻り売りなら、「マイナス5」を上回ったときが買われすぎなので売りの目安となります。

%Rはたった1本のラインだけで押し目、戻りを判断できます。シンプルに使えるため、スマホなどの小さなチャートでも素早く感覚的に判断しやすく、初心者でも扱いやすいのではないでしょうか。

★ザイFX!で人気の西原宏一さんの有料メルマガ「トレード戦略指令!」では、タイムリーな為替予想や実践的な売買アドバイスなどをメルマガや会員限定ウェブサイトで配信! 10日間の無料体験期間もあります! 詳しくは、以下のバナーをクリック!

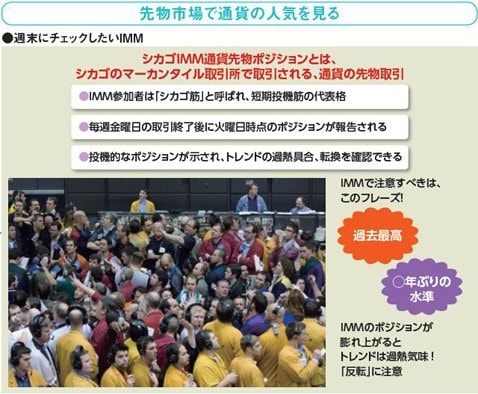

通貨先物市場の動きで人気の通貨をチェック

チャートのテクニカル分析とは少し違いますが、「IMM(International Monetary Market)」も、トレンドの過熱感や初動、転換を知るヒントとなります。

IMMとは、アメリカのシカゴ・マーカンタイル取引所(CME)で取引される通貨先物市場のことで、IMM市場の参加者がどんなポジションを持っているか、週1回発表されています。

IMMを見れば、「円がどのくらい買われているか」「ユーロの売りは前週からどのくらい増えたのか」を、数字で知ることができるのです。

少々、ややこしいのが、IMMのポジションは「円ロング○枚」「ユーロショート○枚」といったように通貨単体で示されていて、すべて「対米ドル」での取引だということ。

FXだと「米ドル/円のロング」は、「円売り」取引ですが、IMMの場合、「円ロング」とあれば、「円買い」取引となるので、気をつけてください。

IMMの市場規模は、為替市場全体から見ると、決して大きいものではありません。しかし、取引が相対で行われる為替市場には、全体の取引動向を示す指標がありません。そのため、IMMが市場全体の動向を示す指標として利用されていて、注目を集めているのです。

たまったポジションの巻き返しに注意!

具体的に、IMMの情報をトレードにどう取り入れるのか? 気をつけるべきは、「過去最高」「◯年ぶりの水準」というフレーズです。

米ドル/円のトレードでIMMが役に立った例を紹介しましょう。

2016年4月、IMMでの円ロングは7万1870枚でした。過去最大の枚数です。

IMMの円ロングはつまり、米ドル/円の売りポジション(米ドル売り/円買い)。このときの米ドル/円は1月末121円から107円まで下落していました。

ただし、「過去最大規模まで、円が買われた」ということは、買いたい人はほとんど買ってしまったでしょうから、この先、新しい円の買い手は登場しにくい。

それどころか、すでに円を買った人は「いつ利益を確定しようか」と手ぐすね引いているかもしれません。

IMMで、円の買い手が利益を確定するということは、円を売る取引になります。

つまり、「IMMの過去最大の円ロング」は、米ドル/円の下降トレンドがいったん反転する可能性に気をつけないといけない!というシグナルになるのです。

実際に過去最大に膨れ上がった円ロングの巻き戻しが始まると、107円から111円まで4円幅の反発が起こりました。

「円売りトレンドが起きているな」と思ったら、IMMを確認してみましょう。

そこで過去の数字と比べてみて円ショートが膨れ上がっているようなら、トレンドがいったん反転する可能性があります。

このとき、「円を売るのはIMMの円ショートが減ってからにしよう」と考えることができるわけです。

反対に、米ドル/円にトレンドが出ていながら、IMMのポジションが過去の水準と比べ、目立って多いわけでないようであれば、トレンドはまだ序盤。早くにトレンドに気づくことができたということかもしれません。

ファンダメンタルズの変化には対応できない

とても参考になるIMMですが、欠点もあります。まずひとつは、実際の市場の動きに対してタイムラグが大きいことです。IMMポジションが集計されるのは火曜日で、発表されるのは金曜日。日本時間では、土曜日の朝です。

水曜日から金曜日の間に相場が変動し、大きくポジションが変わっていても反映されません。火曜日時点のポジションを土曜日に知るわけですから、3日前のポジションを見ていることになります。 もうひとつは、ファンダメンタルズなどに大きな変動があったときには、過熱感が続いたまま推移することがあるということです。

Brexit後の英ポンドは、ショート(英ポンド売り)が過去最高に積み上がりました。通常ならば、英ポンド売りの巻き戻しで大きな反発がありそうなものですが、IMMは過去最高を更新し続けるとともに、英ポンドの下落も続きました。

オシレーター系テクニカルの欠点と似ていますが、ファンダメンタルズに大きな変化があったときには、IMMは当てにならない場合があります。

IMMの発表は週1回、週末です。日々確認する必要はありませんが、時間に余裕のある週末に「今のIMMはどうなっているだろう」と見ていくといいでしょう。

(ザイ投資戦略メルマガ事業部)

(「【西原宏一が教える FXトレード戦略超入門】チャートを補完するファンダメンタルズ分析」へ続く)

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」では、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、メルマガや購読者限定ウェブサイトにてご覧いただけます。

また「トレード戦略指令!」には10日間の無料体験期間がありますので、ぜひ一度体験していただき、みなさんのトレードの参考にしてみてください。

西原宏一の「トレード戦略司令!」のここがスゴイ!

外資系銀行でチーフトレーダーとして活躍していた西原宏一氏が、プロディーラーの経験を生かした実践的でタイムリーな為替予測や自身のポジションを、ほぼ毎日配信! 会員限定コンテンツでは、過去のすべての配信内容、チャートや過去に配信した動画などが見放題となり、購読者限定のセミナーも開催されるなど充実した内容が魅力。日経平均や米国株など、FX以外の金融商品のことにも言及してくれているので、幅広いトレードに対応可能なメルマガです!

田向宏行の「ダウ理論で勝つ副業FX!」のここがスゴイ!

FXの書籍7冊が計10万部超えの人気を博す田向氏が、会社員などトレードにかける時間がない人に最適なメルマガを配信します! 著書を基礎とした田向氏のテクニカル分析から、相場が動き出すエントリー・プライスや損切りすべきプライスなど、具体的で実践的な取引価格をお届け。メルマガ独自の学習動画コンテンツに加えて、オンライン交流会を行うことで、コミュニティを作りながら、読者自身のチャート分析能力向上を目指す、新しいタイプのメルマガです!

志摩力男の「グローバルFXトレード!」のここがスゴイ!

ゴールドマン・サックス証券会社やドイツ証券などの名だたる金融機関でトップトレーダーを歴任し、現役トレーダーとして相場の前線で活躍する伝説の男、志摩力男氏のグローバルな相場観を配信! 志摩氏が実際に行ったトレードとポジジョンについてもほぼリアルタイムで細かく配信されるほか、マーケットで注目されているニュースやマクロ経済などの的確な分析も届くので、FXだけでなく、他の金融商品の取引にも役立つメルマガです!

「ザイFX!プレミアム配信with今井雅人」のここがスゴイ!

元邦銀チーフディーラー・今井雅人氏からのレポートを受けてザイFX!が配信する「ザイFX!プレミアム配信 with 今井雅人」は、その日のニュースをコンパクトに解説し、今後の為替相場の予測とともに、今井氏のポジションについても可能な限りお届けするメルマガ。国会議員時代の2014年に、FXで5000万円以上の利益を上げたことが話題になるほどの抜群のトレードセンスと、鋭い視点で為替相場を解説するレポートは、多くの個人投資家の取引に役に立つだろう。

太田忠の「勝者のポートフォリオ」のここがスゴイ!

日本の中小型株市場に携わり、国内外で6年間にわたってアナリストランキングのトップを維持した太田忠氏が代表を務める太田忠投資評価研究所とザイ投資戦略メルマガがコラボレーション。徹底したボトムアップ分析による優良銘柄・バリュー銘柄の発掘を通じて、相場の動きに一喜一憂せずに資産増を目指す方法を配信やセミナーなどで発信する。購読者(無料期間終了後)には、ポートフォリオの提示や質問への回答などが閲覧できるサービスも提供!

ポール・サイの「米国株&世界の株に投資しよう!」のここがスゴイ!

日本で外資系運用会社として首位となる3兆円あまりを運用するフィデリティ投信でアナリストとして活躍し、40代でFIREを達成したポール・サイ氏が、世界の株式、経済に影響を与えるニュースをリアルタイムでキャッチし、分析を加えて配信!購読者(無料期間終了後)には、成長力の高い米国株を中心に、中国株や日本株も臨機応変に組み入れる珠玉のポートフォリオを提供しています。

![[ チャートを使いこなす! 応用編1 ]

オシレーターがトレードを変える!](https://zaifx.ismcdn.jp/mwimgs/5/b/-/img_5b2563ddbf3cb418dad8377c6bd400fc16712.jpg)

![[ チャートを使いこなす! 応用編2 ]

IMMでトレンドの始まり、過熱感を予想する](https://zaifx.ismcdn.jp/mwimgs/2/7/-/img_2757ead4f53283e9f8d7f80f9441818e18135.jpg)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

ロンドンFX!松崎美子の「長期投資で勝つFX!」のここがスゴイ!

英国(ロンドン)在住の松崎美子が英国や欧州を中心に経済、政治、そして金融マーケットの情報を配信!米ドルや日本円も含めて通貨全般に関わる事はフルカバーします!外資系金融機関で為替ディーラーとして培ってきた経験を元に長期投資で勝つためのFXトレードのコツを教えます!ロンドンからのリアルなマーケット情報にご期待ください!