■ユーロも英ポンドも、懸念材料を払拭できず…

足元の為替市場では、米ドル高と、対米ドルを除いた円高が続いている。

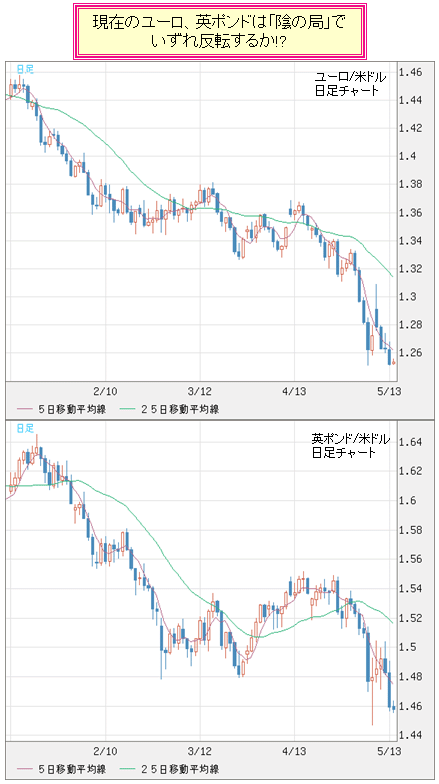

そのような中で、ユーロ/米ドルは「5.6事件」のパニック時につけた最安値の1.2520ドルを更新しようとしているが、これは、市場関係者の思惑を代弁しているかのようにも見える。

それは他ならぬ、ギリシャ問題でEU(欧州連合)とIMF(国際通貨基金)が打ち出した、1兆米ドル近くの巨額支援の有効性、それに伴うEUの財政状況の悪化、そして、EUのインフレ懸念に対する疑問と危惧であろう。

また、英ポンドもユーロと同様である。

英国の政局の混迷はキャメロン政権の誕生によって解消されたが、同政権による赤字削減策の実行力とその有効性について、マーケットは疑心暗鬼だ。その上、イングランド銀行(英国中央銀行)の政策を危惧する声も多い。

ユーロに関しては、巨額支援にも関らず、そのプロセスは具体性に欠けていて、詳細がほとんど公表されていないために、市場関係者の不評を買っているようだ。

また、流通市場で政府債券を購入すると発表したECB(欧州中央銀行)の姿勢に驚く市場関係者も多い。

なにしろ、ECBはドイツ中央銀行の「インフレファイター」の伝統を継承し、これまで一貫してインフレ退治を主要任務としてきたのに、危機への対応策とはいえ、インフレ懸念を招くことをやろうとしているのだ。

■ユーロと英ポンドの「夜明け」は近い!?

ソブリンリスク(国家の信用リスク)はEUに対して、市場に流動性を供給するといった行動を取らせた。

ただ、リーマン・ショック以降、すでに世界中で流動性供給が実施されてきており、EUの行動は流動性の氾濫にさらに油を注ぐようなものだ。金をはじめとする商品相場を押し上げ、インフレリスクが増幅されるといった懸念は大きい。

同様に、ギリシャ問題が飛び火することを危惧した英中銀は、インフレ懸念を軽視してまで緩和策を取り続けるのではないかと見られている。

そのため、EUとIMFによる巨額支援策の発表、および、英国の新政権誕生という好材料が出ても、マーケットはユーロと英ポンドに対して、引き続き不信任の票を投じている。両通貨には明るい兆しが見えない状況にあるようだ。

しかし、「夜明けの前の暗闇がいちばん暗い」と言われるように、兆しさえ見えないことは、逆に夜明けが近いという可能性もある。

現在のマーケットにおけるユーロと英ポンドに関する見方を筆者は「陰の極」の局面と見ており、これはいずれ反転するだろうと考えている。

ユーロ/米ドル&英ポンド/米ドル 日足

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/米ドル 日足)

もっとも「陰の極」の特徴の1つが、「悪い材料はもちろん売り、良い材料でも悪く解釈して売り」である。

前述した市場関係者の「危惧」はまさにそのとおりであって、現時点では、EUが何をやっても悪い方向へと解釈されるだろう。

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/米ドル 日足)

もっとも「陰の極」の特徴の1つが、「悪い材料はもちろん売り、良い材料でも悪く解釈して売り」である。

前述した市場関係者の「危惧」はまさにそのとおりであって、現時点では、EUが何をやっても悪い方向へと解釈されるだろう。

■ユーロに関するすべてが「売り材料」とみなされている

つい最近、マーケットはEUとECBの無策を批判し、ユーロを売り浴びせたが、今は巨額の救済策の中から新たなリスクの種を見つけ出そうとしている。

また、PIIGS諸国(ポルトガル、イタリア、アイルランド、ギリシャ、スペイン)が緊縮財政策を発表すると、その有効性に疑問があるという理由でユーロが売られた。

そして、足元では、ソブリンリスクがあると見られる国の政府の本気度を見て、緊縮財政の実施が経済成長を妨げるという理由で、やはりユーロを売っている。

要するに、ユーロを売りたいから、何でも売り材料とみなすわけだ。

だが、ユーロの売りポジションにしても、米ドルの買いポジションにしても、先物マーケット(シカゴIMM通貨先物ポジション動向)では、ともに史上最高レベルまで規模が拡大し続けている。

それは、現時点のみならず、ECBと英中銀の政策に対する懸念までが織り込まれている可能性が高いとみる。

その意味では、落ちるところまで落ちたユーロにしても、上がるところまで上がった米ドルにしても、これ以上の下値余地、もしくは上値余地は、市場のコンセンサスほど残っていないのかもしれない。

■金価格が「ホンモノ」で米ドルのほうが「ニセモノ」!

それでは、テクニカル・アナリシスの視点ではどうだろうか?

筆者は次の2点について、とても気になっている。

つい最近、マーケットはEUとECBの無策を批判し、ユーロを売り浴びせたが、今は巨額の救済策の中から新たなリスクの種を見つけ出そうとしている。

また、PIIGS諸国(ポルトガル、イタリア、アイルランド、ギリシャ、スペイン)が緊縮財政策を発表すると、その有効性に疑問があるという理由でユーロが売られた。

そして、足元では、ソブリンリスクがあると見られる国の政府の本気度を見て、緊縮財政の実施が経済成長を妨げるという理由で、やはりユーロを売っている。

要するに、ユーロを売りたいから、何でも売り材料とみなすわけだ。

だが、ユーロの売りポジションにしても、米ドルの買いポジションにしても、先物マーケット(シカゴIMM通貨先物ポジション動向)では、ともに史上最高レベルまで規模が拡大し続けている。

それは、現時点のみならず、ECBと英中銀の政策に対する懸念までが織り込まれている可能性が高いとみる。

その意味では、落ちるところまで落ちたユーロにしても、上がるところまで上がった米ドルにしても、これ以上の下値余地、もしくは上値余地は、市場のコンセンサスほど残っていないのかもしれない。

■金価格が「ホンモノ」で米ドルのほうが「ニセモノ」!

それでは、テクニカル・アナリシスの視点ではどうだろうか?

筆者は次の2点について、とても気になっている。

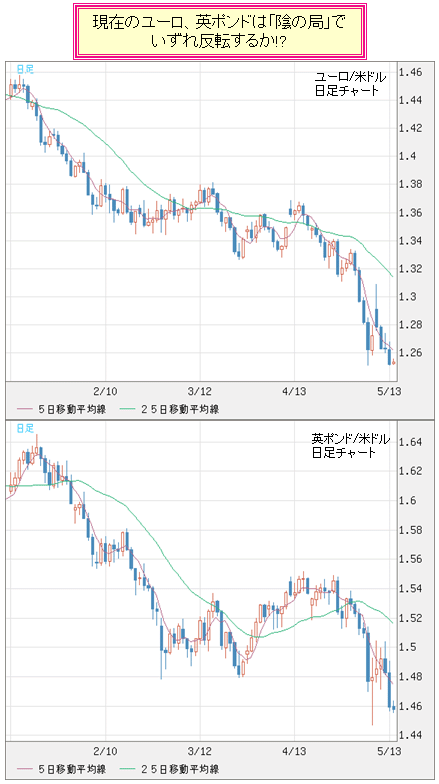

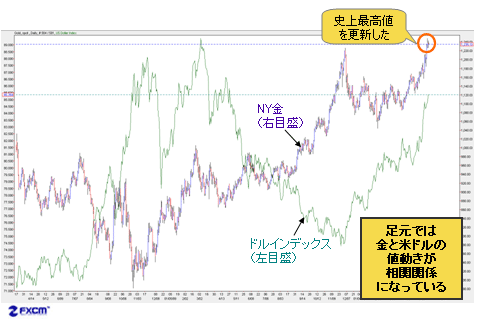

(出所:米国FXCM)

まず、金価格と米ドルの動きが同調していることだ。

一般的に、金と米ドルは逆相関の関係にあると言われているが、最近はむしろ相関関係になっていて、ともに上昇しているように見える。

だが、金価格が米ドルで表示される以上、金と米ドルの相関関係はいずれ解消され、逆相関に戻るだろう。

ちなみに、現状の金と米ドルの強気変動について、どちらが「ホンモノ」でどちらが「ニセモノ」かと問われると、米ドルのほうが「ニセモノ」と答えざるを得ない。

なぜなら、金価格の上昇を、前述したインフレ懸念のロジックに基づくものとすれば、足元で進行している対円を除いた米ドル高には、おのずと限界があるからだ。

米ドルがユーロ同様に、しょせん「紙幣」であることを忘れてはならない。その上、中長期スパンで、米ドルが抱える構造的な問題が、ユーロが抱えるそれよりも深刻であることを、マーケットは早晩気づくだろう。

■陽線引けが続くドルインデックスは、そろそろ調整へ

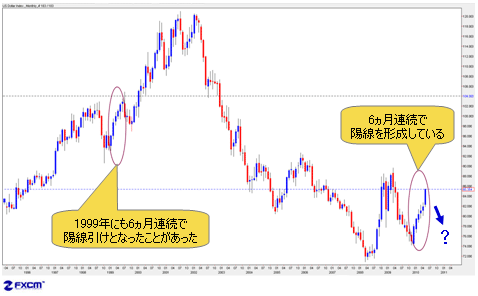

次に、ドルインデックスで月足チャートを見てみよう。

下の図のように、ドルインデックスが6カ月以上連続で陽線引けとなったことは、1980年代にはなかった。

まず、金価格と米ドルの動きが同調していることだ。

一般的に、金と米ドルは逆相関の関係にあると言われているが、最近はむしろ相関関係になっていて、ともに上昇しているように見える。

だが、金価格が米ドルで表示される以上、金と米ドルの相関関係はいずれ解消され、逆相関に戻るだろう。

ちなみに、現状の金と米ドルの強気変動について、どちらが「ホンモノ」でどちらが「ニセモノ」かと問われると、米ドルのほうが「ニセモノ」と答えざるを得ない。

なぜなら、金価格の上昇を、前述したインフレ懸念のロジックに基づくものとすれば、足元で進行している対円を除いた米ドル高には、おのずと限界があるからだ。

米ドルがユーロ同様に、しょせん「紙幣」であることを忘れてはならない。その上、中長期スパンで、米ドルが抱える構造的な問題が、ユーロが抱えるそれよりも深刻であることを、マーケットは早晩気づくだろう。

■陽線引けが続くドルインデックスは、そろそろ調整へ

次に、ドルインデックスで月足チャートを見てみよう。

下の図のように、ドルインデックスが6カ月以上連続で陽線引けとなったことは、1980年代にはなかった。

(出所:米国FXCM)

直近で、6カ月連続の陽線引けとなったのは1999年だ。

そうなると、すでに6カ月連続で陽線を形成した足元のドルインデックスは、たとえブル(強気)トレンドを継続するとしても、1999年のときのように、そろそろ調整する可能性が高いと筆者は見ている。

その上、1999年のときとは違って、今回はドルインデックスがこれから上昇変動を強めるのではなく、逆にアタマを打ち、ベア(弱気)トレンドへ復帰する公算が大きいと考えている。

その根拠については、また次回に!

直近で、6カ月連続の陽線引けとなったのは1999年だ。

そうなると、すでに6カ月連続で陽線を形成した足元のドルインデックスは、たとえブル(強気)トレンドを継続するとしても、1999年のときのように、そろそろ調整する可能性が高いと筆者は見ている。

その上、1999年のときとは違って、今回はドルインデックスがこれから上昇変動を強めるのではなく、逆にアタマを打ち、ベア(弱気)トレンドへ復帰する公算が大きいと考えている。

その根拠については、また次回に!

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)