■米中の「通貨戦争」は今後50年間にわたって続く

為替相場は不安定な値動きが繰り返されている。

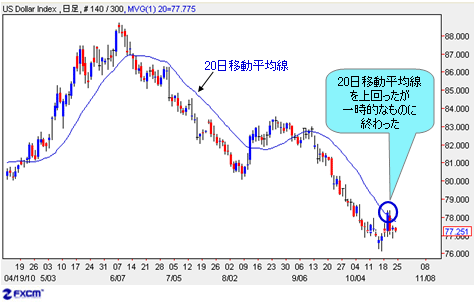

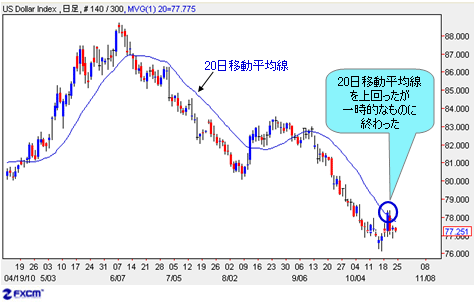

先週末から続いた米ドルの切り返しは、10月19日(火)の中国利上げという材料で加速したかと思えば、その翌日には上昇分をほぼ帳消しにする下落を見せていて、結局、ドルインデックスは20日移動平均線を上回れずにいる。

その背景にあるもっとも大きなものは、G20財務相・中央銀行総裁会議を今週末に、首脳会議を来月に控えていることで、市場関係者の思惑が交錯し、一方通行の相場になりやすくなっている。

テクニカル・アナリシスの視点では、オーバーシュートの状況におかれる米ドル全体の切り返しはさらに進行してもおかしくない。

だが、米ドル売り一辺倒の市場の雰囲気を修正させるにはそれだけでは不十分だ。G20会合で為替問題に関する各国の何らかの合意がなければ、米ドル買いに踏み切れないといった市場心理は大きいと思われる。

ドルインデックス 日足

(出所:米国FXCM)

もし、中国が人民元の大幅切り上げを容認しない中でFRB(米連邦準備制度理事会)が再び大規模な量的緩和に踏み切れば、間違いなく世界経済の不均衡はより悪化する。

「通貨戦争」と言われる各国による自国通貨の切り下げ誘導は、本質的には米中の争いが源であり、今後50年間にわたって世界の覇権を巡る戦いとなるだろう。

「中華復興」を国是とする中国は明確な国家戦略を有する以上、米中の軋轢(あつれき)はこれからも続く。その他の国は「アリ地獄」のごとく、それに巻き込まれる形で参加せざるを得ないといった表現は、決して大げさなものではないだろう。

「通貨戦争」だけに限らず、中東問題と並び、米中の覇権争いは今後世界の政治経済の核心問題となるはずだ。

■韓国G20をプラザ合意の再来と期待するのは幼稚過ぎる

ところで、今回のG20で為替問題に関する何らかの合意が得られるだろうか?

筆者の考えは悲観的だ。

歴史を振り返ると、世界経済のバランスを保つために各国の妥協に期待したケースでは、ほとんどが失敗に終わっている。その上、話し合いのメンバーが多ければ多いほど合意は得られにくく、まして各国が同床異夢の状況では、良い結果が得られる可能性は少ない。

今回のG20を1985年のプラザ合意の再来と期待する声も一部にはあるが、幼稚過ぎて、かつ楽観的過ぎる発想だ。

もし、中国が人民元の大幅切り上げを容認しない中でFRB(米連邦準備制度理事会)が再び大規模な量的緩和に踏み切れば、間違いなく世界経済の不均衡はより悪化する。

「通貨戦争」と言われる各国による自国通貨の切り下げ誘導は、本質的には米中の争いが源であり、今後50年間にわたって世界の覇権を巡る戦いとなるだろう。

「中華復興」を国是とする中国は明確な国家戦略を有する以上、米中の軋轢(あつれき)はこれからも続く。その他の国は「アリ地獄」のごとく、それに巻き込まれる形で参加せざるを得ないといった表現は、決して大げさなものではないだろう。

「通貨戦争」だけに限らず、中東問題と並び、米中の覇権争いは今後世界の政治経済の核心問題となるはずだ。

■韓国G20をプラザ合意の再来と期待するのは幼稚過ぎる

ところで、今回のG20で為替問題に関する何らかの合意が得られるだろうか?

筆者の考えは悲観的だ。

歴史を振り返ると、世界経済のバランスを保つために各国の妥協に期待したケースでは、ほとんどが失敗に終わっている。その上、話し合いのメンバーが多ければ多いほど合意は得られにくく、まして各国が同床異夢の状況では、良い結果が得られる可能性は少ない。

今回のG20を1985年のプラザ合意の再来と期待する声も一部にはあるが、幼稚過ぎて、かつ楽観的過ぎる発想だ。

米ドル/円 日足

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

G20が誕生して以降、G7にとって代わり、世界でもっとも重要な協議会議になっていることは事実である。

しかし、それは単に中国やブラジルといった新興国の経済発展に伴う、先進国から新興国への富の移転がもたらした結果であり、かつてのG7ほど世界経済のかじ取りを担うだけの力があるわけではない。

■最悪の場合「通貨戦争」は世界経済失速と景気後退へ

もっとも、G5(後のG7)の発足は冷戦構造の下でスタートし、西側経済のみを主導する色合いが濃厚だった。

現在の世界環境は当時とは大きく変わっており、各国の制度や性質の違いによって、かつてないほど複雑な関係にあることも明らかである。

たとえば、先進国の中でも、米英のような債務大国と日本のような経常黒字国では考えは当然異なってくるし、お互いをライバル視する中国とインドの考え方が同じであるとは考えにくい。

より重要なのは、米国に「ノー」と言えない日本が自らの利益を放棄することがあったとしても…

G20が誕生して以降、G7にとって代わり、世界でもっとも重要な協議会議になっていることは事実である。

しかし、それは単に中国やブラジルといった新興国の経済発展に伴う、先進国から新興国への富の移転がもたらした結果であり、かつてのG7ほど世界経済のかじ取りを担うだけの力があるわけではない。

■最悪の場合「通貨戦争」は世界経済失速と景気後退へ

もっとも、G5(後のG7)の発足は冷戦構造の下でスタートし、西側経済のみを主導する色合いが濃厚だった。

現在の世界環境は当時とは大きく変わっており、各国の制度や性質の違いによって、かつてないほど複雑な関係にあることも明らかである。

たとえば、先進国の中でも、米英のような債務大国と日本のような経常黒字国では考えは当然異なってくるし、お互いをライバル視する中国とインドの考え方が同じであるとは考えにくい。

より重要なのは、米国に「ノー」と言えない日本が自らの利益を放棄することがあったとしても…

中国やインド、ブラジルといった「主権国家」が安易に米国主導の枠組みに妥協することは想定しにくい。

その上、1985年の「プラザ合意」がその後日本で発生したバブルの元凶であったことから、中国の拒否反応がより強いものであることも理解できる(「菅総理の中韓批判はバカ正直すぎる!円高を進行させているのは日本政府自身」を参照)。

その上、1985年の「プラザ合意」がその後日本で発生したバブルの元凶であったことから、中国の拒否反応がより強いものであることも理解できる(「菅総理の中韓批判はバカ正直すぎる!円高を進行させているのは日本政府自身」を参照)。

英ポンド/米ドル 日足

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/米ドル 日足)

そうなると、これからの世界経済はますます不均衡になる。「通貨戦争」を含め、各国の摩擦がさらに激化していくことも覚悟しなければならない。

「通貨戦争」が進むと最悪の場合、保護貿易主義のまん延とそれに対する報復の応酬を招き、世界経済の失速と深刻な景気後退へとつながっていくだろう。

1930年代の大恐慌のように…

■韓国G20で合意が得られない場合、相場はどうなる?

これに対して、世界的に株式市場は回復しているのではないかといった反論がある。「二番底なし」と断言する政府高官やエコノミストも多く、筆者の考えは杞憂と片付けられがちだ。

だが、歴史を振り返れば、こういった局面だからこそ警戒すべきである。

2007年7月、当時のポールソン米財務長官は「今はかつてないほど健全で力強いグローバル経済」と絶賛し、その後、“ある人物”とともに「サブプライム問題はコントロールされている」と発言していた。

その“ある人物”とは、何を隠そう、現在のFRB議長を務めていらっしゃるお方だ。

したがって、仮にG20で何の合意も得られなければ、これこそ深刻な問題であり、次なる危機を引き起こすだろう。

合意できなかった場合、マーケットのとらえ方によって、次の2つのシナリオが考えられる。

1つ目は、米国は米ドル安を一層放任するとの思惑から、米ドルのさらなる暴落が見られるというもの。

2つ目は、世界経済がより不均衡になるとの不安から、株式などのリスク資産から資金が流失し、米ドルが避難先として買われるというシナリオだ。

いずれにせよ、年内は相場の「大揺れ」を覚悟したほうがよさそうだ。

■中国がくしゃみをすれば、マーケットがカゼを引く

ところで、中国の利上げは多くの市場関係者にとって寝耳に水の出来事だっただろう。正直、筆者も驚かされた。

米国の追加の量的緩和を控える状況下で、人民元の大幅切り上げを拒否する中国にとって、このような決定は自らを難しい立場に置いているように見える。つまり、ただでさえ先高感の強い人民元の利上げは、ホットマネーをさらに引き寄せることになる。

中国当局は人民元の大幅上昇を容認するはずはなく、為替相場と資本流動の管制を一層厳しく行うに違いない。

そうなると、これからの世界経済はますます不均衡になる。「通貨戦争」を含め、各国の摩擦がさらに激化していくことも覚悟しなければならない。

「通貨戦争」が進むと最悪の場合、保護貿易主義のまん延とそれに対する報復の応酬を招き、世界経済の失速と深刻な景気後退へとつながっていくだろう。

1930年代の大恐慌のように…

■韓国G20で合意が得られない場合、相場はどうなる?

これに対して、世界的に株式市場は回復しているのではないかといった反論がある。「二番底なし」と断言する政府高官やエコノミストも多く、筆者の考えは杞憂と片付けられがちだ。

だが、歴史を振り返れば、こういった局面だからこそ警戒すべきである。

2007年7月、当時のポールソン米財務長官は「今はかつてないほど健全で力強いグローバル経済」と絶賛し、その後、“ある人物”とともに「サブプライム問題はコントロールされている」と発言していた。

その“ある人物”とは、何を隠そう、現在のFRB議長を務めていらっしゃるお方だ。

したがって、仮にG20で何の合意も得られなければ、これこそ深刻な問題であり、次なる危機を引き起こすだろう。

合意できなかった場合、マーケットのとらえ方によって、次の2つのシナリオが考えられる。

1つ目は、米国は米ドル安を一層放任するとの思惑から、米ドルのさらなる暴落が見られるというもの。

2つ目は、世界経済がより不均衡になるとの不安から、株式などのリスク資産から資金が流失し、米ドルが避難先として買われるというシナリオだ。

いずれにせよ、年内は相場の「大揺れ」を覚悟したほうがよさそうだ。

■中国がくしゃみをすれば、マーケットがカゼを引く

ところで、中国の利上げは多くの市場関係者にとって寝耳に水の出来事だっただろう。正直、筆者も驚かされた。

米国の追加の量的緩和を控える状況下で、人民元の大幅切り上げを拒否する中国にとって、このような決定は自らを難しい立場に置いているように見える。つまり、ただでさえ先高感の強い人民元の利上げは、ホットマネーをさらに引き寄せることになる。

中国当局は人民元の大幅上昇を容認するはずはなく、為替相場と資本流動の管制を一層厳しく行うに違いない。

ユーロ/米ドル 日足

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

中国の利上げ決定は、G20の前だけにさまざまな憶測を呼ぶ。

米国と裏取引したという見方をすれば、米国の追加の量的緩和は市場予想よりも遅れるだろう。

もっとも、国内の過剰流動性と不動産バブル、インフレの膨張は当局にとって待ったなしの状況であったことから、「やむを得ず」といった視点は正論であろう。

原因はともかく、かつて「米国がくしゃみをすれば、世界がカゼを引く」と言われたように、現在は「中国がくしゃみをすれば、マーケットがカゼを引く」状況なのだ。今週の値動きはその証である。

皮肉にも、今後中国の経済成長の減速が確実になればなるほど、米ドルはリスク回避の観点から買われやすくなる。

けれど、中国の利上げは、他ならぬ中国当局が「利上げをしても問題ない」とこれからの経済運営に自信を持っている証明である。

よって、大きなトレンドとしての米ドル安は当面続くのでは!

中国の利上げ決定は、G20の前だけにさまざまな憶測を呼ぶ。

米国と裏取引したという見方をすれば、米国の追加の量的緩和は市場予想よりも遅れるだろう。

もっとも、国内の過剰流動性と不動産バブル、インフレの膨張は当局にとって待ったなしの状況であったことから、「やむを得ず」といった視点は正論であろう。

原因はともかく、かつて「米国がくしゃみをすれば、世界がカゼを引く」と言われたように、現在は「中国がくしゃみをすれば、マーケットがカゼを引く」状況なのだ。今週の値動きはその証である。

皮肉にも、今後中国の経済成長の減速が確実になればなるほど、米ドルはリスク回避の観点から買われやすくなる。

けれど、中国の利上げは、他ならぬ中国当局が「利上げをしても問題ない」とこれからの経済運営に自信を持っている証明である。

よって、大きなトレンドとしての米ドル安は当面続くのでは!

![トレイダーズ証券[LIGHT FX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=LFX1&isq=301&psq=0)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)