■「ブッシュ減税」が米ドル/円にプラスの作用をもたらした

足元の為替市場はニュートラルの状況を保っている。

先週末3日に発表となった米国雇用統計の悪化、ならびに、いわゆる「ブッシュ減税」の延長は強い米ドル売り圧力となったが、ユーロのソブリンリスク(国家に対する信用リスク)や中国の利上げ観測、米国の長期金利(10年もの国債の金利)の上昇が米ドルを下支えした。

このことを示す代表的な通貨ペアは米ドル/円だろう。

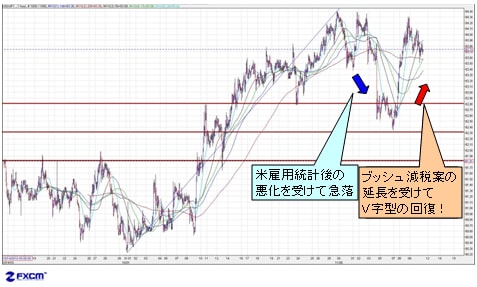

下のチャートをご覧いただければ、おわかりいただけると思う。

(出所:米国FXCM)

米ドルは米国雇用統計の悪化を受けて急落していたが、7日には「ブッシュ減税」の延長を受けて急速な切り上げを見せ、V字型回復を果たしている。

テクニカル面から見れば、7日の安値が11月1日の安値を起点とした全上昇幅の半値押しのラインにサポートされたことに注意していただきたい。

それでは、なぜ「ブッシュ減税」が米ドル/円に大きなプラスの作用をもたらすのだろうか?

それは他ならぬ米国の長期金利の上昇にあり、「ブッシュ減税の延長 ⇒ 景気浮揚に寄与 ⇒ 国債価格下落 ⇒ 金利上昇 ⇒ 日米金利差の拡大 ⇒ 米ドル買い/円売り」といったプロセスが考えられる。

ただ、この利回り上昇が米ドルにもたらす効果については、対円以外の通貨に対しては必ずしも鮮明にはなっていない。

金利差そのものに対する反応は短期的であり、また、米ドル/円が「特殊な通貨ペア」であることを改めて認識させられる。

■米ドル/円の上値余地はさらに広がり、85~86円へ

米ドルと円は「リスク回避先」として見られる傾向にあり、さらに、事実上の「ゼロ金利」の通貨であるため、米ドル/円が他の通貨ペアよりも米国の金利の変動に敏感に反応するのは理にかなう。

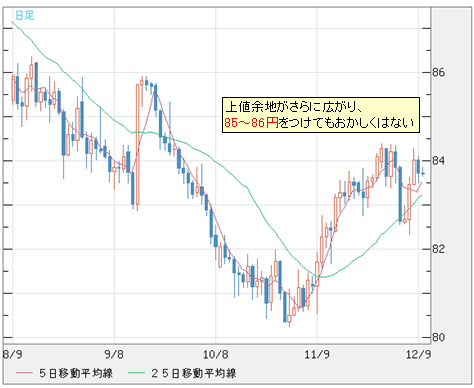

したがって、結論から言えば、米国の長期金利の上昇傾向が続くようであれば、米ドル/円の上値余地はさらに広がり、85~86円をつけてもおかしくはないだろう。

現在もなお、11月安値からのリバウンドの途中にある。

米ドルは米国雇用統計の悪化を受けて急落していたが、7日には「ブッシュ減税」の延長を受けて急速な切り上げを見せ、V字型回復を果たしている。

テクニカル面から見れば、7日の安値が11月1日の安値を起点とした全上昇幅の半値押しのラインにサポートされたことに注意していただきたい。

それでは、なぜ「ブッシュ減税」が米ドル/円に大きなプラスの作用をもたらすのだろうか?

それは他ならぬ米国の長期金利の上昇にあり、「ブッシュ減税の延長 ⇒ 景気浮揚に寄与 ⇒ 国債価格下落 ⇒ 金利上昇 ⇒ 日米金利差の拡大 ⇒ 米ドル買い/円売り」といったプロセスが考えられる。

ただ、この利回り上昇が米ドルにもたらす効果については、対円以外の通貨に対しては必ずしも鮮明にはなっていない。

金利差そのものに対する反応は短期的であり、また、米ドル/円が「特殊な通貨ペア」であることを改めて認識させられる。

■米ドル/円の上値余地はさらに広がり、85~86円へ

米ドルと円は「リスク回避先」として見られる傾向にあり、さらに、事実上の「ゼロ金利」の通貨であるため、米ドル/円が他の通貨ペアよりも米国の金利の変動に敏感に反応するのは理にかなう。

したがって、結論から言えば、米国の長期金利の上昇傾向が続くようであれば、米ドル/円の上値余地はさらに広がり、85~86円をつけてもおかしくはないだろう。

現在もなお、11月安値からのリバウンドの途中にある。

米ドル/円 日足

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

その一方で、米ドルは他の主要通貨に対しては、米国の金利上昇から享受できる恩恵が少ないと思っている。

その理由は、量的緩和といった大きな問題はもちろん、今回の「ブッシュ減税」が長期スパンで米ドルの構造的問題をマーケットに再認識させると考えているためだ。

■いずれは米国の財政懸念がマーケットに広がる

みなさんもご存知のように、米ドルの構造的な問題は「双子の赤字」である。経常赤字と財政赤字の削減は、米国にとって避けられない課題だ。

米国のオバマ政権は、経常赤字の削減を目指して「5年輸出倍増計画」を打ち出し、中国に人民元切り上げの圧力をかけ続け、あの手、この手を使って努力しているように見える。

しかし、今のところははっきりとした効果が見えてこない。

その分、高い失業率を背景に中間選挙で惨敗したオバマ政権はあせりの色を見せ、国民に妥協して前の共和党政権の減税案を延長せざるを得なくなった。

それは「政治的な庶民迎合」と言うほかあるまい。

その一方で、米ドルは他の主要通貨に対しては、米国の金利上昇から享受できる恩恵が少ないと思っている。

その理由は、量的緩和といった大きな問題はもちろん、今回の「ブッシュ減税」が長期スパンで米ドルの構造的問題をマーケットに再認識させると考えているためだ。

■いずれは米国の財政懸念がマーケットに広がる

みなさんもご存知のように、米ドルの構造的な問題は「双子の赤字」である。経常赤字と財政赤字の削減は、米国にとって避けられない課題だ。

米国のオバマ政権は、経常赤字の削減を目指して「5年輸出倍増計画」を打ち出し、中国に人民元切り上げの圧力をかけ続け、あの手、この手を使って努力しているように見える。

しかし、今のところははっきりとした効果が見えてこない。

その分、高い失業率を背景に中間選挙で惨敗したオバマ政権はあせりの色を見せ、国民に妥協して前の共和党政権の減税案を延長せざるを得なくなった。

それは「政治的な庶民迎合」と言うほかあるまい。

この「ブッシュ減税」は、今後2年間で合計7000億ドル規模に膨らむと予想されており、来年にも財政赤字が1兆ドルに達すると言われる米国にとって、かなりの重しとなる。

また、オバマ政権が「二兎を追う」ようなことをしているように見える。

財政規律を保つと言いながら、国民には迎合しなければならない。ことわざどおり、最後は「一兎も得ず」となるリスクはかなり高いだろう。

結論を述べると、じつは米国の財政問題が欧州よりもひどく、米国はその問題を自ら解決できないといった懸念がいずれマーケットに広がるだろう。

■米国の景気の基盤は依然としてぜい弱なまま

ただ、短期的には、減税案の延長は景気浮揚策として評価される向きがあり、目先の利回りではなく、経済見通しの改善に伴う「米ドル買い」といった解釈も聞こえてくる。

さらに言えば、そのような景気浮揚の効果があれば、FRB(米連邦準備制度理事会)の国債買い入れが想定よりも小さくなるといった見方も、米ドルをサポートしているようだ。

少なくとも目先では、ユーロに対する姿勢とはかなり異なり、マーケットは米国には寛大だ。

国債価格の下落は金利上昇を伴う。同じ傾向があっても、ユーロについてはソブリンリスクと言われ、米国では景気改善の兆しと取られる。

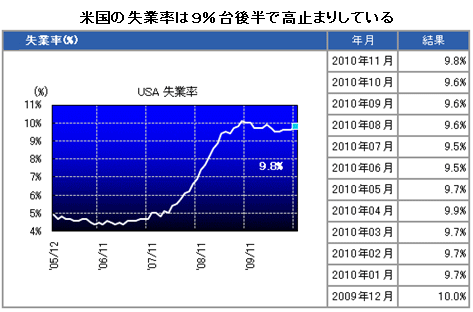

しかし、株価の戻りの速さとは対照的に、失業率は高止まりしている。これは真実を語っていると言え、米国の景気の基盤はぜい弱なままだ。

また、オバマ政権が「二兎を追う」ようなことをしているように見える。

財政規律を保つと言いながら、国民には迎合しなければならない。ことわざどおり、最後は「一兎も得ず」となるリスクはかなり高いだろう。

結論を述べると、じつは米国の財政問題が欧州よりもひどく、米国はその問題を自ら解決できないといった懸念がいずれマーケットに広がるだろう。

■米国の景気の基盤は依然としてぜい弱なまま

ただ、短期的には、減税案の延長は景気浮揚策として評価される向きがあり、目先の利回りではなく、経済見通しの改善に伴う「米ドル買い」といった解釈も聞こえてくる。

さらに言えば、そのような景気浮揚の効果があれば、FRB(米連邦準備制度理事会)の国債買い入れが想定よりも小さくなるといった見方も、米ドルをサポートしているようだ。

少なくとも目先では、ユーロに対する姿勢とはかなり異なり、マーケットは米国には寛大だ。

国債価格の下落は金利上昇を伴う。同じ傾向があっても、ユーロについてはソブリンリスクと言われ、米国では景気改善の兆しと取られる。

しかし、株価の戻りの速さとは対照的に、失業率は高止まりしている。これは真実を語っていると言え、米国の景気の基盤はぜい弱なままだ。

米国の失業率

(詳しくはこちら → 経済指標/金利:米国主要経済指標の推移)

そうであれば、超大国としての優越性を保てる保証はなく、マーケットから優遇され続ける保証もない。

■米ドル/円は、中長期では楽観できない

デフレに直面している米国は非常手段を打ってまでデフレに対応しようとしているが、その一方で、金利の急上昇は避けたいところだ。

もちろん、デフレは「悪の根源」であるが、FRBはインフレ退治に自信があるからこそ、非常手段の国債買い入れを実施しているのであって、国債の利回り上昇(価格は下落)はそのシナリオを狂わせるリスクがある。

要するに、デフレかハイパーインフレのどちらかといった究極の選択を迫られるようなものだ。

失業率が高止まりし、不良債権の処理が道半ばの米国にとって、ハイパーインフレは耐えられるはずがない。

このあたりの事情を考慮しているのか、有力格付け会社のトップ3社はそろって、米国の膨らみ続ける財政赤字のリスクに対して警鐘を鳴らしている。

その時期がやって来れば、もはや誰もユーロのソブリンリスクを気にしなくなるだろう。

だから、米ドル/円は、短期的にはブル(強気)基調を保てると考えるものの、中長期的には楽観できずにいる。

ただ、米ドル/円はドルインデックスに遅れてトレンドを展開する傾向にあるため、短期スパンではクロス円(米ドル以外の通貨と円との通貨ペア)相場も底堅い展開になる可能性がある。

そうであれば、超大国としての優越性を保てる保証はなく、マーケットから優遇され続ける保証もない。

■米ドル/円は、中長期では楽観できない

デフレに直面している米国は非常手段を打ってまでデフレに対応しようとしているが、その一方で、金利の急上昇は避けたいところだ。

もちろん、デフレは「悪の根源」であるが、FRBはインフレ退治に自信があるからこそ、非常手段の国債買い入れを実施しているのであって、国債の利回り上昇(価格は下落)はそのシナリオを狂わせるリスクがある。

要するに、デフレかハイパーインフレのどちらかといった究極の選択を迫られるようなものだ。

失業率が高止まりし、不良債権の処理が道半ばの米国にとって、ハイパーインフレは耐えられるはずがない。

このあたりの事情を考慮しているのか、有力格付け会社のトップ3社はそろって、米国の膨らみ続ける財政赤字のリスクに対して警鐘を鳴らしている。

その時期がやって来れば、もはや誰もユーロのソブリンリスクを気にしなくなるだろう。

だから、米ドル/円は、短期的にはブル(強気)基調を保てると考えるものの、中長期的には楽観できずにいる。

ただ、米ドル/円はドルインデックスに遅れてトレンドを展開する傾向にあるため、短期スパンではクロス円(米ドル以外の通貨と円との通貨ペア)相場も底堅い展開になる可能性がある。

世界の通貨vs円 日足

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨 vs 円 日足)

最後に、冒頭に示した「米ドル/円の1時間足チャート」にはフィボナッチリトレースメントのラインが引かれているが、通常の見方とは違った別の利用法がある。その手法を使えば、なぜ、11月29日に米ドル/円がいったんアタマ打ちとなったかがわかる。

詳説は私のブログに書いているので、ご参考まで。

最後に、冒頭に示した「米ドル/円の1時間足チャート」にはフィボナッチリトレースメントのラインが引かれているが、通常の見方とは違った別の利用法がある。その手法を使えば、なぜ、11月29日に米ドル/円がいったんアタマ打ちとなったかがわかる。

詳説は私のブログに書いているので、ご参考まで。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)