■中期スパンではポジションの片寄り具合に注意

中期スパンでは、やはり片寄ったポジションの整理状況が相場を左右するだろう。

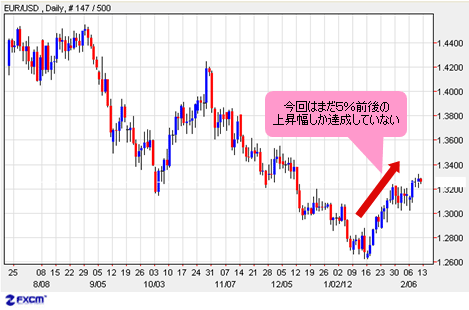

今回、ユーロ売りポジションが史上最大レベルまで積み上げられたと知られているが、前回極端なユーロ売りがあったのは2010年6月前後だった。その前例を見る限り、売りポジションが一掃されるまで、ユーロ/米ドルは15%近い上昇幅を達成していた。

(出所:米国FXCM)

1月13日(金)の安値から足元の高値まで、ユーロはまだ5%前後の上昇幅しか達成していないことを考えると、切り返しがなお継続される公算は高いと考える。

(出所:米国FXCM)

ゆえに、ユーロなど外貨の切り返しは、現時点ではオーバーシュートした値動きではなさそうと判断したい。

■長期スパンでは欧州と米国の事実上の量的緩和策に注目

より長いスパンでは、米QE3の有無やその影響力がもっとも重要な要素として浮上してくるだろう。

今のところ、FRB(米連邦準備制度理事会)の低金利長期据え置きがかえって景気回復に水を差すといった批判も多く、QE3の必要性や効果に懐疑的な見方がFRB内部からも出ている。

しかし、バーナンキFRB議長が繰り返し米景気後退のリスクを指摘しているように、FRBはQE3に何としても踏み切りたいという意欲をみせている。

実際、ウォール街もこういった政策を見越して株を買っているようだ。リーマンショック前の高値まで一歩手前まで買われているNYダウ指数は如実にこういった市場センチメントを反映していると思う。

となると、仮にQE3が実行された場合、QE1(量的緩和第1弾)、QE2(量的緩和第2弾)の時期のように米ドル安をもたらすことになるだろう。

ただし、結論から申し上げると、前2回ほどはインパクトがなく、そのときの米ドル安は限定的ではないかとみる。

そして、こう思わせる最大のカギはやはりユーロが握っている。

それは、米国のQE1、QE2が実施された時期と違って、今はユーロサイドでも「量的緩和と呼ばれていない量的緩和策」が事実上、実施されており、米ドルの対極としてのユーロが大幅に買われる余地が限定されているからだ。

為替が2つの通貨の交換関係にある以上、ユーロが買われる余地が限定されるのなら、米ドル安の余地も限られるわけだ。

■QE1、QE2当時と現在の違いは欧州にあり!

リーマンショック以降、FRBが20カ月間(2008年11月~2010年6月)で総額1兆7250億ドルのQE1を実施し、QE2では8カ月間(2010年11月~2011年6月)で総額6000億ドルの供給を行っていった。

それに伴う米ドル安の進行も当然だったが、もう1つ重要な要素として、米ドルの対極にあるユーロには同じ政策がなかったことを忘れてはいけない。

当時と対照的に、今は事情が違っている。

ECB(欧州中央銀行)は2011年12月21日から3年物のLTRO(資金供給オペ)を行い、4892億ユーロを投下した。2回目のLTROも2月29日(水)に予定されている。

その規模はともかく、「事実上のユーロ版量的緩和」が進行していること、またその期間が3年間と長いことを考えると、長期スパンではこれがユーロの頭を押さえ込む要素として無視できないだろう。

おもしろいことに、足元ではECBのLTROがあったことで、PIIGS諸国(※)の国債利回りは落ち着きをみせ、それがユーロの切り返しを助けている側面が強い。

結局、ユーロ相場は短期スパンでは「好材料」への反応がポイントとなり、中期スパンではポジション整理の度合がポイントとなる。そして、長期スパンでは「事実上のユーロ版量的緩和」と「米QE3(量的緩和第3弾)」の綱引きが注目ポイントだ。

これらの諸要素が市場センチメントの変化と絡み合って、今年も複雑に彩られた市況が展開されそうだ。

(※編集部注:「PIIGS」とは欧州で財政面に不安があるとされるポルトガル、アイルランド、イタリア、ギリシャ、スペインを指す言葉)

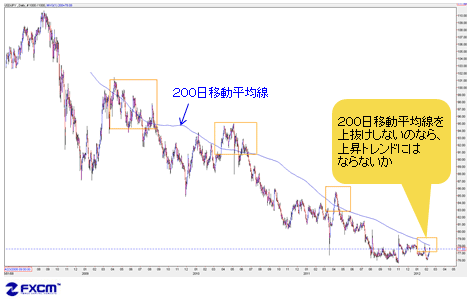

■米ドル/円は200日移動平均線の上抜けがカギ

米ドル/円は、政府が覆面介入を認めた後、米株式の堅調さと連動した形でリスク選好度が高まって、いくぶん上昇してきた。

ただ、過去の例で見られていたように、200日移動平均線を本格的に上抜けしないのなら、ブルトレンド(上昇トレンド)への転換はなお遅れる可能性がある。

(出所:米国FXCM)

米ドル/円は、手放しで円売りを仕掛けられる状況にはまだほど遠いだろう。

円全体の値動きで言えば、しばらくはクロス円(米ドル以外の通貨と円との通貨ペア)が主導する相場となりそうだ。

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](/mwimgs/c/d/-/img_cd98e6e3c5536d82df488524d85d929d47416.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)