■8月24日(月)はリーマンショックや9.11をしのぐ大暴落!

前回のコラムでも経済危機の可能性に言及し、リスク資産から手を引けと警告を出したが、早くもその当日(8月21日)から米国株市場が崩れ、その影響で今週月曜日(8月24日)は、名実ともにブラックマンデーとなった。

【参考記事】

●2015年は中国で「李万姉妹」事件発生!? 経済危機警戒、リスク資産から手を引け!(2015年8月21日、陳満咲杜)

8月24日(月)は日経平均の急落もあり、NYダウはオープン間もなく1000ドルの大暴落を記録し、米ドル/円ではわずか2分間で3円もの変動があった。

(出所:米国FXCM)

筆者の記憶では、あのリーマンショック時でもNYダウの1日の下落幅は1000ドルを超えず、また、米ドル/円の2分間に3円という値動きは、あの9.11に匹敵する急変だった。

その時、筆者はラジオ番組に出てリアルタイムで相場解説をしていたが、あっという間の相場急変に言葉を失い、隣の美人アナウンサーさんの話も泣き声に聞こえたほど、ショッキングな市況だった。恐らくみなさんも同じ心境で相場を見守ったことだろう。

■世界経済は7年ごとにクラッシュしていた!

今回の相場急変をもって新たな世界金融危機の幕開けが宣言されたかどうかは目先なお判断が難しいところだが、筆者はその可能性が大きいとみる。根拠は以下のように、世界経済が7年ごとにクラッシュを繰り返してきたという歴史より見出だせると思う。

・1973年…オイルショック

・1980年…米国リセッション

・1987年…ブラックマンデー

・1994年…債券市場クラッシュ

・2001年…9.11、株式市場クラッシュ

・2008年…リーマンショック

・2015年…李万ショック?

「李万ショック」は筆者の造語(詳細は前回のコラムをご参照)だが、実際の発生は恐らく、今年(2015年)ではなく、来年(2016年)になるかと思う。

【参考記事】

●2015年は中国で「李万姉妹」事件発生!? 経済危機警戒、リスク資産から手を引け!(2015年8月21日、陳満咲杜)

なぜなら、2007年にサブプライム問題があったために、翌2008年のリーマンショックがもたらされたように、今年(2015年)中国株暴落が誘発した一連の混乱はまだ序の口にすぎない可能性が大きいと考えられるからだ。本格的な嵐はまだこれからだ。

■世界的な量的緩和、株・債券バブルが諸悪の根源

もっとも、すべて中国のせいだといった論調が多いが、本質はまったく違うだろう。中国経済減速や株式市場の崩壊、中国人民元の切り下げなどは原因ではなく、単なる導火線にすぎないだろう。

リーマンショック以降、米、日、欧を始め、世界的な量的緩和がもたらした過剰流動性や、その過剰流動性がもたらした株式、債券市場のダブル・バブルが「諸悪の根源」であろう。この意味では、相場がいったん反転されると、調整幅が大きく、また、調整時間が長くなる恐れがあるから、十分覚悟しておきたい。

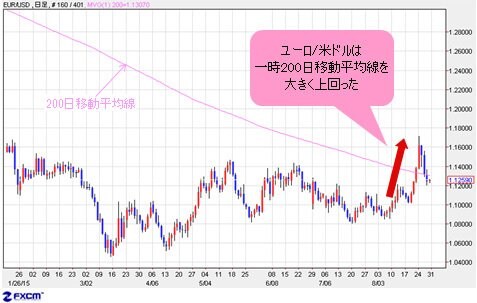

■中国株の下落は1929年の大恐慌以来の大相場だった

ところで、「問題児」の中国株は、昨日(8月27日)大きく反転、その前に欧米日株式市場の反騰もあって、目先リスクオフの一服がみられる。

(出所:CQG)

中国株については、中国人民銀行の利下げや中国政府の2度目の買い支えといった政策面の要素よりも、中国株が下げすぎだったことがもっとも大きな原因だと思う。

換言すれば、目先、相場全体が自律反発期に入っており、ほかの主要国株式市場は中国株市場ほど売られすぎではなかったが、目先の反騰は基本的にいっしょである。

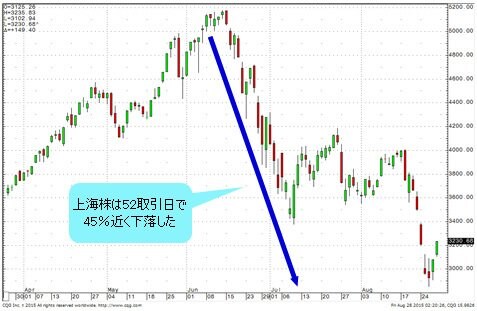

中国株の売られすぎは、実は半端ではなくひどかった。何しろ、52日(取引日)で45%に近い下落を記録していたから、このような激しい相場は、1929年の大恐慌しか過去の例はないという。

(出所:CQG)

中国経済の減速は確かだが、銀座で「爆買い」を楽しんでいる中国観光客の群を見て、みなさんは中国が大恐慌になったと思うだろうか。

答えが明らかにノーであれば、中国株の売られすぎは、ある意味では6月高値までの買われすぎだったことと同じく、実に馬鹿げたことだ。中国株市場全体のベア(下落)トレンドは変わらないが、しばらくすると底打ちを果たし、リバウンドが継続されよう。

同じことが、今週(8月24日)のブラックマンデーにも言える。すなわち、確かに問題は深刻であるが、短期スパンにおける世界金融市場の反応は明らかにパニックだったから、パニックが収まった今、リバウンドが先行されよう。

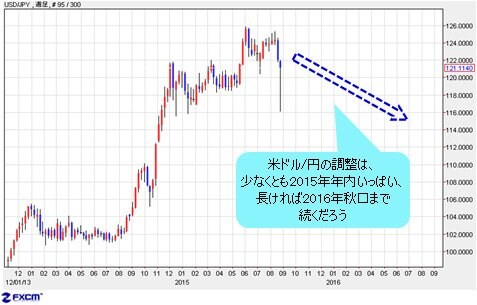

■米ドル/円は1年近く調整が続く可能性も

同じロジックをもって為替相場をみれば、メイントレンドを探れるのでは…と思う。結論から申し上げると、しばらくは米ドル全面高のトレンドが修正され、元のトレンドに戻っていくには容易ではないとみる。

そして、目先のドルインデックスの反騰は、米ドル全体の反落波におけるスピード修正にすぎない可能性が大きく、リバウンド自体になお上値余地があったとしても、米ドル高トレンドがすぐ再開されるとは思わない。

代表的な通貨ペアはユーロ/米ドルと米ドル/円だろう。QE(量的緩和策)の一段拡大をウワサされているユーロでさえ、一時、200日移動平均線を大きく上回り、2015年3月安値を起点とした反騰波の継続が強く示唆されている。

(出所:米国FXCM)

米ドル/円は今回、一気に2015年1月安値に接近、更新寸前だったので、2011年安値を起点とした大型上昇波の終焉が示唆された。

これからの日銀の政策がどうであれ、6月高値125.85円を超えるにはだいぶ無理があり、米ドル/円の調整は、少なくとも2015年年内いっぱい、長ければ2016年秋口まで続くだろう。

(出所:米国FXCM)

米ドル/円の調整は、日経平均の調整を伴うので、そのトレンドも追随し、ファンダメンタルズでもこれからそれが確認されよう。換言すれば、これから日本でも悪いニュースの多発期に入る。

■リスク資産の戻しは神のご慈悲!? 無駄にするな!

米国が利上げするから、米ドル高基調が続くといった見方も承知している。ただし、そこには2つの落とし穴がある。その詳細については、また次回に譲るが、1つ重要なアドバイスを言っておきたい。

これからリスク資産がある程度戻ってくると思うが、前回手を引けなかった者にチャンスが与えられるという意味では、神のご慈悲を無駄にしてはいけない。市況はいかに。

(PM2:30執筆)

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

![JFX[MATRIX TRADER]](/mwimgs/1/1/-/img_11ea8f72aab2277adcba51f3c2307d8210084.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)