為替マーケットは、トレンド・レスの状況が続いている。各主要通貨ペアともにレンジを形成しており、行って来い(※)の値動きが鮮明になってきている。

(※編集部注:「行って来い」とは相場がいったん上昇もしくは下落したものの、結局もとの水準に戻ってしまう値動きのこと)

■投資家の需給に対する懸念が払拭された米国債入札

現執筆時点では、円を除いた対主要通貨において、ドル安が進行する可能性がにわかに高まっている。その原因は、6月25日(木)に行われた米国債入札が好調であったことだ。

市場関係者の予測とは裏腹に、米国の7年国債の入札は、1040億ドルという過去最大規模の発行額にもかかわらず、応札倍率が2.82倍となって、かなりよい結果であった。

6月第4週(22~26日)に行われた3回の入札は、いずれも平均を上回る需要となっていて、米国債の需給に対する海外投資家からの懸念は後退した。

■米国債入札は好調なのに、なぜドル安に振れたのか?

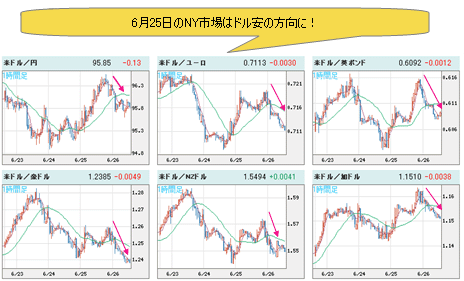

米国債市場の安定化は本来、ドルに対する信頼、ひいてはドル高の支援材料となるはずだ。ところが、6月25日のNY市場は、むしろドル安の方向に反応した。

(リアルタイムチャートはこちら → FXチャート&レート:米ドルvs世界の通貨 1時間足)

それというのは、6月24日(水)に開催された米FOMC(連邦公開市場委員会)の声明文において、中立のスタンスは維持されたものの、米FRB(連邦準備制度理事会)の早期利上げを支持するような、一歩踏み込んだ内容(ニュアンス)が見られなかったためだ。

それどころか、FRBが一連の緊急資金供給制度と各国中央銀行との通貨スワップ協定を2010年2月1日まで延長したことによって、早期利上げの可能性がさらに遠のいたと多くの市場関係者が受け止めたのだ。

そのため、6月25日のマーケットでは米国株高と債券高が同時進行し、どちらのサイドにとっても「よい解釈」に働いた。

早期利上げ観測の後退で、株高は自然な反応と言えるが、債券市場においても、FRBが長期国債買い入れ方針を表明した3月18日以降で最大の利回り低下となった。

それというのは、6月24日(水)に開催された米FOMC(連邦公開市場委員会)の声明文において、中立のスタンスは維持されたものの、米FRB(連邦準備制度理事会)の早期利上げを支持するような、一歩踏み込んだ内容(ニュアンス)が見られなかったためだ。

それどころか、FRBが一連の緊急資金供給制度と各国中央銀行との通貨スワップ協定を2010年2月1日まで延長したことによって、早期利上げの可能性がさらに遠のいたと多くの市場関係者が受け止めたのだ。

そのため、6月25日のマーケットでは米国株高と債券高が同時進行し、どちらのサイドにとっても「よい解釈」に働いた。

早期利上げ観測の後退で、株高は自然な反応と言えるが、債券市場においても、FRBが長期国債買い入れ方針を表明した3月18日以降で最大の利回り低下となった。

つまり、6月25日に見られたドル安進行は、米国株高と債券高の両サイドからもたらされた結果と言えるだろう。

株高によってリスク選好度が高まり、ドル、円以外の「高金利通貨」が買われ、その一方で、債券の利回り低下が直接のドル売りのきっかけとなったようだ(※)。

(※編集部注:債券は価格が高くなれば、その利回りは低下することになる。つまり、債券高=債券の利回り低下)

■ドル売りの最大根拠がなくなった!?

ところで、市場の短期的な反応は、往々にして中長期な反応と異なる方向を示すケースが多い。前述のように、本来ならば、米国債に対する需要懸念の後退はドルの支援材料となるはずであった。

もっとも、今回の好調な米国債入札で、量的緩和策と財政赤字拡大が招いたドルに対する不信が、市場関係者が懸念しているほど深刻ではないことが証明された。そのため、これがドル売りの最大根拠を揺るがす材料として、今後蒸し返される可能性は大きい。

今回のFOMCでは量的緩和策の拡大が表明されず、一方で、スイス中央銀行の市場介入、イングランド銀行(英国中央銀行)幹部による「英ポンド安効果を狙う」という発言もあった。これらも後々に、材料として蒸し返されるだろう。

■ドルは対主要通貨で一段安となるのか?

ただし、マーケットはある特定の時期において、特定の材料と特定の解釈に偏る習性もある。市場ムードが好転していれば、本来ならば売り材料なのに「悪材料出尽くし」として買われることも散見される。その逆も同じだ。

その点では、足元のマーケットにおいて、好悪どちらの材料に対してもドル安に解釈する傾向があって、これが続くと、対ユーロ、対豪ドル、対英ポンドでのドルの一段安も十分想定できる。

テクニカル的には、最近の英ポンド/米ドルが好例だろう。

株高によってリスク選好度が高まり、ドル、円以外の「高金利通貨」が買われ、その一方で、債券の利回り低下が直接のドル売りのきっかけとなったようだ(※)。

(※編集部注:債券は価格が高くなれば、その利回りは低下することになる。つまり、債券高=債券の利回り低下)

■ドル売りの最大根拠がなくなった!?

ところで、市場の短期的な反応は、往々にして中長期な反応と異なる方向を示すケースが多い。前述のように、本来ならば、米国債に対する需要懸念の後退はドルの支援材料となるはずであった。

もっとも、今回の好調な米国債入札で、量的緩和策と財政赤字拡大が招いたドルに対する不信が、市場関係者が懸念しているほど深刻ではないことが証明された。そのため、これがドル売りの最大根拠を揺るがす材料として、今後蒸し返される可能性は大きい。

今回のFOMCでは量的緩和策の拡大が表明されず、一方で、スイス中央銀行の市場介入、イングランド銀行(英国中央銀行)幹部による「英ポンド安効果を狙う」という発言もあった。これらも後々に、材料として蒸し返されるだろう。

■ドルは対主要通貨で一段安となるのか?

ただし、マーケットはある特定の時期において、特定の材料と特定の解釈に偏る習性もある。市場ムードが好転していれば、本来ならば売り材料なのに「悪材料出尽くし」として買われることも散見される。その逆も同じだ。

その点では、足元のマーケットにおいて、好悪どちらの材料に対してもドル安に解釈する傾向があって、これが続くと、対ユーロ、対豪ドル、対英ポンドでのドルの一段安も十分想定できる。

テクニカル的には、最近の英ポンド/米ドルが好例だろう。

(出所:米国FXCM)

シグザグな値動きが続き、基本的には1.6200~1.6600ドルのレンジを形成している。分析はともかく、トレーダーであれば、そのレンジから放れた方向に追随するのがもっとも基本的な取引手法であるだろう。

それでは、どちらの方向に放れるのか?

この問題は、アナリストを悩ませることがあるにしても、トレーダーを悩ませることはないであろう。偉大な投機家がその理由を明らかにしてくれている。

「値段がレンジの区域に往来し、変化がない場合、次の方向を予測する試みは無意味である。上昇にしても下落にしても、同じ無意味な予測だ」 by ジェシー・リバモア

シグザグな値動きが続き、基本的には1.6200~1.6600ドルのレンジを形成している。分析はともかく、トレーダーであれば、そのレンジから放れた方向に追随するのがもっとも基本的な取引手法であるだろう。

それでは、どちらの方向に放れるのか?

この問題は、アナリストを悩ませることがあるにしても、トレーダーを悩ませることはないであろう。偉大な投機家がその理由を明らかにしてくれている。

「値段がレンジの区域に往来し、変化がない場合、次の方向を予測する試みは無意味である。上昇にしても下落にしても、同じ無意味な予測だ」 by ジェシー・リバモア

![トレイダーズ証券[LIGHT FX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=LFX1&isq=301&psq=0)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)