■2010年に入り、米国の早期利上げ期待が後退した

年明けから、為替相場はやや軟調な値動きとなっている。

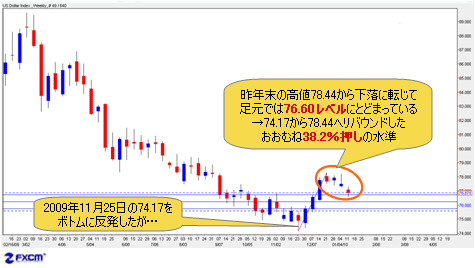

ドルインデックスは昨年末につけた高値の78.44から下落に転じているが、足元では76.60レベルにとどまっている。昨年11月の安値を起点としたリバウンドの値幅で計算すると、これは、おおむね38.2%押しの水準に位置している。

(出所:米国FXCM)

言うまでもないが、マーケットの関心は米ドルのリバウンドが継続するかどうかに集まっている。足元でドルインデックスが反落していることから、市場関係者の多くは、米ドル高継続の可能性に疑心暗鬼となっているようだ。

先週末、1月8日(金)に発表となった米国の雇用統計が不調に終わり、さらに、1月14日(木)に発表された米国の小売売上高も低迷したことから、米国債市場で金利が低下し、これが米ドル売りを招いた。

また、米FRB(連邦準備制度理事会)の理事の発言も相まって、市場関係者の間で、米国の早期利上げ期待が一段と後退している。

このような状況下で、米ドルが買いづらくなっていることは否めない。

■足元で、豪ドル高、加ドル高となっているワケ

一方で、豪州のさらなる利上げがささやかれ、ならびに、英国が「出口」政策を模索し始めたとのニュースが伝わり、これらが米ドルを押し下げる材料として利用されている。

また、中国の貿易統計が好調であることが、素直に、豪ドル、加ドルといった資源国通貨高を引き起こしている。

さらに、原油等の商品高が資源国の景気を上向かせるとの連想もあって、資源国の利上げ期待が高まりやすい状況になっている。

そのため、米ドルの下落は対豪ドル、対加ドルにおいて、より鮮明だ。対英ポンドはやや目立つ程度で、対ユーロはかなり限定的となっている。

言うまでもなく、ギリシャをはじめとするユーロ圏の一部の国の債務問題が、引き続き、ユーロの重しになっているのだろう。

■米ドル/円とクロス円でパフォーマンスが違うのは?

それでは、円はどうであろう。次のドルインデックスと米ドル/円の比較チャートをご覧いただきたい。

言うまでもないが、マーケットの関心は米ドルのリバウンドが継続するかどうかに集まっている。足元でドルインデックスが反落していることから、市場関係者の多くは、米ドル高継続の可能性に疑心暗鬼となっているようだ。

先週末、1月8日(金)に発表となった米国の雇用統計が不調に終わり、さらに、1月14日(木)に発表された米国の小売売上高も低迷したことから、米国債市場で金利が低下し、これが米ドル売りを招いた。

また、米FRB(連邦準備制度理事会)の理事の発言も相まって、市場関係者の間で、米国の早期利上げ期待が一段と後退している。

このような状況下で、米ドルが買いづらくなっていることは否めない。

■足元で、豪ドル高、加ドル高となっているワケ

一方で、豪州のさらなる利上げがささやかれ、ならびに、英国が「出口」政策を模索し始めたとのニュースが伝わり、これらが米ドルを押し下げる材料として利用されている。

また、中国の貿易統計が好調であることが、素直に、豪ドル、加ドルといった資源国通貨高を引き起こしている。

さらに、原油等の商品高が資源国の景気を上向かせるとの連想もあって、資源国の利上げ期待が高まりやすい状況になっている。

そのため、米ドルの下落は対豪ドル、対加ドルにおいて、より鮮明だ。対英ポンドはやや目立つ程度で、対ユーロはかなり限定的となっている。

言うまでもなく、ギリシャをはじめとするユーロ圏の一部の国の債務問題が、引き続き、ユーロの重しになっているのだろう。

■米ドル/円とクロス円でパフォーマンスが違うのは?

それでは、円はどうであろう。次のドルインデックスと米ドル/円の比較チャートをご覧いただきたい。

(出所:米国FXCM)

図のように、最近、ドルインデックスと米ドル/円の値動きはかなり似ていて、お互いがリンクしているかのように見える。

この間にあった、藤井前財務相の「円高」容認発言や、菅財務相の「円安」誘導発言は、一時的なインパクトはあった。

だが、結局のところ、円サイド、すなわち、日本側の事情は「蚊帳の外」で、米ドル/円のパフォーマンスはドルインデックスの値動きに依存するといった構図が透けて見える。

従って、ドルインデックスがこれから上昇に転じれば、米ドル/円もそれなりの上値余地が広がることになる。

しかし、円相場全体のパフォーマンスがどうかと言うと、そう一縄筋にはいかないのかもしれない。

ひと言で「円高」とか「円安」といっても、通貨ペアによって違うのが当然である。

先週から、対米ドルではやや円高気味になっているものの、対豪ドルでは円安に振れ、豪ドル/円は85円台に乗せて、昨年来高値を更新していた。

そのため、円全体のパフォーマンスは、米ドル/円だけでは説明しきれないということに注意が必要だ。

図のように、最近、ドルインデックスと米ドル/円の値動きはかなり似ていて、お互いがリンクしているかのように見える。

この間にあった、藤井前財務相の「円高」容認発言や、菅財務相の「円安」誘導発言は、一時的なインパクトはあった。

だが、結局のところ、円サイド、すなわち、日本側の事情は「蚊帳の外」で、米ドル/円のパフォーマンスはドルインデックスの値動きに依存するといった構図が透けて見える。

従って、ドルインデックスがこれから上昇に転じれば、米ドル/円もそれなりの上値余地が広がることになる。

しかし、円相場全体のパフォーマンスがどうかと言うと、そう一縄筋にはいかないのかもしれない。

ひと言で「円高」とか「円安」といっても、通貨ペアによって違うのが当然である。

先週から、対米ドルではやや円高気味になっているものの、対豪ドルでは円安に振れ、豪ドル/円は85円台に乗せて、昨年来高値を更新していた。

そのため、円全体のパフォーマンスは、米ドル/円だけでは説明しきれないということに注意が必要だ。

■円全体では、円高トレンドへ復帰する可能性が高い!?

また、米ドル/円が軟調なのに、豪ドル/円が高値を更新するほど堅調なのは、円サイドの事情よりも外貨サイドの事情に強く影響されているとの理解が正しいだろう。

言い換えれば、豪ドル/米ドルで「豪ドル高・米ドル安」となっている勢いが米ドル/円で「米ドル安・円高」となっている勢いに勝るから、豪ドル/円での「豪ドル高・円安」をもたらした。

よって、豪ドル/円、加ドル/円といったクロス円(米ドル以外の通貨と円との通貨ペア)相場の上昇が続くかどうかは、円サイドの事情よりも、これらの通貨の対米ドルでのパフォーマンスに左右されることになる。

結論から言うと、筆者は、ドルインデックスにはなお上昇余地があり、米ドル/円も、つられて“それなりの”上昇余地があると見ている。

だが、クロス円相場全般に関しては、あまり楽観的なシナリオを描けていない。

すなわち、円全体のパフォーマンスは、これから円安トレンドを継続するよりも、円高トレンドへ復帰する可能性が高いと見ている。

第1四半期に、すぐには円高トレンドにならないかもしれない。だが、円安傾向も、どんどん進むことはないと考えている。

■もし、景気回復が市場の期待どおりに進めば…

もっとも、年初からの資源国通貨の上昇は、景気回復期待や商品価格上昇シナリオに基づく側面が強い。その上、FRBの金融緩和政策が、このようなマーケットの期待を支えているという側面もある。

だが、もし、景気回復が市場の期待どおりに進めば、FRBは「出口」政策の実行に踏み切るだろうし、それによって、FRBが米国債の購入を停止すれば、マーケットは2兆ドル規模の米国債を消化しなければならなくなる。

それは米国債の金利上昇を招くことになり、その分、豪ドルなど高金利通貨の魅力が低下し、米ドルへの資金回帰が起こることは、十分に想定できる。

また、FRBの「出口政策」自体が世界的な景気回復の腰折れを招く危険性もあり、米ドル資産への資金逃避もあり得るだろう。

半面、市場の予想どおりに景気回復が進まなければ、商品相場のブル(強気)基調が続くことはあり得ず、資源国通貨高を支えるファンメンタルズの根幹が崩れる可能性もある。

■米ドル高が、豪ドル/円と加ドル/円を反落させる!?

もっとも、筆者は、このようなファンダメンタルズ分析を重視しているわけではない。それでも、ここで「反論」を挙げた理由は、他ならぬ、市場のセンチメントにある。

実際、筆者の「反論」とは異なり、「正論」では、新興国と資源国の景気回復を根拠にして、豪ドル/米ドル、加ドル/米ドルともに、近々にもパリティ(1対1)になるといった観測が強まっている。

だが、筆者は、足元の豪ドル高、加ドル高は、このような期待をかなり織り込んでいて、そろそろ「危険領域」に入りつつあると考えている。経験則では、市場コンセンサスが強ければ強いほど、後になって、より強いインパクトを市場に与えることになる。

やや遠回しに述べてきたが、要するに、豪ドル高、加ドル高の前提条件が崩れれば、豪ドル/米ドルにおける豪ドル高、加ドル/米ドルにおける加ドル高に依存してきた豪ドル/円、加ドル/円における円安は続かなくなる可能性が高いということになる。

もちろん、米ドル/円とクロス円相場の値動きが、必ずしも同調するわけではないことも、重ねて指摘しておきたい。

また、米ドル/円が軟調なのに、豪ドル/円が高値を更新するほど堅調なのは、円サイドの事情よりも外貨サイドの事情に強く影響されているとの理解が正しいだろう。

言い換えれば、豪ドル/米ドルで「豪ドル高・米ドル安」となっている勢いが米ドル/円で「米ドル安・円高」となっている勢いに勝るから、豪ドル/円での「豪ドル高・円安」をもたらした。

よって、豪ドル/円、加ドル/円といったクロス円(米ドル以外の通貨と円との通貨ペア)相場の上昇が続くかどうかは、円サイドの事情よりも、これらの通貨の対米ドルでのパフォーマンスに左右されることになる。

結論から言うと、筆者は、ドルインデックスにはなお上昇余地があり、米ドル/円も、つられて“それなりの”上昇余地があると見ている。

だが、クロス円相場全般に関しては、あまり楽観的なシナリオを描けていない。

すなわち、円全体のパフォーマンスは、これから円安トレンドを継続するよりも、円高トレンドへ復帰する可能性が高いと見ている。

第1四半期に、すぐには円高トレンドにならないかもしれない。だが、円安傾向も、どんどん進むことはないと考えている。

■もし、景気回復が市場の期待どおりに進めば…

もっとも、年初からの資源国通貨の上昇は、景気回復期待や商品価格上昇シナリオに基づく側面が強い。その上、FRBの金融緩和政策が、このようなマーケットの期待を支えているという側面もある。

だが、もし、景気回復が市場の期待どおりに進めば、FRBは「出口」政策の実行に踏み切るだろうし、それによって、FRBが米国債の購入を停止すれば、マーケットは2兆ドル規模の米国債を消化しなければならなくなる。

それは米国債の金利上昇を招くことになり、その分、豪ドルなど高金利通貨の魅力が低下し、米ドルへの資金回帰が起こることは、十分に想定できる。

また、FRBの「出口政策」自体が世界的な景気回復の腰折れを招く危険性もあり、米ドル資産への資金逃避もあり得るだろう。

半面、市場の予想どおりに景気回復が進まなければ、商品相場のブル(強気)基調が続くことはあり得ず、資源国通貨高を支えるファンメンタルズの根幹が崩れる可能性もある。

■米ドル高が、豪ドル/円と加ドル/円を反落させる!?

もっとも、筆者は、このようなファンダメンタルズ分析を重視しているわけではない。それでも、ここで「反論」を挙げた理由は、他ならぬ、市場のセンチメントにある。

実際、筆者の「反論」とは異なり、「正論」では、新興国と資源国の景気回復を根拠にして、豪ドル/米ドル、加ドル/米ドルともに、近々にもパリティ(1対1)になるといった観測が強まっている。

だが、筆者は、足元の豪ドル高、加ドル高は、このような期待をかなり織り込んでいて、そろそろ「危険領域」に入りつつあると考えている。経験則では、市場コンセンサスが強ければ強いほど、後になって、より強いインパクトを市場に与えることになる。

やや遠回しに述べてきたが、要するに、豪ドル高、加ドル高の前提条件が崩れれば、豪ドル/米ドルにおける豪ドル高、加ドル/米ドルにおける加ドル高に依存してきた豪ドル/円、加ドル/円における円安は続かなくなる可能性が高いということになる。

もちろん、米ドル/円とクロス円相場の値動きが、必ずしも同調するわけではないことも、重ねて指摘しておきたい。

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)