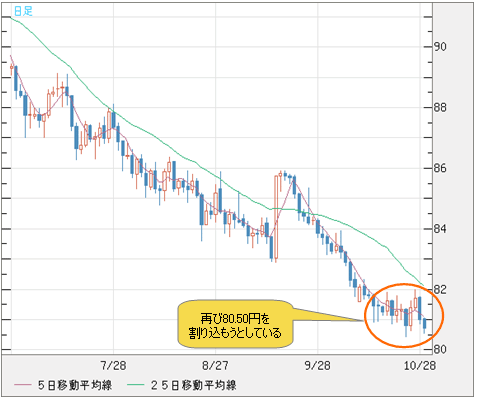

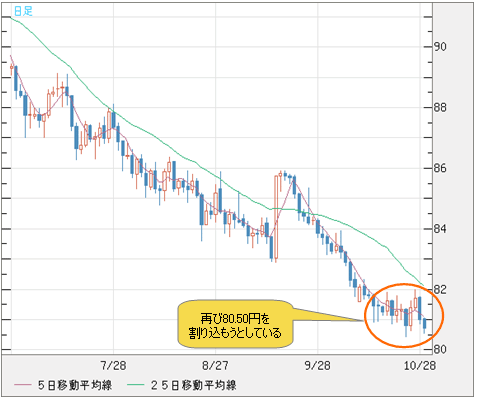

■米ドル/円の最安値79.75円割れが再び意識され始めた

為替市場では、円高の勢いが増している。現執筆時点で、米ドル/円は再び80.50円を割り込もうとしており、1995年につけた史上最安値79.75円の更新を意識する市場関係者が多いようだ。

「実弾介入」を行っても効果がないことを悟ったのか、日本の政府高官はもっぱら「口先介入」を繰り返している。

しかし「有言実行」でなければ、「口先介入」はかえって投機筋の攻撃の的とされてしまう。

円高が進む局面で「(必要に応じて)断固たる措置を取る」と言い続けている野田財務相のことを、海外では「No Decisive Action(断固たる措置なし)」のイニシャルをもじって「NODA」と揶揄(やゆ)しているそうだが、これはある意味で納得できることだ。

米ドル/円 日足

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

もちろん、足元の円高の本質は米ドル安である。

その本家の米国では中間選挙を来週に控え、オバマ政権の与党である民主党が苦戦を強いられているようだ。初の黒人大統領誕生でわいた当時から、はや2年の歳月が経ったが、今回の選挙はこれまでのオバマ政権に対する通信簿となりそうだ。

直近の世論調査では、初めて不支持が支持を上回っており、雇用状況が一向に改善されず職に就けない怒りの矛先が、オバマ政権の批判へと直接向かっているようだ。

つまり、中間選挙の核となる問題は、何よりもまず雇用問題であり、その解決の糸口は「米ドル安」にこそある。

■米国の追加の量的緩和は相場に織り込まれた

さて、韓国で先週末に開催されたG20(20カ国・地域財務相・中央銀行総裁会議)は、前回のコラムで予想したとおり、具体的な策が出ないまま終了した(「中国利上げは経済運営に自信のある証。大きなトレンドとしてのドル安は当面続く」を参照)。

かろうじて、声明文に「通貨安競争を回避する」ことや「経常収支の不均衡を是正し、持続可能な水準を維持する」といった内容が組み込まれたものの、一部で期待されていた「プラザ合意の再来」にはほど遠い結果となった。

そのような中、米ドル安政策を強く批判するドイツの顔色をうかがうかのように、ガイトナー米財務長官は「強い米ドルを支持する」と改めて表明したものの、自らが推し進めている通貨政策は「米ドル安」政策以外の何物でもない。

現在のマーケットの注目点は、米中間選挙と同様に来週開催されるFOMC(米連邦公開市場委員会)で決定されるであろう追加の量的緩和策の規模が、どれくらいになるのかである。

すでに、追加の量的緩和策が実施されることは、かなりの部分が相場に織り込まれている。それは、好調な米国株式市場や米ドル安の進行が如実に物語っている。

今週に入り、その規模が予想されているよりも少額のものにとどまるのではないかとの観測から米ドルが買い戻される場面もあったが、ドルインデックスは1つの節目である78のブレイクにいったん失敗しているように見える。

もちろん、足元の円高の本質は米ドル安である。

その本家の米国では中間選挙を来週に控え、オバマ政権の与党である民主党が苦戦を強いられているようだ。初の黒人大統領誕生でわいた当時から、はや2年の歳月が経ったが、今回の選挙はこれまでのオバマ政権に対する通信簿となりそうだ。

直近の世論調査では、初めて不支持が支持を上回っており、雇用状況が一向に改善されず職に就けない怒りの矛先が、オバマ政権の批判へと直接向かっているようだ。

つまり、中間選挙の核となる問題は、何よりもまず雇用問題であり、その解決の糸口は「米ドル安」にこそある。

■米国の追加の量的緩和は相場に織り込まれた

さて、韓国で先週末に開催されたG20(20カ国・地域財務相・中央銀行総裁会議)は、前回のコラムで予想したとおり、具体的な策が出ないまま終了した(「中国利上げは経済運営に自信のある証。大きなトレンドとしてのドル安は当面続く」を参照)。

かろうじて、声明文に「通貨安競争を回避する」ことや「経常収支の不均衡を是正し、持続可能な水準を維持する」といった内容が組み込まれたものの、一部で期待されていた「プラザ合意の再来」にはほど遠い結果となった。

そのような中、米ドル安政策を強く批判するドイツの顔色をうかがうかのように、ガイトナー米財務長官は「強い米ドルを支持する」と改めて表明したものの、自らが推し進めている通貨政策は「米ドル安」政策以外の何物でもない。

現在のマーケットの注目点は、米中間選挙と同様に来週開催されるFOMC(米連邦公開市場委員会)で決定されるであろう追加の量的緩和策の規模が、どれくらいになるのかである。

すでに、追加の量的緩和策が実施されることは、かなりの部分が相場に織り込まれている。それは、好調な米国株式市場や米ドル安の進行が如実に物語っている。

今週に入り、その規模が予想されているよりも少額のものにとどまるのではないかとの観測から米ドルが買い戻される場面もあったが、ドルインデックスは1つの節目である78のブレイクにいったん失敗しているように見える。

■「ウワサで買われ、事実で売られる」ことの引き金に!?

「米ドル安」政策が米国経済にとって望ましいのであれば、追加の量的緩和の決定を躊躇(ちゅうちょ)する必要性はない。むしろ、米国政府のお墨つきを得てFRB(米連邦準備制度理事会)は実行することができる。

「ヘリコプター・ベン」の異名を持つバーナンキ氏がFRB議長であるからこそ、その決定は宿命であり、「国際金融マフィア」の思惑どおりに事は進むであろう(「量的緩和再開で『ドルキャリー』が起こる!その時、米ドル/円相場はどうなる?」を参照)。

しかし、ヘッジファンドの決算月を迎えることなどもあって、11月はこれまで過大に積み上がった株式や金のリスクアセット(リスク資産)を解消する動きが予想される。

そのため、今回のFOMCにおける追加の量的緩和策の決定が「ウワサで買われ、事実で売られる」ことの引き金になることも十分に考えられる。

その意味では、追加の量的緩和策の決定によって米ドル安がさらに進むかというと、そうではない可能性もあり、注意が必要だ。

■ドルインデックスの下値余地は限られそう

テクニカルの視点では、次のチャートを参考にしていただきたい。

「米ドル安」政策が米国経済にとって望ましいのであれば、追加の量的緩和の決定を躊躇(ちゅうちょ)する必要性はない。むしろ、米国政府のお墨つきを得てFRB(米連邦準備制度理事会)は実行することができる。

「ヘリコプター・ベン」の異名を持つバーナンキ氏がFRB議長であるからこそ、その決定は宿命であり、「国際金融マフィア」の思惑どおりに事は進むであろう(「量的緩和再開で『ドルキャリー』が起こる!その時、米ドル/円相場はどうなる?」を参照)。

しかし、ヘッジファンドの決算月を迎えることなどもあって、11月はこれまで過大に積み上がった株式や金のリスクアセット(リスク資産)を解消する動きが予想される。

そのため、今回のFOMCにおける追加の量的緩和策の決定が「ウワサで買われ、事実で売られる」ことの引き金になることも十分に考えられる。

その意味では、追加の量的緩和策の決定によって米ドル安がさらに進むかというと、そうではない可能性もあり、注意が必要だ。

■ドルインデックスの下値余地は限られそう

テクニカルの視点では、次のチャートを参考にしていただきたい。

(出所:米国FXCM)

まずは、ドルインデックスの週足チャートだ。

上のチャートに示したように、ドルインデックスは大きなトライアングルを形成していることがわかる。

そのトライアングルの下値は10月15日の安値である76.14と合致していて、それに対応するRSIが示すサポートラインにも接近している。

したがって、目先は底打ちしやすい段階に来ていると言えるだろう。

続いて、日足チャートを見ると、ドルインデックスが小さな「トライアングル」を形成し、底打ちしようとしていることが見て取れる。

まずは、ドルインデックスの週足チャートだ。

上のチャートに示したように、ドルインデックスは大きなトライアングルを形成していることがわかる。

そのトライアングルの下値は10月15日の安値である76.14と合致していて、それに対応するRSIが示すサポートラインにも接近している。

したがって、目先は底打ちしやすい段階に来ていると言えるだろう。

続いて、日足チャートを見ると、ドルインデックスが小さな「トライアングル」を形成し、底打ちしようとしていることが見て取れる。

(出所:米国FXCM)

この見方が正しければ、いったんは上放れし、節目の80前後の上値をトライして、それから再び反落してくることが考えられる。

また、このトライアングルのサポートラインを上放れすることなく、さらに下値をトライする場合、75前後ではいったんサポートされる可能性が高い。

75という数値は、8月24日の高値を起点とした値幅(C~D)を、6月高値から8月6日安値までの値幅と同値を取った計算値となる。一目均衡表の理論で言うところの「N字型変動値」である。

だが、ドルインデックスが反発する場面があるとしても、本格的なブル(強気)相場に復帰することはないだろう。

80という水準は、4月安値と8月安値を結んだライン(現在のレジスタンスライン)と合致しているだけに、これを上にブレイクすることは容易ではないと見ている。

その意味では、やはり、大きな流れとしての米ドル安は続くのだろう。

(2010/10/29 13:00執筆)

この見方が正しければ、いったんは上放れし、節目の80前後の上値をトライして、それから再び反落してくることが考えられる。

また、このトライアングルのサポートラインを上放れすることなく、さらに下値をトライする場合、75前後ではいったんサポートされる可能性が高い。

75という数値は、8月24日の高値を起点とした値幅(C~D)を、6月高値から8月6日安値までの値幅と同値を取った計算値となる。一目均衡表の理論で言うところの「N字型変動値」である。

だが、ドルインデックスが反発する場面があるとしても、本格的なブル(強気)相場に復帰することはないだろう。

80という水準は、4月安値と8月安値を結んだライン(現在のレジスタンスライン)と合致しているだけに、これを上にブレイクすることは容易ではないと見ている。

その意味では、やはり、大きな流れとしての米ドル安は続くのだろう。

(2010/10/29 13:00執筆)

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)