■利上げ期待でユーロ高が続いている

為替市場は米ドル安が続いている。

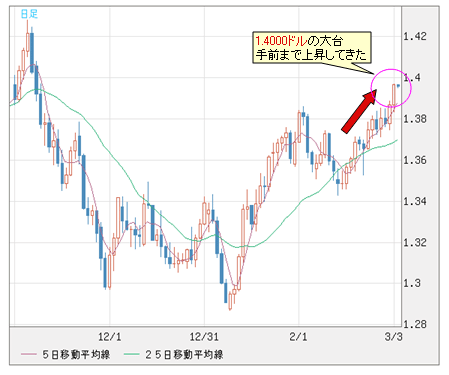

現執筆時点、ドルインデックスは76.38の安値をつけ、ユーロ/米ドルは1.4000ドルの大台手前まで上昇し、ユーロ/円は115円台に乗せてきた。

ユーロの上昇が目立つのは、早期利上げ観測が背景にある。

トリシェECB(欧州中央銀行)総裁は3月3日(木)の会見で、早ければ4月にも利上げを開始したいとの意向を示し、これがユーロ高に拍車をかけ、足元ではユーロの先高感が一層高まっているようだ。

週初に行われたユーロ圏の機関投資家に対するアンケートによると、年初の予測と比べて、アナリストが提示しているユーロの上値ターゲットの平均は500pipsほど高かった。

多くの投資家が米ドル安シナリオに傾いており、上値ターゲットのさらなる修正もありそうだ。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

最近のユーロ高は市場コンセンサスと合致し、市場関係者の予想どおりの展開になっている。ECBが実際に利上げを行うまで、このようなコンセンサスがマーケットを支配する可能性は高いと思われる。

もっとも、最近のマーケットを支配するコンセンサスの背景に、原油高がもたらすインフレ傾向があることは見逃せない。

経済への影響という点で、少なくとも短期スパンでは、原油高が景気を冷やすことよりも、インフレが高まることのほうが先行しやすいから、各国の中央銀行にとって、「インフレ退治」が緊急の任務となるケースが多いだろう。

■米国に比べ、ユーロや英国が通貨高になりやすいワケ

ただし、国や地域の事情によって、インフレの「緊急度」は異なってくる。

原油高の影響を受けやすく、かつ、インフレ・ターゲットを明確に提示している英国やユーロ圏のように、どうしても利上げで対応しなければならないところもあれば、原油高でもすぐにコアインフレに影響してこない、米国のようなところもある。

また、原油高の恩恵をそのまま受け、景気との連動性から利上げ観測が高まる豪州のような資源国がある一方で、なおデフレ構造下にある日本のように、原油の高安に関係なく利上げ観測が皆無のところもある。

ゆえに、各国の中央銀行のスタンスも違ってくる。3月3日(木)のトリシェECB総裁の発言が象徴的であるように、「あせる」中銀もあれば、「当面様子見」と言い切ったFRB(米連邦準備制度理事会)のように「のんびり」している中銀もある。

「QE2(第2次量的緩和策)」を継続させている米国に比べ、金融引き締め政策を探り始めたユーロや英国のほうが通貨高になりやすいといった「市場ロジック」がコンセンサスとして得られやすく、最近の値動きは「理にかなうもの」である。

■「有事の円」の役割が果たされているように見えるが…

だが、米ドル/円を見ると、為替相場の値動きが、必ずしもこういったコンセンサスに沿ったものではないことがわかる。

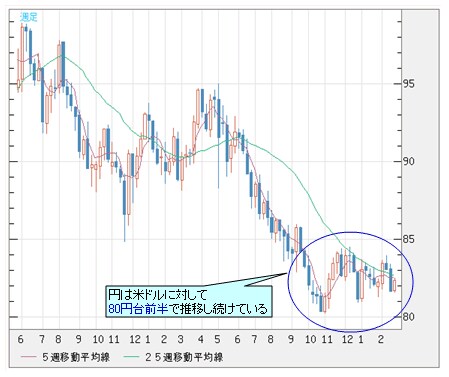

利上げ観測が皆無の円だが、依然として米ドルに対してはブル(強気)基調を保っており、にわか「有事の円」としての役割を果たしているように見える。

前回のコラムでも指摘したが、米ドルは今回の中東の有事において買われる場面がなく、リスク回避先としての地位を失っているように見える(「なぜ、中東情勢が混乱しても『有事のドル買い』にならないのか?」を参照)。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 週足)

しかし、そう見えるにしても、本当にそうなるとは限らないので、検証の余地はありそうだ。

■「有事のドル」なしでは「有事の円」はあり得ない

それでは、円はどうなるか?

結論から申し上げると、「有事のドル」なしでは「有事の円」はあり得ない。

中東情勢の混乱で円がリスク回避先として買われることがあっても、それは長続きしないだろう。

つまり、米ドルは買われていないのに、円だけが多少買われているという現在の相場は、本当の意味での有事ではないということを、マーケットは暗示しているのかもしれない。

「有事のドル」ではなく「ドルの有事」。つまり、米ドルの大幅変動をもって「世界情勢の有事」を告げることが本来のマーケットの姿である。

ただ、このようなロジックの説明は「ニワトリが先か、タマゴが先か」といった論争に陥りやすい。よって、ここでは避けるが、マーケット自体が先見性を持っており、マーケットより賢い人間が存在しない以上、性急な結論を出さないほうがよいということを強調しておく。

■「有事の円」は長続きせず、いずれ円売りが起きやすくなる

市場関係者の中には「ユーロが米ドルに代わってリスク回避先として選ばれた」と言い始めている者もいる。だが、このような論調は典型的な「我田引水」であり、後解釈に過ぎない。

「ユーロ崩壊論」から「リスク回避先論」まで、一部の市場関係者の恣意的な解釈やスタンスの急転が見られるが、これはマーケット心理の変異、そのものを反映している。このようなことから、距離を置くべきだ。

話はやや脱線したが、要するに「有事の円」は長続きしない。いずれ、市場コンセンサスに沿った値動きとなるだろう。

一部市場関係者の中には、日銀が量的緩和を再開する可能性をひそかに探り始めている者もいると聞いている。国会で予算関連法案を通せないといった政治リスクも相まって、「円キャリートレード」がいずれ再開されるといった観測も浮上してきた。

この点、「円キャリートレード」が再開するかどうかは現時点で判断しづらいが、ユーロや英国が実際に利上げを開始すれば、金利面の差がどうしても意識されるだろう。結果として、円売りが起きやすくなる。

そのようになる場合、米ドル/円よりも、短期スパンではクロス円(米ドル以外の通貨と円との通貨ペア)のほうが上値余地が広がりやすい。

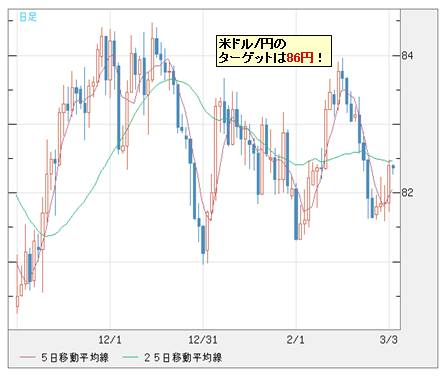

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

1月28日のコラムで、米ドル/円は86円、ユーロ/円は116円といったターゲットを提示したが、ユーロ/円のほうがより近づいており、このことが何よりもの証明となる(「『人民元のユーロ買い』にはワケがある。通貨の興亡は人民元抜きでは語れない!」を参照)。

■これからの相場を見通す上で必要な2つのポイントとは?

最後に、2点ほど強調しておきたい。

まず、主要通貨が利上げ周期に入る段階では、金利差を重視する傾向が強いから、利上げ観測が皆無の円には不利となる。しかし、中長期で見れば、デフレの通貨は本来強いということも忘れてはならない。

次に、前述したような「有事のユーロ」といった見方が示されるほど、最近は米ドル安の背景を無理矢理解釈する風潮が強まっている。

だが、これは昨年の「ユーロ崩壊論」と同様に、市場センチメントが一辺倒になりやすい段階にきていることを物語っている。

以上、この2点を踏まえて、これからの相場を見通す必要があるが、「2011~2012年FXアウトルック」というスペシャルレポートをまとめたので、興味のある方はご一読を。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)