トレードで1500万円の損失。もしもそんなことがあったら、普通のサラリーマンにとっては大変な痛手だろう。

サラリーマン時代にトレードの世界に足を踏み入れた松下誠さんが、わずか1年半の間に積み重ねた損失、それがこの1500万円という金額だった。

そんな大きな損を出した松下さんだが、それでもあきらめずに研究を続け、トレードを継続。ついには安定した利益を出せるようになり、専業トレーダーとして独立した。そして、今ではトレードの傍ら、迷える個人投資家向けにセミナーなども行っている。

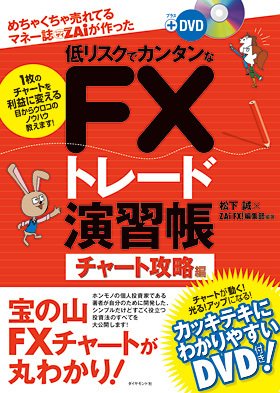

その松下さんのトレード手法はこの3月に発売されたばかりのDVDブック『めちゃくちゃ売れてるマネー誌ZAiが作った低リスクでカンタンなFXトレード演習帳[チャート攻略編]』(松下誠×ZAi FX!編集部編著、ダイヤモンド社)で詳しく解説されている(以下、書名は『FXトレード演習帳[チャート攻略編]』と略)。

今回はその一部のトレード手法や松下さんのトレード歴、今後の相場見通しなどをお届けしたい。

⇒Amazon.co.jpで『めちゃくちゃ売れてるマネー誌ZAiが作った低リスクでカンタンなFXトレード演習帳[チャート攻略編]』を見る

なお、本記事の末尾でDVDブック『FXトレード演習帳[チャート攻略編]』がもらえるザイFX!限定キャンペーンと、『FXトレード演習帳[チャート攻略編]』発売を記念したUSTREAM放送についてのお知らせを掲載しているので、そちらもぜひご覧あれ!

『金持ち父さん 貧乏父さん』を読んで株の取引を開始

さて、どんなキッカケで松下さんは相場の世界に足を踏み入れたのだろう?

「私は製薬会社に勤める普通のサラリーマンだったんですが、そのとき、有名なロバート・キヨサキさんの『金持ち父さん 貧乏父さん』(筑摩書房)を読んだんですね。すると、『サラリーマンでもキャッシュフローを作らなきゃダメ』みたいなことが書いてあって、なるほどと思った。

そして、『金持ち父さん 貧乏父さん』ではビジネス投資、不動産投資、ペーパー投資などが紹介されていたんですが、自分がやるならペーパー投資、つまり株ですね、これをやるのがいいかなと思ったんです。

それで、はじめて株を買ったのが2001年2月のことでした」

2001年2月というと、まだITバブルが崩壊している最中。株式相場はずっと下落トレンドが続いていた。

「ソニーやら富士通やら、話題には上るんですが、株価はドンドン下がる状態。信用取引はやっておらず、現物株の取引ですから、カラ売りはできません。買いから入るだけ。

結局、今思うと、何もわからないまま株を買ってたんですね。

だけど、トレードというものをやってみたら、これは自分の好きな世界だな、という感覚もあったんです」

株と商品でトータル1500万円もの損失!

こうして現物株のトレードをはじめたものの利益が上がらなかった松下さんだったが、その状況で今度は商品先物のトレードをはじめたのだった。

なぜ、そんな状況で株よりもっと難易度が高そうな商品先物に手を出したのだろう?

「トレーダーとして有名な新井邦宏さんのセミナーを聞いて、商品をやってみたいと思ったんです。

先ほどもお話ししたように、損をしていてもトレードは好きだったので、『これは自分に向いている。絶対にあきらめない』と思っていました。

新井さんの本でも商品のトレードは非常に難しいと書いてあったんですが、『自分には向いている』と思っていますから、逆に『難しいところに入っていくのは当たり前』という感覚でしたね」

こうしてトレードの対象を商品に切り替えてからも、最初は損失を重ね、結局、松下さんは2年間に株と商品でトータル1500万円もの損失を出してしまう。

しかし、そこからの巻き返しがすごかった。

1500万円を失ったどん底から復活した!

「年間収支がプラスになったのは2003年からでした。その頃は商品に絞ってトレードをしていて、売り買い自在にやっていました。そして、これは『行けるぞ!』と思って、2004年2月に会社を辞めて独立。専業トレーダーになりました」

2003年からの数年間は日経平均がどん底から大きく上がった時期。株で大きく儲けた個人投資家も多かった。けれど、面白いことにこの時期、松下さんは株よりも商品で、それも売りからも買いからも入るやり方で、かなりの利益を上げたというのだ。

「FXをはじめたのは2005年ごろから。同じころに株のトレードも再開しました。その後、商品は止めて、今はFXと株のトレードをやっています。

2005年10月には会社を設立しました。今はその会社で1人ではなく、何人かの仲間とトレードをやっています。

いくつかのトレードルールを作り、それぞれのルールごとに資金を割り当て、担当者を決めてトレードしているのが今のやり方ですね。

ルールによって成績は違いますが、年間のリターンはだいたい20~50%ぐらいです」

株とFXと商品をクルマにたとえると…

トレードで成功している人の中でも、松下さんのように、株も商品もFXもガッツリ取引してました! という人は珍しいのではないだろうか。

そこで、松下さんに株、商品、FXのトレードの違いについて聞いてみた。クルマにたとえると、これらは乗用車からF1ぐらいまでの差があるそうだ。

「クルマにたとえれば、現物株は普通の乗用車でしょうか。これは教習所を終えて免許を取れば、誰でも運転できるものですね。

そして、株の信用取引はスポーツカーにあたるでしょうか。これは法定速度を守って高速道路を飛ばせるぐらいですね。

FXになってくると、これは完全に一般のクルマではなく、レース仕様のクルマになります。そして、商品はF1ということになるでしょうね。

だから、現物株が一番コントロールしやすいんですが、個人投資家のみなさんは現物株でも損する人が多いですよね。つまり、それは教習所でまだ免許が取れていないのに、路上に出て運転してしまっているようなものなんですよ」

株、商品、FXのチャートはどこが違うのか?

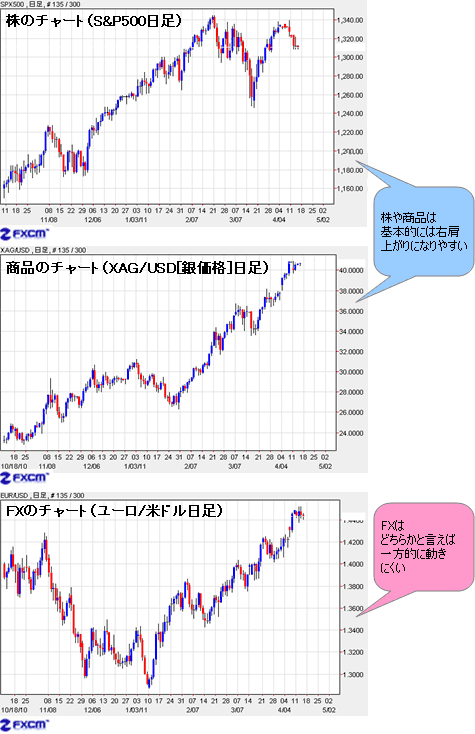

松下さんのトレード法はテクニカル指標を使ったもの。だから、トレードの第一歩はチャートを見ることからはじまる。では、株、商品、FXのチャートに違いはあるのだろうか?

「商品と株はモノや証券の価格なので、すべてがそうとは言えないものの、基本的に右肩上がりになりやすいと言えます。

一方、FXは通貨と通貨の交換ですから、一方の通貨が上がっているのを裏側から見れば下がっていることになる。だから、為替のチャートは上がりやすいとか、下がりやすいということがないのです。

株の場合は1回トレンドが出ると長く続きやすいので、それに乗って大きな流れを取りに行くことができます」

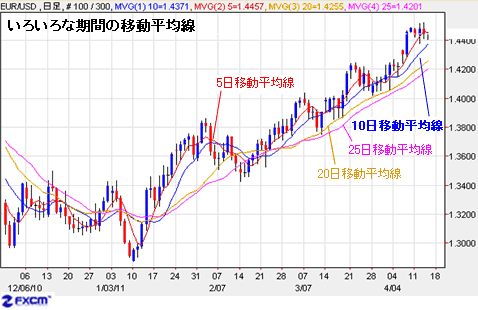

(出所:米国FXCM)

「ただ、投資家は買いから入ることが多いので、市場の方向性で勝負が決まるところがある。世界中の株は連動しやすいので、株が上がっている時期はみんなが儲かり、株が下がっている時期はみんなが損するようなことになりやすいのです。

一方、FXはアメリカ、ヨーロッパ、オセアニアと世界中に通貨があり、そのどこかにトレンドが出ているので、それを取りに行けばいい。だから、FXは安定したパフォーマンスが出しやすいと言えます」

「窓」ができるか、できないか。それが問題だ

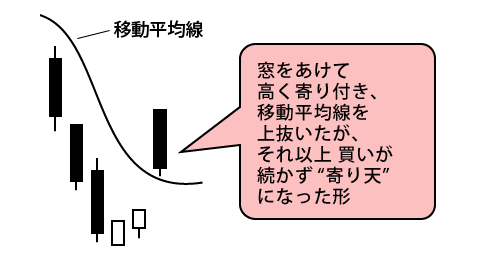

少し細かい話になるが、「窓」の存在はFXと株・商品のチャートで違いが出るところのようだ。

「窓」というのは1つの取引が終了したあと、次の取引がはじまるまでに価格が飛んだときにチャート上にできる、文字どおり「窓」のような空間のことを言う。

「FXは24時間取引ですから、原則として『窓』はできません。『窓』ができるとしたら、週をまたいだ金曜と月曜の間ぐらいです。

一方、株や商品のほうが『窓』はできやすいです。

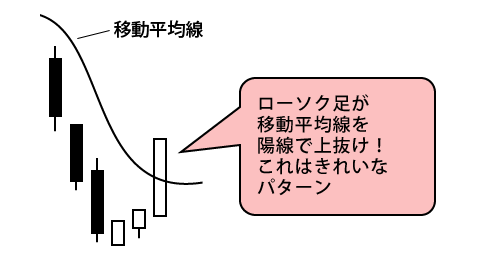

たとえば、ローソク足が陽線で移動平均線を上抜いてくるようなケースは絶好の買いポイントとなることがありますが、株や商品だと『窓』をあけて移動平均線を上抜いたあげく、陰線になってしまうことがあります。

そうすると、陽線で移動平均線を上抜くパターンの出るタイミングが遅くなってしまうことがあるのです。

その点、FXのほうが陽線で移動平均線を上抜くような、きれいなパターンが出やすいですね。結局、FXはチャートの連続性があるので、へんな“ダマシ”は少ないのではないかと思っています」

確かに株などでは、取引時間が終わったあとで、その銘柄にすごくいい材料が出たりすると、翌朝は寄付からものすごく買いが集まり、高い価格から取引がはじまるのだけれど、それ以上は買いが続かないというケースがある。

これがいわゆる「寄付天井」(通称:寄り天)で、ローソク足は陰線となる。このとき、ローソク足が移動平均線を上抜けたとしても、陰線で上抜けることとなり、あまり美しくないのは確かだ。

「FXは時間帯によって動きに差があるのも特徴でしょうね。FXは24時間動いていて、その中で日本時間、ヨーロッパ時間、アメリカ時間があり、それぞれで動きが違いますからね。

それと、流動性が一番高いのはFX。その点でFXは取引しやすいです。一方、日本の商品先物は流動性に難があり、今はすごく取引しにくくなっています」

移動平均線をバカにしてはいけない!

DVDブック『FXトレード演習帳[チャート攻略編]』では、チャートの見方がさまざまな観点から解説されている。そこで出てくるのはダウ理論、移動平均線、RSI、メリマンサイクルといったものだ。

この中で初心者にもわかりやすく、松下さんオススメのものは何なのだろうか?

「移動平均線がわかりやすくて、使いやすいと思います。移動平均線なんて初歩的すぎるなんてバカにせず、いろいろ本を読んで勉強したりして、深く理解するよう心がけてみては…と思いますよ。

複数のテクニカル指標を組み合わせても、複雑で難しいものになってしまいます。簡単なこともできないのに、難しいことをやっても仕方がないでしょう。簡単なことから一歩一歩やっていくことをオススメしたいですね」

松下さんがよく使っているメインの移動平均線は期間が「10」のものだ。これは日足であれば、「10日移動平均線」ということになる。

日足の移動平均線は5日、20日、25日あたりはよく聞くが、10日というのは珍しい気もするのだが…。

(出所:米国FXCM)

「10日移動平均線を愛用しているのは自分の経験からですね。私の場合は長めにポジションを持っていることが多いんです。商品でも一番長いときは数ヵ月持っていることがありました。

そういった期間のトレードをするとき、5日だと敏感すぎてダマシに合いやすいんですね。逆に20日や25日だと遅すぎます。10日だとちょうどいいんです」

日足のローソク足は“1日移動平均線”!?

移動平均線を使った古典的なトレード手法としては、ゴールデンクロス、デッドクロスがある。

一般にゴールデンクロスは短期移動平均線が長期移動平均線を下から上へ突き抜けることで、これは買いサインと言われている。逆にデッドクロスは短期移動平均線が長期移動平均線を上から下へ突き抜けることで、これは売りサインと言われている。

松下さんは短期を10日、長期を25日とした移動平均線を設定し、ローソク足とそれらの移動平均線がどんなふうに絡んでいくか、よく観察してみると、移動平均線の理解が広がると話す。

そして、そのような2本の移動平均線の絡みを見る以外に、ローソク足と移動平均線のクロスもゴールデンクロス、デッドクロスと呼ぶのが松下流だ。

「日足のローソク足が10日移動平均線を下から上へ突き抜けたとしましょう。これはゴールデンクロスであり、買いサインです。

移動平均線とは、ある一定期間の終値を平均したものですよね。ならば、日足のローソク足は“1日移動平均線”と言えるじゃないですか。だから、ローソク足が移動平均線を上抜いたようなケースもゴールデンクロスの一種と考えればいいと思っています」

(「松下誠さんのシンプルなトレード演習(2) ドル/円が100円になっても驚かない理由」へつづく)

(ザイFX!編集部・井口稔)

| 【2026年2月】ザイFX!読者がおすすめするFX会社トップ3を公開! | |||

| 【総合1位】 GMOクリック証券「FXネオ」 | |||

| GMOクリック証券「FXネオ」の主なスペック | |||

| 米ドル/円 スプレッド | ユーロ/米ドル スプレッド | 最低取引単位 | 通貨ペア数 |

| 0.2銭原則固定 (9-27時・例外あり) |

0.3pips原則固定 (9-27時・例外あり) |

1000通貨 | 24ペア |

|

【GMOクリック証券「FXネオ」のおすすめポイント】 機能性の高い取引ツールが、多くのトレーダーから支持されています。特に、スマホアプリの操作性が非常に優れており、スプレッドやスワップポイントなどのスペック面も申し分ないため、あらゆるスタイルのトレーダーにおすすめの口座です。取引環境の良さをFX口座選びで優先するなら、選択肢から外せないFX口座と言えます。 |

|||

|

【GMOクリック証券「FXネオ」の関連記事】 ■GMOクリック証券「FXネオ」のメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較、キャンペーン情報や口座開設までの時間、必要書類も紹介! |

|||

|

▼GMOクリック証券「FXネオ」▼ |

|||

| 【総合2位】 SBI FXトレード | |||

| SBI FXトレードの主なスペック | |||

| 米ドル/円 スプレッド | ユーロ/米ドル スプレッド | 最低取引単位 | 通貨ペア数 |

| 0.18銭 | 0.3pips | 1通貨 | 34ペア |

|

【SBI FXトレードのおすすめポイント】 すべての通貨ペアを「1通貨」単位、一般的なFX口座の1/1000の規模から取引できるのが最大の特徴! これからFXを始める人、少額取引ができるFX口座を探している方は、絶対にチェックしておきたいFX会社です。スプレッドの狭さにも定評があり、1回の取引で1000万通貨まで注文が出せるので、取引量が増えて稼げるようになってからも長く使い続けられます。 |

|||

|

【SBI FXトレードの関連記事】 ■SBI FXトレードのメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較、キャンペーン情報や口座開設までの時間、必要書類も紹介! |

|||

|

▼SBI FXトレード▼ |

|||

| 【総合3位】 外為どっとコム「外貨ネクストネオ」 | |||

| 外為どっとコム「外貨ネクストネオ」の主なスペック | |||

| 米ドル/円 スプレッド | ユーロ/米ドル スプレッド | 最低取引単位 | 通貨ペア数 |

| 0.2銭原則固定 (9-27時・例外あり) |

0.3pips原則固定 (9-27時・例外あり) |

1000通貨 | 30ペア |

|

【外為どっとコム「外貨ネクストネオ」のおすすめポイント】 業界最狭水準のスプレッドと豊富な情報で、多くのトレーダーに人気のFX口座です。FX取引が初めての初心者から、スキル向上を目指す中・上級者向けまで、各自のレベルにあわせて受講できる学習コンテンツも魅力です。比較チャートや相場の先行きを予測してくれる機能など、取引をサポートしてくれるツールも充実しています。 |

|||

|

【外為どっとコム「外貨ネクストネオ」の関連記事】 ■外為どっとコム「外貨ネクストネオ」のメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較、キャンペーン情報や口座開設までの時間、必要書類も紹介! |

|||

|

▼外為どっとコム「外貨ネクストネオ」▼ |

|||

| ※スプレッドはすべて例外あり。この表は2026年2月2日時点のデータをもとに作成しているため、最新の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、各FX会社の公式サイトなどで確認してください | |||

各FX口座のさらに詳しい情報や10位までの全ランキングは、以下よりご覧ください。

【※関連記事はこちら!】

⇒FXトレーダーのリアルな声を反映! ザイFX!読者が選んだ「おすすめFX会社」人気ランキング!

![JFX[MATRIX TRADER]](/mwimgs/1/1/-/img_11ea8f72aab2277adcba51f3c2307d8210084.gif)

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)