■最近の市況は米ドル高の方向に向かっている

足元の為替市場では、米ドルが全般的に底固く推移している。

ドルインデックスは8月29日(月)に73.52の安値をトライしたものの、9月1日(木)には一時74.71まで切り返している。

ユーロ/米ドルも、7月高値の1.4536ドルをわずかに更新したものの、その後は一時300pips超の反落を見せた。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

基本的に、最近の市況は筆者の考えに沿った形で米ドル高の方向に向かっている。

その中で、気になった点をテクニカルとファンダメンタルズから1点ずつ挙げてみよう。

■「QE3」が行われる確率は5分5分に

まずはファンダメンタルズの側面からで、8月26日(金)に行われたジャクソンホールにおけるFRB(米連邦準備制度理事会)のバーナンキ議長の講演では、予想どおりに「QE3(量的緩和政策第3弾)」は示唆されなかった。

ただ、8月30日(火)に公表された8月9日(火)開催分のFOMC(米連邦公開市場委員会)議事録では、FRB内部の分裂が想定より大きかったことが判明した。

したがって、バーナンキ議長は当面、内部統一のために根回しを行う必要がある。

しかし、量的緩和策の実行は急がないものの、米国の経済指標で景気後退を示唆するものが、この間にもさらに出てくるかもしれない。そうなれば、反対の声を封じ込めるまで、何らかの形で実質3回目の量的緩和を行う可能性も浮上してくる。

つまり、9月2日(金)の雇用統計も含めて、米国の経済指標の悪化(現時点の予測も総じて悲観的だが…)は、バーナンキ議長にとって、緩和策の反対派を封じ込める絶好の材料となる。

むしろ、バーナンキ議長が芳しくない経済指標を望んでいるのではないかと揶揄されるほどで、FRBは量的緩和という非常手段を完全には放棄していない。

「QE3」とは呼ばれなくても、何らかの形で9月20日(火)~21日(水)のFOMCで、FRBがさらなる量的緩和策を打ち出してもおかしくはない。

したがって、前回のコラムで申し上げた見方を修正させていただきたい。すなわち、5分5分の確率で「QE3」ありということだ(「『株の神様』も中国も救世主にはなれない。次の危機はリーマン・ショックより深刻に!」など参照)。

■為替相場のターニングポイントは近づいている

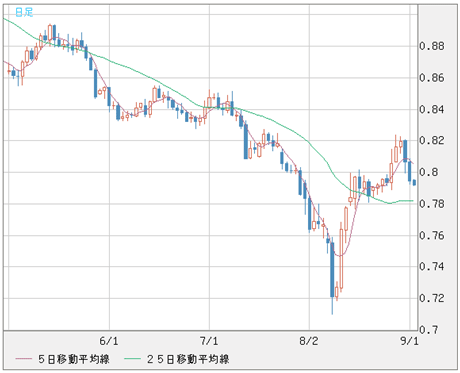

次に、テクニカルの側面から見てみよう。一時的とは言え、ユーロ/米ドルが7月高値を更新したことが気になっている。

足元では、7月高値更新後につけた1.4549ドルからだいぶ反落してきたが、下のチャートが示しているように、本来ならば、7月高値の1.4536ドルのブレイクは「トライアングル」の上放れを示唆するサインとなる。

仮に、ユーロ/米ドルがこのまま下落していくと、「トライアングル」のフォーメーションのブレイクが「ダマシ」のサインだったことになる。

その点で、ユーロ反落の蓋然性を証左するシグナルとも解釈されるが、そうでなければ、調整一巡後に再びリバウンドを継続し、フォーメーションの指示どおりに上放れしていくことも考えられ得る。

(出所:米国FXCM)

注意していただきたいのは、ユーロの反落はかなりきついものの、現執筆時点では「トライアングル」のフォーメーションを破壊するまでには至っていないということだ。今後の値動きを待つ必要がある。

いずれにせよ「QE3」の有無に関する思惑で、為替相場のターニングポイントが近づいている。

米ドル安の終えんという大きな見通しは不変であるが、その「クライマックス」がどのような形で現れてくるかは決めつけないほうがよさそうだ。

上のユーロ/米ドルのチャートが示すように、再び「トライアングル」を上放れた場合、ユーロが年初来高値を再更新してから、ユーロ発足以来の長期上昇トレンドに転換する可能性もある。油断できない情勢だ。

■米ドルが全般的に大きく買われるといった見通しは不変

しかし、米ドルがさらに売られるとしても、底打ちの時期はそう遠くない。

米ドル安はいずれ修正され、米ドルが全般的に大きく買われるといった見通しを修正する必要はないだろう。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/スイスフラン 日足)

前回のコラムで指摘したように、このようなシナリオを描く根本的なロジックとして、これからの経済見通しをかなり悲観せざるを得ないということがある。世界的な景気減速は避けられない(「『株の神様』も中国も救世主にはなれない。次の危機はリーマン・ショックより深刻に!」など参照)。

いわゆる「悪い米ドル高」になり得る可能性について、2008年の危機と比べれば、現時点の問題とその本質がより鮮明に見えるかもしれない。

もっとも、現在進行形の問題として、足元の欧米におけるソブリン危機は単独のものではなく、本質的に、2008年の「リーマン・ショック」による危機の延長線にある。だから、2008年の危機と共通する要素は多い。

■2008年危機のツケが今回のソブリン危機に回ってきた

一方、2008年の危機との大きな違いとして、主に次の3つの点が挙げられるだろう。

(1)2008年の危機はボトムアップ型で、現在進行中の危機はトップダウン型

(2)2008年の危機は純粋な経済危機で、現在進行中の危機は政治的危機が絡むもの

(3)2008年の危機の解決方法として、主に財政出動や政府による流動性の注入など、政府主導のやり方で通すことができた。今回は政府そのものが問題であるから、安易な解決方法を見つけられずにいる

ここで、誤解されないように申し上げておこう。

2008年秋のリーマン・ショック後の危機を解決するため、各国政府は多大な資金と労力を投入した。決して「安易に」問題を解決していたわけではないが、むしろ、そのツケが今回の欧米のソブリン危機に回ってきたと言える。

だから、ここで言うところの「解決方法」は、たとえ問題の先送りであっても、方法として一応認めている。

しかし、それでも上記の3点を考慮すると、問題解決がいかに難しいかがわかる。

トップダウン型の危機だからこそ、国あるいは地域連合の根幹から修正しないと問題を解決できないから、政治的な混乱と空白を含めて、かなりの苦痛と時間を要することが容易に想定される。

また、2番目の政治的危機に絡む経済危機というものだから、一層複雑性が増している。あの2008年の危機のとき、当時は非常に深刻に思えたが、今の状況と比べれば、わかりやすいと思えるほどだ。

そして、ソブリン危機は財政危機そのものだから、欧米諸国ばかりか、たとえ中国でも財政出動の余力はなく、当面の間は「救えない」というのが正直な答えだ。

■2008年の危機以上に、米ドルが買われる可能性は高い

まとめてみると、現在進行中の危機は、本質的に、2008年の危機よりもさらに深刻だ。本格的な景気後退が到来すれば、2008年よりもインパクトの大きいものとなるだろう。

その最悪の時期は、来年5~6月あたりとなる可能性が高い(詳細は筆者の著作『相場の宿命』を参考に!)。2008年の危機以上に、米ドルが買われる可能性は高い。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

今回は悪い「米ドル高」なので、正直喜べるものではない。だから、生活防衛の面でもしっかり準備しておきたい。

この意味でも、相場におけるポジションと同様、人生における自らのポジションを今一度点検しておきたいものだ。

(2011年9月2日 日本時間13:00執筆)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)