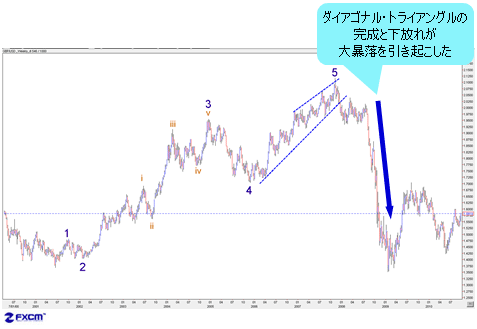

良い例として、2007年11月高値からの英ポンド/米ドル急落が挙げられる。詳細は以下のとおりだ。

2001年6月安値から英ポンド/米ドルは5波上昇構造をもって2007年6月にて高値をつけたが、その最終波である第5波は典型的なダイアゴナル・トライアングルというフォーメーションを示し、その完成と下放れをもって後の英ポンド暴落を引き起こした。

(出所:米国FXCM)

注意していただきたいのは、ダイアゴナル・トライアングルは往々にしてメイン波動の最終段階に出現し、また最終段階に出現しないと、先ほど述べた「条件」を満たせないことだ。

■2つめの条件はサイクルの終点に合致すること

一方、この1つめの条件だけでは物足りない。2007年6月高値を起点とした英ポンドの暴落は、今となっては誰でもリーマンショック云々と原因を指摘できるが、本当のところは英ポンドのプライマリーサイクルに起因している部分が大きい。

下のチャートは筆者が2009年2月に使ったものだが、英ポンド急落の理由をよく説明できると思う(※)。

(※筆者注:安値の部分、「1995.2」は「1993.2」の間違いだった。チャートを作成した当時のミスなので、そのまま開示しておく)

上のチャートを見てわかるように、英ポンドのプライマリーサイクルが8年の周期を示唆している以上、2007年6月の高値から急落してこないと、なかなか8年サイクルのボトムをつけられないので、英ポンドは暴落する運命にあった。

たまたま材料として「リーマンブラザーズ」の倒産があったが、本当は「リーマンシスターズ」でも何でも構わない、何らかの材料で英ポンドは押し下げられる「定め」にあった。

話が長くなったが、要するに2番目の条件は、サイクルの終点(新しいサイクルの始点)に合致することである。

■ユーロ/円は138円台を回復する可能性も

この2つの条件からもう1回、ユーロ/円を見てみると、前回のコラムで述べたとおり、ユーロ/円はこういった条件を満たしているから、大幅な反騰余地があると思う。

【参考記事】

●「本格的な円安」時代の幕開けか?ユーロ/円に点灯した重要なサインとは?(11月30日、陳満咲杜)

どれぐらい反騰するかというと、前述の英ポンド/米ドルほど激しくなくても、テクニカルアナリシスの視点では、往々にしてダイアゴナル・トライアングルの起点まで戻ることが多い。

そうなると、いつか2009年高値の138円台を回復してもサプライズではないし、その進行スピードも大衆の想定より早いのではないかと思う(もっとも、大衆の思うとおりにいかないのは相場の常であるが…)。

足元のユーロ/円のレベルから見れば(一時108円大台に迫ったとはいえ)、前述の上値余地は何だか「現実的」ではないと思われることも容易に推測される。

しかし、2007年後半の米ドル/円の80円割れや英ポンド/円の130円割れといった予測も同じく、当時はとても「現実的」には聞こえなかったことをぜひ思い出していただきたい。

ファンダメンタルズはどうあれ、相場はいくべきところにいく。だから、賢い投資家は相場の内部構造に焦点を合わせる以上、相場の「ロマン」も十分楽しめるはずだ。

嫌味に聞こえるが、周囲の「俗者」の疑いが深ければ深いほど、相場の「ロマン」の程度も大きくなることを重ねて記しておきたい。

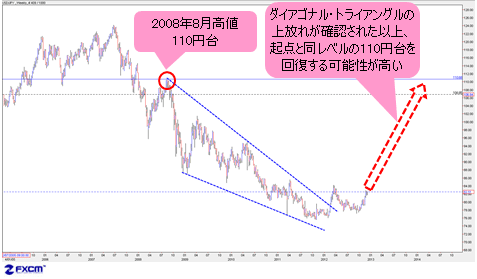

■米ドル/円はいつか110円台を回復することに

当然のように、ユーロ/円に当てはまるこの2つの条件を、そのまま米ドル/円に照らしてみれば、大きなヒントが得られるだろう。

本コラムで繰り返し指摘してきたように、米ドル/円は2011年10月31日安値をもって16/17年サイクルのボトムをつけた公算が大きい以上、最終下げ変動で形成されたダイアゴナル・トライアングルの上放れは大幅な反騰余地を示唆している。

【参考記事】

●【2012年相場見通し】米ドル/円の16~17年サイクルは2011~12年の底打ちを示唆!(2011年12月26日、陳満咲杜)

(出所:米国FXCM)

単純にテクニカルアナリシスの視点では、2008年高値から形成されたダイアゴナル・トライアングルの上放れが確認された以上、同フォーメーションの起点となる2008年高値の110円台をいつか回復することになる。

また、こういった値幅をもった5年、10年の周期だけではなく、より長いスパンでのトレンドの反転、つまり円安時代の幕開けを告げるサインが点灯するだろう。続きはまた次回に。

(12月7日 AM11:00執筆)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)