■為替市場は一段と米ドル安、円安に

為替マーケットは一段と米ドル安、円安の様相を深めている。

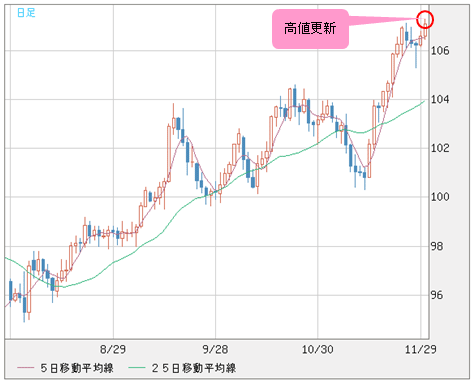

目下のユーロ/円の高値更新が市況を説明する好例となろう。

ユーロ/米ドルの軟調はユーロの上昇を支え、米ドル/円の上昇は円を押し下げるから、ユーロ/円のブル(上昇)トレンドは、自然の成り行きである。

もっとも、ユーロ/円に関して、高値更新の可能性は、単純にクロス円(米ドル以外の通貨と円との通貨ペア)通貨ペアの性質のみではなく、ユーロ/円自体の内部構造に基づいている側面が大きい。

ちなみに、一口にクロス円と言っても、インターバンク市場で直接取引されるユーロ/円と、ほかのクロス円、つまり米ドルを介して単純計算されたクロス円とには、その重要性において雲泥の差がある。

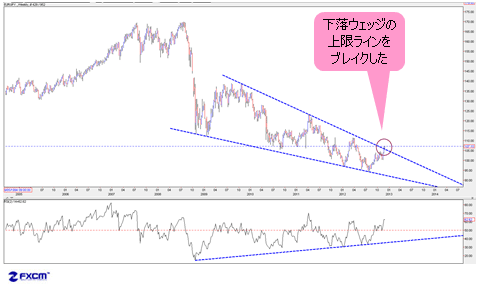

下のチャートは7月27日(金)の本コラムにて提示したもので、3つのテクニカル要素から、ユーロ/円の底打ちを予測していた。 その3つのテクニカル要素とは(1)11/12年サイクルの終焉、(2)下落ウェッジの形成とサポート、(3)RSI強気ダイバージェンスの長期構築である。

【参考記事】

●ドラギ総裁発言でユーロが激しく上昇!平凡な発言内容になぜ激しく反応した?(7月27日、陳満咲杜)

(出所:米国FXCM)

したがって、足元までのユーロ/円の続伸は、7月の底打ちを継承した一貫したトレンドであり、当然の成り行きと言える。

言い換えれば、7月末から足元まで、賢いトレーダーは一貫してロングのみで対応してきたはずだ。

なぜなら、メイントレンドに沿ったポジションが結果的に賢いポジションであることを、賢いトレーダーは知っているからだ。

やや過激な言い方をすれば、個人投資家が取引で成功を収める随一の道は、意図的かつ徹底的に逆張りのトレードを排除することである。

■ユーロ高・円安トレンドを知らせる重要なサインとは?

ところで、足元のユーロ/円だが、中長期スパンにおける方向性を示す重要なサインが点灯しているので、見逃せないと思う。そのサインは以下のチャートのとおりである。

(出所:米国FXCM)

このサインはほかならぬ、2008年安値や2009年高値から引かれた「下落ウェッジ」の上限ライン、つまり抵抗ラインをブレイクしたことである。

何だ、これだけか?とがっかりする読者もいらっしゃると思うが、「これだけ」のサインを馬鹿にできない根拠がある。下のチャートをご覧いただきたい。

(出所:米国FXCM)

上のチャートは米ドル/円の週足となるが、筆者が繰り返し指摘してきたように、米ドル/円は2011年10月31日安値からすでにブル相場に転換しており、これからもブル相場が続く公算が大きい。

こういった結論はいろいろな視点で検証されているが、それらのうち、米ドル/円が2012年2月において急伸し、2008年の高値・安値から引かれた下落ウェッジの上放れ(ブレイク)を果たしていたことも、大きな手掛かりであった。

というのは、下落ウェッジというフォーメーションは、エリオット波動論ではダイアゴナル・トライアングル・フォーメーションと呼ばれ、最終波の典型パターンとして重視されているからだ。

【ダイアゴナル・トライアングル・フォーメーションに関する参考記事】

●宮田直彦氏に聞く(3) 米ドル/円相場は「最終局面の最終局面の最終局面」にある

つまり、同パターンの出現によって相場は往々にして最終段階に入り、またそのブレイクによって、新しいトレンドが形成されていく確率が高いと見られるのだ。

また、米ドル/円の下落ウェッジの上放れが、2011年10月安値をもって16/17年サイクルの終焉後に発生したと同様に、足元ユーロ/円の上放れも、7月安値をもって11/12年サイクルの終焉後に点灯したサインであるから、一層トレンド転換の信頼性が増している。

したがって、短期スパンにおける変動はともかく、長期スパンではユーロ/円のブルトレンドはまだ始まったばかりと思われ、メイントレンドとしての円安は続くだろう。

■肝心の米ドル/円の長期スパンはどうなるのか

前述のように、大きな円安トレンドであり、米ドル/円が先で、ユーロ/円が追随といった構図も鮮明であるから、肝心の米ドル/円は長期スパンではどうなるか。その答えはやはり、前回のコラムにて提示したチャートからヒントを探りたい。

【参考記事】

●米ドル/円の85円程度は通過点。なぜ長期円安時代が始まったと言えるか?(11月26日、陳満咲杜)

2008年11月頃に筆者が作成した、上の米ドル/円の年足チャートをよく観察すれば、おのずと以下の特徴と結論が得られるだろう。

1.1978年安値~1982年高値~1995年安値で形成された米ドル/円のプライマリーサイクルは、16/17年サイクルをもってレフト・トランスレーションを示し、ベア(下落)トレンドの継続を示唆。

2.ゆえに、1995年安値を起点とした新たな16/17年サイクルは、4、5年以内にトップアウトするはずであり、1998年高値を更新できない限り、2010、2011年まで円高トレンドが続く。

3.1971年高値から引かれた大型下落トレンドの抵抗ラインに拒まれるため、2007年高値は124円以上の上昇余地がほとんどなく、また16/17年プライマリーサイクルの指示どおりなら、2010、2011年に出現する安値が少なくとも1995年安値を下回らないと、円高トレンドは止まらない。

4、2011年安値から新たな16/17年サイクルを形成し、最低4、5年の上昇期間を有する。そして、レフト・トランスレーションが続くなら、2027、2028年には、とんでもない円高水準に到達する。

以上の判断と推測はおそらく誰でもできる。しかし、2008年当時このチャートを繰り返しセミナーで使用し、予測を開示していたものの、リーマンショック後にもかかわらず、皆、75円台のターゲットには懐疑的だった。

また、相場をファンダメンタルズの要素で説明せず、このような「安易な推測」をもって説明できるのか、といった疑問も多かった。

しかし、本日となってはおわかりいただけるように、このチャート1枚で行なった「安易な推測」は、もっとも的中している。森羅万像のファンメンタルズを無視できたからこそ、シンプルな結論にまとまった側面が大きい。

■初の「本格的な円安」時代が始まる?

以上の事例から、また以下の事実を得られるだろう。

1.相場の内部構造が不変である以上、いくらファンダメンタルズに左右され、相場が変化しても、結局行くべきところへ行く。

2.日本人は1970年代から一貫して円高トレンドに生きており、円安の局面があっても長く続かなかったし、その反動も円高トレンドにおけるスピード調整に過ぎず、今までただ1回も「本格的な円安」、つまりメイントレンドとしての円安を経験したことはない。

だから、円安時代の幕開けが本当になれば、1970年代に為替相場が形成されて以来、初めての出来事となる。この可能性が大きくなっていることを、また次回にて解説したい。

(PM1:30執筆)

![ヒロセ通商[LION FX]](https://zaifx.ismcdn.jp/mwimgs/c/f/-/img_cf441770d8ee58a063c99fd812f7fc7a76045.gif)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)