■ドルインデックスはスピード調整しやすい構造にあった

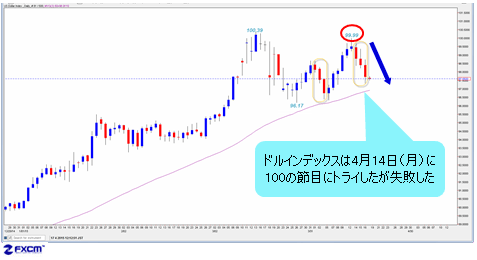

先週(4月6日~)の米ドル高から一転、今週(4月13日~)は米ドル安基調になった。ドルインデックスは4月13日(月)に100の節目にいったんトライして失敗。これが足元の反落につながったようにみえる。

(出所:米国FXCM)

もっとも、先週(4月6日~)、米ドルは一本調子に上昇、4月13日(月)の陽線を加えると日足では「6連陽」を形成し、スピード調整しやすい構造にあったと言える。

それを証左するように、今週(4月13日~)に入ってから米経済指標が総じて市場予想を下回ったことで、早期利上げ観測の一段後退がもたらされ、米ドルの調整幅を拡大させた側面が大きい。ちなみに、昨日(4月16日)のドルインデックスの下落幅は、4月以降最大だった。

■本日のドルインデックスが陽線引けか否かに注目

この意味では、今晩(4月17日)の米インフレ関連指標が一層注目されるだろう。利上げ時期に関する思惑が米ドルの高安を左右しているだけに、インフレ見通しが重要な手掛かりとなる。

テクニカルの視点では、ドルインデックスが4月14日(火)から「3連陰」を形成しているのが4月1日(水)~3日(金)のパターンと似ており、本日(4月17日)、陽線引けするか否かが、来週(4月20日~)、米ドル高トレンドへ復帰できるかどうかを示唆してくれるだろう。

(出所:米国FXCM)

というのは、2014年5月から始まった今回の米ドル強気相場において、本格的な「3連陰」は2015年4月に入ってから初めて形成され、「4連陰」はこれまでなかったからだ。本日(4月17日)、陽線で引けた場合はスピード調整が一服し、ブル(上昇)トレンドへ復帰する公算が高まる。

反面、本日(4月17日)も陰線引けで「4連陰」を形成するなら、調整波の進行はより長いスパンとなり、値幅もより大きくなる恐れがあるから、要注意である。

■反落しても、米ドルの優位性に何ら変わりはない

ところで、軟調な米経済指標や米利上げ時期に関する思惑が米ドルの反落をもたらしたとしても、利上げ周期や経済成長の格差をみると、米ドルの優位性は変わっていないとみる。

米ドル高のスピード調整を、そのまま米ドルロングポジションの調整と見なした場合、反落自体がむしろブルトレンドを健在化させる側面があるから、米ドル高基調の強化につながる。

ポジション調整の視点から外貨サイドの反騰をみると、積み上げすぎたショートポジションの整理という意味合いが大きく、外貨サイドのベア(下落)トレンド自体を修正するには力不足だ。ファンメンタルズ上の思惑が存在する以上、トレンドが転換したという判断は時期尚早であろう。

豪3月雇用統計の好調が豪ドルのショートポジションを踏み上げているが、豪州に利下げ余地がある以上、豪ドルの切り返し余地は限定されるといった見方と同じく、EU(欧州連合)のギリシャ問題、英国の選挙問題や日本の追加緩和の思惑などは、引き続きユーロや英ポンド、円の圧迫要素として効いてくる見通しだ。

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/米ドル 4時間足)

今週(4月13日~)の外貨の反騰は、総じてベアトレンドにおけるスピード調整と見なしたほうが妥当であろう。

■浜田氏の購買力平価論は本当に正しいのか?

円サイドでは、4月13日(月)に浜田内閣官房参与の発言で円の買い戻しが促進された経緯がある。浜田氏は安倍総理のブレーンとされ、同氏による円安牽制ともとらえられる発言が、米ドル/円の上昇トレンドを壊したと言える。

もっとも、緩和論者の最右翼とされる同氏が購買力平価論を持ち出すこと自体、かなり違和感を覚えるほか、話自体も焦点がずれていると思う。PPP(購買力平価)から、米ドル/円相場をもう一度見てみよう。

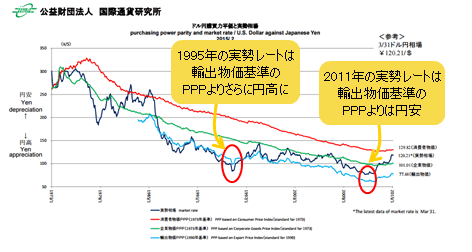

戦後の米ドル/円相場は、一貫して3本のPPP(輸出物価、企業物価及び消費者物価から算出した購買力平価)に制限される形で推移してきたので、2011年の戦後最高の円高でも、PPPの視点では実際1995年よりも円高の度合いは「緩やか」だったとわかる。

(出所:国際通貨研究所)

同じように、仮にこれから円安が進み、消費者物価基準のPPP(レッドライン)が示す130円の大台近辺を打診しても別に割高とは言えないだろう。

なぜなら、1980年代後半の前例がある上、2011年を転換点と見なし、戦後の円高時代が終焉し、円安時代がすでに始まったとみる場合、これから長年、消費者物価基準のPPPに沿って米ドル/円のレートが形成されていく可能性もあるからだ。円高時代に、輸出物価基準のPPP(ブルーライン)に沿ってレートが形成されたように。

(出所:国際通貨研究所)

■ドル/円は今後、130円の大台を必ず実現できるとみるが…

したがって、浜田氏が指摘した「PPPでみると米ドル/円が割高」ということは、必ずしも正しいとは限らない。130円を超えない段階で問題があるとするならば、絶対的な数値よりも、米ドル高・円安のスピードだと思う。

本コラムがたびたび指摘してきたように、2011年の戦後最安値から、調整らしい調整なしに米ドル高・円安は進んできた。このスピード違反こそ大問題である。

【参考記事】

●安定期過ぎた2015年はサプライズに注意! 米ドル/円の上値は125円程度が妥当(2014年12月26日、陳満咲杜)

●ドルと金が正相関になっている理由とは?ドル/円は大いなる保ち合い継続を有力視(2015年2月6日、陳満咲杜)

ゆえに、130円の大台は今後必ず実現できるとみるが、相場の大幅調整なしで、一直線な達成はかなり難しいと思う。この意味では、浜田氏が発した警告は正しいと言える。仮に追加緩和があっても、今回の米ドル高・円安の限界は、やはり、124~125円台に限定されるのではないだろうか。

■目先は118.70円割れを回避できるか否かがポイント

目先、119円の節目割れを果たした米ドル/円は、いわゆる「浜田ミニショック」を消化したのではないだろうか。

こういった発言の性質上、長く相場にインパクトをもたらすのは難しいので、そろそろ限界になってこよう。何しろ、浜田氏の真意がどこにあるかは今イチつかめず、仮に日銀追加緩和を牽制する側面があるとしても、黒田日銀総裁の最近の言動からみると、このような牽制が機能するとは思わない。

黒田さんはIMF(国際通貨基金)の観点に反論し、従来の2%のインフレターゲットを再度強調した。

事実上、2年間という期限は破られたが、2%の目標達成にこだわる姿勢を再度はっきりさせることで、追加緩和観測は消えない。追加緩和自体の有無よりも、目先は思惑の部分が大きいから、この観測が消えない限り、米ドル/円はドルインデックスと同様、直ちにトレンドを反転していくことはなかろう。

短期スパンでは、118.70円割れがあれば、116円台まで調整を深めていくリスクもあるものの、米ドル高の終焉を認定するにはなお性急であろう。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

ちなみに、118.70円割れを回避できれば、近々121~122円台の再打診をなお有力視。市況はいかに。

(PM2:00執筆)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)