■ジェットコースターのような日本株相場、その理由とは?

マーケットのボラティリティが、なお高い水準にあるのは、日本株の動向を見れば一目瞭然だろう。

9月8日(火)に1万7415円の安値をつけ、2015年年初来の上昇幅をほぼすべて吐き出したと思いきや、翌9日(水)には1300円以上の上昇を記録し、そして、昨日(9月10日)は一転470円の下げとなった。まさにジェットコースターに乗った気分だ。

(出所:米国FXCM)

日本株大波乱の背景としては、以下の2点を見逃せない。

1.チャイナリスクをヘッジしようとする人々が、アクセスしにくい中国株の代わりに日本株を標的にしていること。

2.FOMC(米連邦公開市場委員会)待ちで市場の思惑自体が大きく振り回され、思惑外れが激しかったこと。

もちろん、日本株が外部要因に弱く、外国人の売買動向に振り回されやすいことも、今に始まったことではない。

■円安加速の背景にある思惑とは?

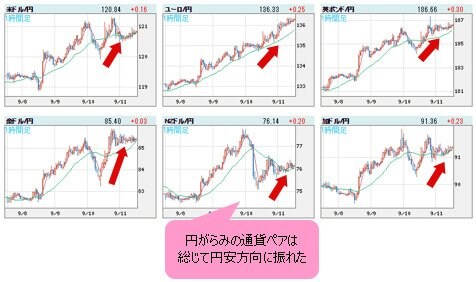

日経平均と連動した形で、米ドル/円や円がらみの通貨ペアも大きく動いた。総じて円安の方向に大きく振れたものの、どちらかというとユーロ/円、英ポンド/円など主要クロス円(米ドル以外の通貨と円との通貨ペア)の方がリードした相場だった。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨vs円 1時間足)

その上、昨日(9月10日)の円安加速は、明らかに別の思惑が働いた結果であった。それは他ならぬ、「日銀による3度目の緩和」という思惑だ。

おそらく後世になってから、「アベノミクスとは何だったのか?」と聞かれたら、「あれは量的緩和でしかなかった」と“勘違い”(正論かもしれない)されるほど、アベノミクスの中身における日銀金融政策のウェイトは大きい。が、肝心の日銀緩和策は、株高・円安をもたらしたものの、主要目標の物価上昇と成長促進において、いまだに結果を伴っていないのが残念だ。

2015年第2四半期GDPがマイナス成長を示し、物価水準も一向に上昇せず、企業物価指数に至っては5年前の水準まで逆戻りした。

黒田日銀総裁は相変わらず、力強いコメントを繰り返しているが、市場参加者はおおむね懐疑的で、アベノミクスが始まって以来、一貫して楽観的だったエコノミストさんも最近は動揺しているほど、マーケットの不信感は実に根強い。

となると、日銀の次の一手が重要になってくる。外部環境が大きく変わった(もちろん悪い方向へ)以上、日銀は従来の目標を達成できる可能性がますます低下し、ここから挽回できなければ、黒田さん主導の異次元緩和は、アベノミクスといっしょに、今後失敗例として語られるだろう。

一方、さらなる追加緩和は、三度目の正直とはいえ、成功する保証がない。量的にも質的にも選択余地が限られるなか、もはや効率的なやり方がなくなっている現状では、どちらかというと、また失敗に終わる公算が高い。

日銀にとって、まさに進むも地獄、退くも地獄の窮地だ。こんな時、某議員さんが勝手に10月末が3度目緩和の好機だと言い出したことは、黒田さんの立場をますます悪くしただろう。

何しろ、まず中銀の独立性が維持されていることを演じなければならないし、サプライズ演出に腐心する黒田さんが仮にそのタイミングを狙っていたとしても、マーケットの予想どおりになってしまうから、効果がますます低下しかねない。

■日銀来週緩和説まで浮上! 市場は大荒れとなるかも…

支持率が低下している安倍政権にしても、後世に英名を残したい黒田さんにしても、3度目の量的緩和を必要としており、最後の「博打」を打たざるを得ない情勢だから、その可能性は高いとみる。

ここで急浮上しているのが、何と来週(9月13日~)にでも追加緩和に踏み切るという見方だ。真相はともかく、黒田さんならあり得ないとも言いきれない、と多くの市場関係者はそう思うだろう。

したがって、昨日(9月10日)、円がさらに大きく売られたことは、こういった市場の思惑と緊密にリンクしている。

米FOMCを控え、日銀も行動してくれば、マーケットは大荒れとなるだろう。目先の円売りの正体は、株式市場の回復に伴うリスクオフ一服による反動、といった側面も大きいが、日米金融政策、取りわけ日銀政策に関する思惑の方も影響が大きいとみる。

しかし、思惑というものは極端に言えば、基本的に外れるために存在するものだ。

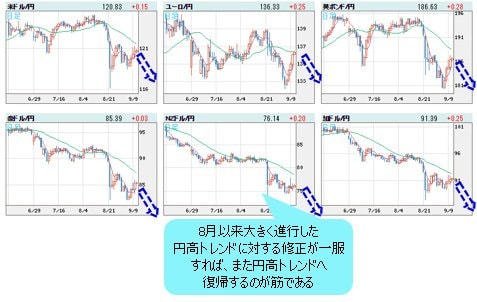

筆者の考え方としては、今月(9月)の米利上げ自体が確実なものではなく、日銀の早期緩和も確率が低く、結果的に目先の円安傾向は、基本的に8月以来大きく進行した円高トレンドに対する反動にすぎず、過大評価すべきではなかろう。こういった修正が一服してくれば、また、円高トレンドへ復帰するのが筋である。

■「リスクオフだからユーロ高」という解釈に落とし穴

もっとも、目先の相場環境は、過激なリスクオフの一服があったとしても、リスクオンに戻ったとまでは言いにくい。

また、リスクオフの一服があったというのも、リスクオフによって買い戻されたと言われるユーロ/米ドルの底堅さから考えると、何となく違和感を覚える。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

周知のように、ユーロ/米ドルはドルインデックスに占めるシェアが半分以上であり、米ドル全体の対極として考えればよい。

米利上げ思惑があっても、ユーロ/米ドルが想定以上に底堅く推移するなら、リスクオフの環境がまだ続くか、もしくは「ユーロ高になるのは、リスクオフによってユーロキャリートレードが巻き戻されているのだ」といった解釈自体(筆者もそう思っていたが)に落とし穴があると言える。

【参考記事】

●「リスクオフでユーロが買われている背景にあるものとは?」(「2015年は中国で『李万姉妹』事件発生!? 経済危機警戒、リスク資産から手を引け!」より)

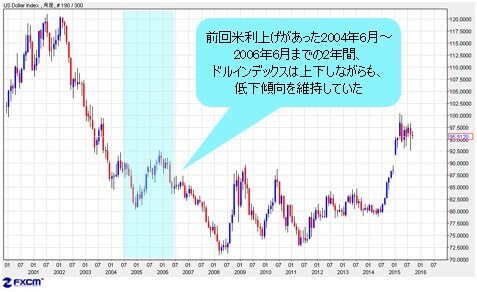

もっとも大きな落とし穴は、米利上げ=米ドル高といった発想にあるだろう。何しろ、前回の米利上げ周期はかなり前のことだったから、市場参加者の記憶も薄れているところではないか。調べてみると、この前の米利上げ周期は2004年6月~2006年6月までの2年間で、米金利が1%~5.25%へ上昇したものの、ドルインデックスは上下しながらも、低下傾向を維持していた。

(出所:米国FXCM)

その検証はまた次回に。

■今は偏ったポジションを取らない方が無難

最後に、大きな波乱や大きな思惑が一巡し、マーケットは冷静さを取り戻している公算が高い現在は、この間のような激しい値幅を期待しない方が良いだろう。

FOMC待ちで大きな方向感を定めにくいからこそ、偏ったポジションを取らない方が無難だ。もちろん、円のポジションに関しても同様で、日銀に関する思惑のみでポジションを取ってはいけないことも記しておきたい。市況はいかに。

(AM10:30執筆)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)