(「ソシエテ ジェネラル・会田卓司氏に聞く(1) 黒田総裁は10月に追加緩和をしたかった!?」からつづく)

■日銀追加緩和の有無は、失業率の見通し次第

では、今後、日銀が追加金融緩和を実施する可能性はなくなったのだろうか…。

「もちろん、グローバルに景気・マーケットが混乱すれば、追加緩和の可能性が出てきますが、それは雇用情勢次第でしょう」と会田さんは言う。

日銀による追加緩和の可能性は、雇用情勢次第。2015年10月と12月に金融政策決定会合で日銀が追加緩和を見送った理由を会田さんは、どう分析するのか?

会田さんによれば、10月30日(金)や12月18日(金)に追加金融緩和を見送った際のロジックは、

「現在、雇用環境の改善が続いていて、賃金も上昇し始めている。このままいけば、まもなく正社員の給料もハッキリと上がり始め、それが物価上昇に波及して、物価上昇率2%に向かい始める。今はそのようなプロセスをたどっているところだ」

というものだ。もっと端的に言うと、

失業率低下 → 賃金上昇 → 物価上昇

というメカニズムが働いているところだという。

■米国の雇用統計だけでなく、日本の失業率にも注目!

「雇用情勢を判断する上で特に大事なのは失業率です。失業率を見ていく上では、自然失業率と思われる3.5%が重要な水準です。

『自然失業率』は、転職に伴う一時的な失業など仕方ない失業を除いて、その経済にとって実質的に完全雇用状態と言える水準です。失業率がこの3.5%を下回ると、人材市場の需給がタイトになり、賃金が上昇し始めると思われます」(会田さん)

(詳しくはこちら → 経済指標/金利:その他地域主要経済指標の推移)

「少し詳しく言うと、失業率が3.5%を下回ると、まずはパートタイマーの時給が上がりはじめ、3.0%を下回ると正社員の給料が上がり始めると言われています。

2015年11月現在、失業率は3.3%と3.5%を下回ってきていますが、実際にパートタイマーの時給は上がり始めています。あとは、失業率が3.0%を下回ってくると正社員の給料が上がり始め、物価上昇率は2%に向かっていくと考えられます。

そうした意味で、今は金融緩和が順調に効果を示し始めていて、もう少しで物価上昇率2%が見えてくる、というところまできていると思われます」(会田さん)。

米国の雇用統計は多くの投資家に注目されているが、実は、日本の金融政策の先行きを考える上では、日本の失業率がすごく大事になるのだという。

■「日銀短観・中小企業融資態度DI」は先行指標として注目

しかし、「失業率については、1つ問題がある」(会田さん)という。

それは、「失業率は遅行指標で、実態を反映して動きだすのが遅いこと」。

投資家としても、エコノミストとしても、金融政策を決める日銀としても、遅行指数である失業率を確認していては判断が遅れてしまう。

「そこで私が注目しているのが、『日銀短観・中小企業貸出態度DI』という指標です」(会田さん)

日銀短観・中小企業貸出態度DIは、日銀が3カ月ごとに行う日銀短観の調査の中で、中小企業に対して「銀行の貸出態度は緩いと感じますか、厳しいと感じますか」というアンケート調査を行って指数化したものだ。

このDIがプラスになると、中小企業は金融機関から借り入れがしやすい状況と言える。

銀行は経済環境が変わると、まず中小企業への融資姿勢を変えるので、金融緩和の効果は、この指標にビビッドに表れてくる。

この指標がプラスになるということは、通常は銀行から融資が受けづらい中小企業まで融資が受けやすくなり、実際に中小企業が融資を受けて事業を拡げる動きが強まって、雇用が回復してくる傾向がある。

■中小企業貸出態度DIは改善トレンドを継続中!

「日銀短観・中小企業貸出態度DIは、現在、改善トレンドを続けていて、前回の景気回復時のピークも超えてきています。

この先行指標がこれだけ上がっていると、失業率も3.5%で留まらず、3.0%を目指す展開になる可能性が高いと考えられます。そうなれば、労働需給が引き締まるので賃金上昇が起こり、2%の物価上昇が達成できる可能性が高まります。

しかし、逆も真なりで、円高になることによって企業のセンチメントが衰えると、雇用に対する需要も衰えてしまう可能性がある。そうした動きが出るならば、真っ先にこの日銀短観・中小企業貸出態度DIの曲線が下に折れ曲がるような形で表れてくると思われます。

そうなると、日銀は追加金融緩和を行う可能性が高まってきます」(会田さん)

(出所:2016年1月 ソシエテ ジェネラル証券会社 東京支店「新しい日本経済の見方~デフレ完全脱却と財政安定化へ今回は何が違うのか?~」)

■追加緩和の有無をはかるのに重要な4月の日銀短観

日銀短観については、中小企業貸出態度指数に加えて、

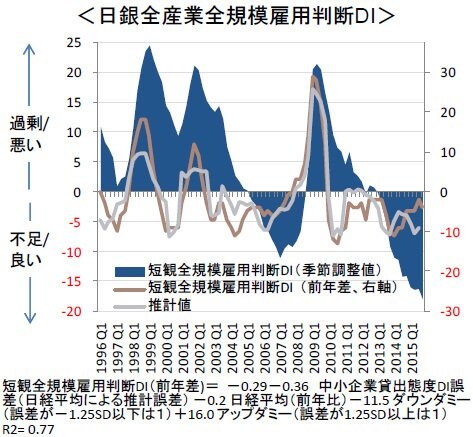

「もう1つ、直接的に雇用情勢を見る指標として、『日銀短観・雇用人員判断DI』という指標があります。これは雇用が不足しているのか、過剰なのかを示す指標ですが、これを見ても雇用の不足感がどんどん強まっている状況です」(会田さん)という。

(出所:2016年1月 ソシエテ ジェネラル証券会社 東京支店「新しい日本経済の見方~デフレ完全脱却と財政安定化へ今回は何が違うのか?~」)

「日銀短観のこれら2つのDIを見て、雇用環境が持続的に改善していると判断される限り、日銀は緩和をしないだろうと考えられます。

このように、日銀の金融政策を占う上では、日銀短観がとても重要な役目を果たしますが、次の日銀短観は2016年4月の頭ということになります。

1-3月にマーケットに混乱が続いた場合、4月頭発表の日銀短観でその影響が出ているかどうかを見極め、悪い兆候が出ていれば日銀は追加金融緩和に動く可能性が出てきます。

それまでは、おそらくサプライズ的な追加金融緩和はないのではないかと思われます」(会田さん)。

日銀追加緩和があるとしたら、次回2016年4月の日銀短観を見極めてから。それまで、サプライズはなさそう?

■2015年10月と状況が変わらないなら、追加緩和はしづらい

しかし、2016年1月や2月にも追加緩和があるのでは? という観測も根強いようだが…

「3月までの追加緩和ということになりますと、2015年10月30日(金)の追加緩和なしの決定がどうしても足かせになります。10月30日(金)に比べて、どのくらい状況が悪化したのか、ということが示されないと、なかなか追加金融緩和はできません。

10月30日(金)は、GDP成長率と物価上昇率の見通しを大幅に引き下げましたし、2015年10月当時の日経平均は1万7000円台、米ドル/円相場は118円台まで落ち込むこともある状況でした。

こうした状況とあまり変わりがないのであれば(※)、追加金融緩和はしづらいということになります」(会田さん)

(※編集部注:本取材は2016年1月8日(金)に行っている)

「1月8日(金)には、2015年12月の補完措置決定の際の政策委員の主な意見が発表されましたが、政策委員たちのスタンスは総じて、『物価が上昇していく基調に変化がない』というものであり、10月30日(金)とほとんど変わっていません。

もう1つ重要なポイントは、2015年12月の決定会合で、日銀は輸出の判断を上方修正しているということです。

ということは、政策委員は景気モメンタムは循環的に底打ちして上がってきたんじゃないか、という判断をしているということになります。

そういう状況では、やはり追加金融緩和に踏み切るのは難しいだろうと思います」(会田さん)

(「ソシエテ ジェネラル・会田卓司氏に聞く(3)「1ドル=130円」を目指すと算出した計算式」へつづく)

(取材・文/小泉秀希 撮影/和田佳久)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)