■米ドル/円の反落目立つ、ユーロ/円は3年以上ぶりの安値

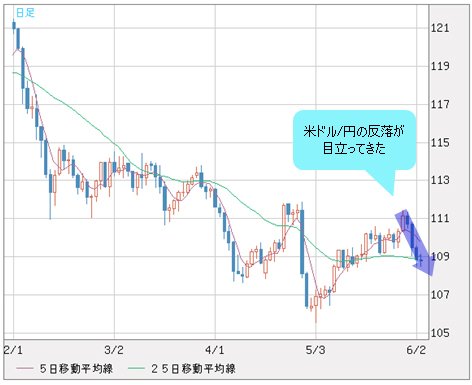

ドルインデックスが中段保ち合いの様相を呈している中、米ドル/円の反落が目立ってきた。

(出所:CQG)

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

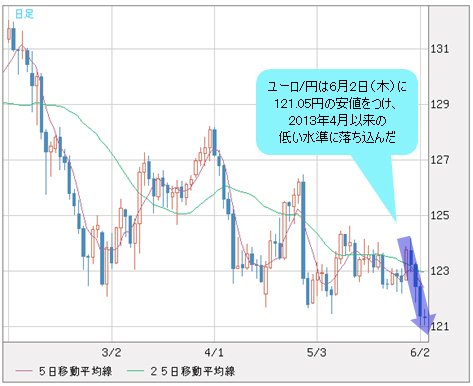

米ドル/円は今週月曜(5月30日)の高値111.45円から一貫して下落、安倍総理の消費増税先送り表明と共に円高が早送りされた模様で、クロス円(米ドル以外の通貨と円との通貨ペア)も「総崩れ」となり、ユーロ/円に至っては昨日(6月2日)、121.05円の安値を記録、2013年4月以来の低い水準まで落ち込んだ。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

円高トレンドの継続自体は筆者の予想どおりで、別に驚きでもなんでもない。それと同じく、安倍首相の消費増税先送りも当然の結果で、むしろ、このタイミングで増税を推進していく方がおかしい。

なぜなら、増税はそれ自体がアベノミクス成功の証しとなるはずだからだ。アベノミクスは明らかに失敗しているのに、増税できるはずがない。

このあたりをサプライズとか、驚きとか言う見方自体、おかしいと言わざるを得ない。景気そのものを少し検証すれば誰でもわかるように、アベノミクス云々は幻想にすぎず、まったく効果を上げられなかったからだ。

■2017年の日本はG7で唯一マイナス成長を予想されている

IMF(国際通貨基金)の推計によると、2016年の日本の実質経済成長率は0.5%程度で、危機に苦しんでいるEU(欧州連合)圏の3分の1にすぎない。

さらに、来年(2017年)の予想では、日本はマイナス0.1%となっている。G7の中で唯一マイナスの予想をされたほど、日本景気の見通しは厳しい。マイナス金利を導入したにもかかわらず、この程度の成績しか残していない安倍政権は、少なくとも経済面において不合格であることは言うまでもない。

もっとも、アベノミクスの本質は金融政策であり、また、それが事実上の財政ファイナンスと化しただけで、最も肝心の成長政策は何ら実らなかった。

金融政策にしても、財政政策にしても、時間稼ぎが目的で、時間稼ぎの目的は成長を喚起、軌道に乗せることだが、いつの間にか金融政策のみが目的となり、また、その一時的な効果に戸惑わされたのも事実だ。

一時の円安・株高は官製相場の結果にすぎなかったが、安倍政権はそれを自らの功績と自画自賛。昨年(2015年)夏以降、同効果が大きく剥落してくると、今度はリーマンショック前夜などと言い出して、自らの責任をごまかしているのも見苦しい。

消費増税見送り自体がやむえないとしても、頑として失敗を認めず、アベノミクスが成功していると言い張りながらの公約違反は当然、国際的には評価されず、国内でも冷たい視線で見られ、信頼が失われつつあると言わざるを得ない。

■増税見送りで日銀政策終了が疑われた

日銀と同様に、今回は政府も「有言不実行」になったから、市場の評価もまさに厳しいものに。

円高の再開は理屈上、いろいろと解釈されるが、最もわかりやすい話では、消費増税が見送りとなるなら、日銀金融政策もそろそろ終止符が打たれるのでは…といった疑心暗鬼がマーケットに共有されたのではないだろうか。

言い換えれば、増税見送りがアベノミクス失敗の証拠であれば、アベノミクスの核心、または唯一の実体部分である金融政策も出口が模索されるのでは…と市場が疑い始めたということだ。

日銀内部でも金融政策の限界を危惧する声が大きくなっている。日銀の佐藤審議委員が6月2日(木)、「2年で2%実現のコミットメントは再考を要する時期に来ている」、「マイナス金利政策は緩和効果をもたらすどころか、むしろ引き締め的」とインタビューに答え、黒田日銀総裁路線に明白な反対姿勢を表明した。

張本人の黒田さんさえ、もっとも増税推進派であり、また、かねてから量的緩和と財政規律の整合性を主張してきただけに、増税が見送りとなった今は「やる気」が失われたのでは…と推測されるほどだ。

要するに何のために量的緩和やマイナス金利を推進してきたか、という目的が失われている状況では、いわゆる規定路線でも走れなくなるリスクが大きいと言わざるを得ない。

こういった状況を見透かしていたように、円高トレンドが再開し、米ドル/円の5月いっぱいの上昇幅が帳消しになってもおかしくないだろう。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

■今後の市況を測るうえで重要な視点2つ

そもそも111円台までの切り返しは、米追加利上げ観測を織り込んでいた結果だった。これはもう、スピード調整として、最大の限度に達したとみる。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

ゆえに、ここからの市況を測る場合は、以下の2つの視点が重要になってこよう。

1つは、米ドル/円は一気に105円台を打診したから、そもそもスピード調整のニーズがあった。だから、5月いっぱいの切り返しは円高トレンドをより健全化したと言える。

もう1つは、スピード調整と言うなら、これから米ドル/円が4月28日(木)の高値111.88円を超えられないまま。安値更新しなければならないということだ。そうでないと、円高トレンドが継続されるとは言えず、また、内部構造に変化が生じるということになる。ちなみに、4月28日(木)とは、前回日銀が政策を見送った日であるから、同日の高値はより一層、分水嶺の役割を果たすと思われる。

■サプライズがあるとすれば、「7月利上げ不可能」という思惑

米ドル全体に関しては、前回のコラムにて指摘していたように、米追加利上げの可能性やその効果を過大評価すべきではない。

【参考記事】

●米ドル全面高を過信するのはなぜ危険? 米利上げ観測自体が急になくなるかも!?(2016年5月27日、陳満咲杜)

今晩(6月3日)の米雇用統計次第では、また思惑に主導された形で反発してくる可能性が大きいが、基本的には6月利上げの可能性はなお小さく、早くても7月利上げといった市場センチメントが目下のレートにはだいぶ織り込まれたとみる。

したがって、これからサプライズがあるなら、「7月利上げ可能」よりも「7月利上げ不可能」の方だろう。このような思惑が出やすいとなると、やはり、米ドル全面高の余地は限られるかと思う。

実際、目先ドルインデックスは100日移動平均線(100日線、≒95.95)に抑えられ、その上には200日移動平均線(200日線、≒96.92)が控えており、ブル(上昇)トレンドへ復帰するにはハードルが高いとみる。

(出所:CQG)

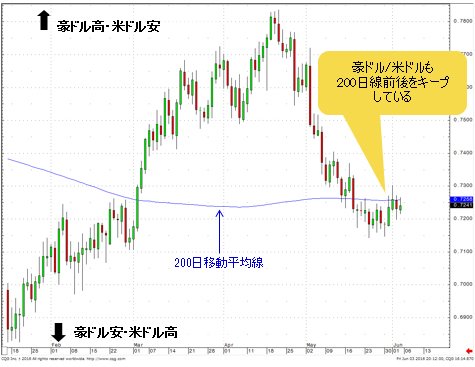

この意味では、主要外貨の方が、そう弱くならないかもしれない。量的緩和余地ありとされるユーロは200日線を維持、利下げ余地ありとされる豪ドルも200日線前後をキープ、米ドル高一辺倒の市況にほど遠い。

(出所:CQG)

(出所:CQG)

EU離脱問題で不安定な英ポンドでも100日線前後は維持しており、米ドル全体が強くない様子がうかがえる。

(出所:CQG)

要するに、利上げ、利上げともてはやされるほど米ドルが強くないから、このあたりのリスクが逆に要注意なわけだ。

■米ドル高になりきれない背景にはチャイナリスクへの不安

米ドル高になりきれない根本の背景にはやはり、追加利上げに確信を持てないということがあるだろう。これが大きい。

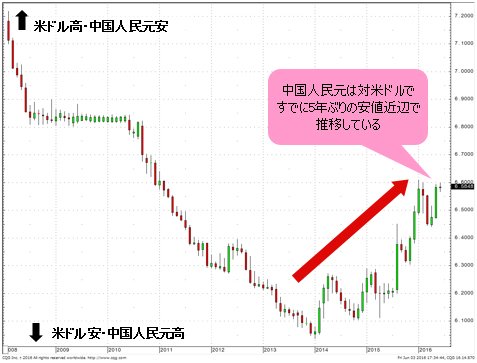

何しろ、昨年(2015年)夏から鮮明になってきたチャイナリスクがなお消えていないばかりか、いつ再燃してもおかしくない状況を見すごせないからだ。昨年(2015年)と同様、その発端として中国人民元の動向は気になるところであり、足元での中国人民元安の再開が最も市場関係者の神経をとがらせていることだ。

イエレンFRB(米連邦準備制度理事会)議長が「今後数カ月以内に利上げ可能」と表明して以来、中国当局は連日、中国人民元相場の中間レートを低く設定し、中国人民元安を誘導してきた。

中国人民元は対米ドルで、すでに5年ぶりの安値近辺で推移しているから、昨年(2015年)8月のように、いつ一気に下落してきてもおかしくない情勢だ。

(出所:CQG)

■中国発、大暴落のパニック相場がまた来るのか?

米利上げがあれば、資本流出が一層強まるから、中国当局はできるだけ先手を打ちたいが、中国人民元安誘導策は思わぬ相場の大暴落を引き起こすリスクが大きい。

中国経済減速につれ、中国人民元資産を処分し、海外脱出を図る国内資本が多い。このような海外逃避の道は完全には塞げないから、中国人民元安誘導策自体が正しいとしても、これはコントロール不能の資本流出局面を招く可能性もあり、パニック相場の再来が危惧される。

昨年(2015年)夏の人民元ショックは中国国内株市場の暴落を引き起こしたのみでなく、世界金融市場に混乱をもたらした。この夏もチャイナショックで、再び波乱万丈の展開になるのだろうか。

このあたりの疑心暗鬼が消えないうちは、米早期利上げ観測は簡単に高まらず、むしろ、いったんお預けになる公算が大きいかと思う。だから、米ドル全面高のシナリオとは距離を置き、また、円高トレンドの加速を覚悟しておきたい。

日本の夏は「緊張」(金鳥)の夏だから、「冷やし中華」からスタートか。市況はいかに。

![ヒロセ通商[LION FX]](https://zaifx.ismcdn.jp/mwimgs/c/f/-/img_cf441770d8ee58a063c99fd812f7fc7a76045.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)