欧州系の有力銀行を渡り歩く

「以前はHSBC(香港上海銀行)でチーフトレーダーとして為替のディーリングを手がけていました」

そう振りかえるのは、ザイFX!の人気連載「ヘッジファンドの思惑」の著者・西原宏一さんの盟友である竹内典弘さんさん。西原さんのメルマガ「FXトレード戦略指令!」に7月から参加した元外資系金融機関の為替ディーラーだ。

【参考コンテンツ】

●ザイFX!×西原宏一 FXトレード戦略指令!

「大学を卒業し、最初は日本の某大手証券会社に入ったんです。ところが以前から株でも為替でも、なんでもいいからトレーディングをやりたかった。

その後、転職して入行したのがインドスエズ銀行(現クレディ・アグリコル)。担当したのは『ドイツマルク/円』です」

当時はまだユーロ発足前。ドイツマルクやフランスフラン、イタリアリラといった通貨が取引されていた時代だ。

「欧州通貨がユーロへと切り替わる時期にも担当していました。ユーロが誕生して最初に開く大きな市場が東京。ユーロをもっとも早くトレードしたディーラーのひとりです。その後、友人に声をかけられて移ったのがHSBC。欧州系の銀行でずっと働いてきたので、今もヨーロッパには多くの友人がいます」

西原宏一さんとの出会いもこの頃。プロトレーダー同士の交流会で知り合ったそうだ。それからのつきあいは、20年近くになるという。

阿鼻叫喚の損切りがチャンスとなる

竹内さんの印象に残っているイベントがアジア通貨危機だ。

「当時、著名ヘッジファンド『タイガーマネジメント』を率いたジュリアン・ロバートソンは積極的な円ショートを仕掛けていました。

そのころ、米国債は10年ものでも金利が5%近くあったため、金利差を狙った円キャリートレードが活発だったんです。ところがアジア通貨危機で円高が進んだ。そのため、タイガーマネジメントは損切りを余儀なくされました」

【参考記事】

●YEN蔵さんに聞く為替ディーラーの世界(3) ドル/円が3時間で10円下がった暴落相場

その損切りの注文を受けたひとりが竹内さんだった。

「米ドル/円のロングの損切りが大量にきました。明らかにタイガーマネジメントだろうと思われる玉です。

先日のBrexit(英国のEU離脱)でもみなさん、経験されたかもしれませんが、相場で一番儲かるのは大きなポジションが解消されるとき。利益確定はジリジリ進みますが、損切りはレートも見ずに切っていくから勢いが強い。阿鼻叫喚のごとく損切りが進むとき、もっとも儲けやすいんです」

6人のディーラーを「チーフ」として取りまとめる

外資系銀行を腕一本で渡り歩いてきた竹内さん、HSBCで任されたのはチーム全体を束ねる「チーフ」だった。

「5、6人ほどのチームでした。デスク全体で100本、つまり最大で100億円分のポジションを持っていました。その全体をまとめる立場です。

HSBCでは11年間、働きました。成績? クビにならず長くやれたということは、そこそこの成績だったんだと推察してください(笑)」

竹内さんの経歴で目を引くのは、自社の為替プラットフォーム立ち上げに参画していたこと。為替ディーラー経験者は多くいても、プラットフォームの設立を経験した人は少ないはず。

「ちょうど電子ブローキングが浸透し始めていたため、HSBCでも独自のプラットフォームを作ろうという動きがありました。

銀行やヘッジファンド、生命保険会社、為替取引が必要な事業会社などが参加する為替市場の設立です。ですから、為替のディーリングのことはもちろん、為替取引のシステム面もわかっているつもりです」

為替の方向性を決める「3要素」

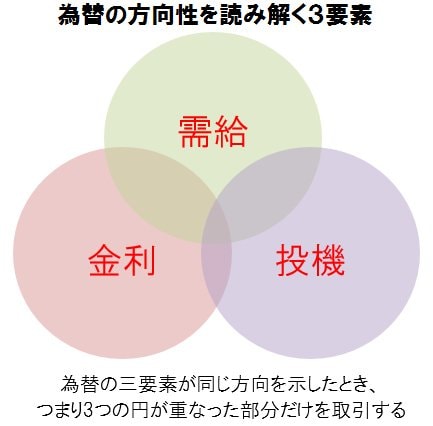

そんな竹内さんの為替分析は「3要素+テクニカル」だ。

「メルマガ「FXトレード戦略指令!」ではたびたび書いていますが、為替を動かす3要素は金利、需給、投機です。この3つの円が重なった部分だけをトレードすることで、勝率を高めることができるでしょう」

米ドル/円を金利、需給、投機の3要素で分析すると…

では、どんなとき、3要素の円は重なるのか。竹内さんは米ドル/円を例に説明してくれた。

「日本国債の10年債金利はマイナス0.25%前後(7月下旬時点)。これ以上の金利低下はゆうちょ銀行などの経営に深刻な影響を与えます。もはや下限に近いと言えるでしょう。

一方で米金利はといえば、2016年年内の利上げが怪しくなっている。つまり、足もとでは日米の金利差が拡大する可能性は低い。そして、日米金利差の縮小は米ドル/円の売り要因となります」

(出所:CQG)

(出所:CQG)

以上が3要素のひとつめ、金利の分析。次に需給だ。

「アベノミクス円安を推進させたGPIF(年金積立金管理運用独立行政法人)や3共済の外貨買いはほぼ終了しています。

もはや玉切れな上、日本の貿易収支は黒字となっていますから、輸出の売りが輸入の買いよりも多い。

さらに7月、8月は対外資産の利子や配当金の受け取りによる円買い需要が発生しやすい。需給面からは、米ドル/円は買いよりも売りが大きそうだとわかります」

金利、需給ともに米ドル/円は売り。では3つめの投機はどうか。

「これには独自の計算も必要ですが、私の独自のモデルだと6月末時点で世界で最大13兆円から15兆円程度の円買いポジションがあると思われます。

投機筋は金利にかなり敏感に反応しますから、金利面から米ドル/円が売りならば、円買いポジションの大きな巻き戻しは想定しにくい。むしろ、さらに売り乗せてくるのでは…と考えられます」

盛夏のころには再びの90円台も

竹内さんの3要素、すべてが米ドル/円の下方向を示しているということになる。

「8月にはお盆前の輸出の駆け込み売り、中旬以降は米国債の償還と利払いによるレパトリエーション(海外へ投資されていた資金の本国への還流)の円買いも始まります。

そのため盛夏には再び、1ドル90円台を試す場面があるのでは…と見ています」

(編集部注:この取材は7月20日(水)に行なっています。米ドル/円は7月20日(水)に107.50円水準まで上昇した後は反落すると、8月2日(火)には一時、100.60円台まで売り込まれました)

(出所:CQG)

この3要素、自分で考えてみることが大切なのだと竹内さん。

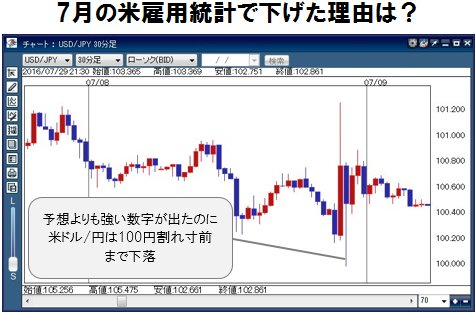

「7月に発表された6月米雇用統計のNFP(非農業部門雇用者数)は予想18万人増に対して28.7万人の増加といい数字でしたが、米ドル/円は100円ちょうどまで売られました。

3要素がいずれも下を示していたためでしょう。ただ、こうしたときに自分で、『いい数字なのに下がった理由は?』と考えることで、FXに必要な思考回路ができてきます」

(出所:ヒロセ通商)

3要素を自分で考えるための訓練方法

そうは言っても、初心者が3要素を自分で考えるのは難しい。竹内さんはメルマガ「FXトレード戦略指令!」で3要素に触れてくれるから、「自分で考えてメルマガで答え合わせする」くらいでもいい。

【参考コンテンツ】

●ザイFX!×西原宏一 FXトレード戦略指令!

「私は相場観という言葉が好きではないんです。相場観の『観』はフィーリング。相場の方向性はフィーリングではなく、わかっている事実をロジカルに積み上げながら考えます。

私と同じ思考回路を形成してくれれば、相場がどちらに向かうか、おのずと見えてくるはずです。

竹内さんが利用する3つのテクニカル分析

「ただし、実際のトレードでは3要素だけでは不十分。補助的に使うのがテクニカル分析です」

3要素からロジカルに方向性を導いてもトレードのタイミングはまた別の話。エントリーやエグジットのタイミングを教えてくれるのはテクニカル分析だ。

現役時代から、さまざまなテクニカル指標のパラメータをオリジナル設定して成果を上げてきたという竹内さん

「私が使っているのはMACD、一目均衡表、それにラリー・ウィリアムスの『%R』の3つなのですが、今回はMACDを紹介したいと思います。

テクニカル分析で大切なのはパラメータの設定。初期設定のまま、つまり、みなさんがよく使っているパラメータを使う人もいますが、私はあえて初期設定では使いません。

通貨ペアや時期によって対応しやすいパラメータがあるからです。ヘッジファンドにしても利用するパラメータは日々調整しているはずです」

そう言って竹内さんが見せてくれたMACDのチャートはかなり独特。超長期の設定だった。

独自のパラメータを使ったMACDトレード法

「普通だとMACDは『12、26、9』といった設定がデフォルトでしょう。この設定で『2本のラインがゼロを上抜けたら買い、下抜けたら売り』として使っている人も多いと思いますが、それだと売買シグナルが頻繁に出すぎてしまう。

そのため、私は『34、144、9』の設定で利用しています」

初期設定と竹内さんの設定のMACDを比べてみると、その差は歴然。初期設定では頻繁にゼロラインを交差するのに対して、竹内さんの設定では頻度はかなり少なくなる。

(出所:ヒロセ通商)

「私の設定だとエントリーは多少遅れるかもしれませんが、その分、精度は高まります。

この設定を英ポンド/円の30分足に適用すると、今年(2016年)の相場でおおむね正確にトレードできていたはずです」

その様子を示したのが以下の図。もみ合いの場面ではダマシもあるが、大きな流れを逃さず取れている様子がわかる。

(出所:ヒロセ通商)

しかし、これだと買いと売りをひたすら繰り返していくから効率が悪いようにも思える。決済のタイミングはどう考えればいいだろうか。

決済の目安に使える「ダイバージェンス」

「先ほどの3要素に変化があったときでもいいですし、テクニカル分析を使うなら、『ダイバージェンス』も参考になるでしょう」

ダイバージェンスは「逆行現象」とも言われることがあるテクニカル分析の手法のひとつ。

2つの地点を比べて、ローソク足が前回高値を更新していたとする。このとき、通常ならばMACDも前回高値よりも上の位置にくる。

ところが、2地点を比べると、ローソク足は前回高値を更新しているのに、MACDは下がっていることがある。これがダイバージェンスで、価格が反転するシグナルとされる。価格とテクニカル指標(この場合はMACD)が逆に行くから、日本語だと「逆行現象」と呼ばれるわけだ。

「買いポジションを持っているのに下落を示唆するダイバージェンスが出たら手仕舞い、といったルールでもいいでしょう」

(出所:ヒロセ通商)

大切なのは資金管理のルール

「まとめると、3要素を考えて、方向性がはっきりしている通貨ペアを取引すること。それにテクニカル分析でエントリーのタイミングを計ること。さらには資金管理ですね。

目安としては『資金が100なら証拠金として使うのは最大30』までです」

資金100万円だとしたら、使っていいのは30万円まで。米ドル/円1万通貨の証拠金が5万円なら6万通貨ということになる。

「それも一度にまとめて買うのではなく『10%・10%・10%』と小分けにしていくこと。もちろん損切りは必須です。

同時に他の通貨ペアを取引することがあったとしても、2通貨ペアまで。つまり、最大60%が限度です」

西原さんもよくメルマガで言及する「打診買い・打診売り」。最初は資金の10%を目安に打診で入ってみて、途中でポジションを積み増せる余力を残しておこう。

このようにHSBCなど有力外資系金融機関で西原宏一さんと同様にチーフトレーダーとして長年にわたり活躍してきた数少ない元プロの竹内典弘さん。

初心者から上級者までを対象に、実践的でタイムリーな配信で話題のメルマガ「FXトレード戦略指令!」に竹内さんは今年7月14日(木)から参加。平日は毎日朝7時前後に前日の相場解説とその日以降の重要な指標や市場解説のレポートを配信するほか、相場が動いたときなど、随時メルマガを配信している。

竹内典弘さんの参加でますますパワーアップした西原メルマガ「FXトレード戦略指令!」。「勝てない……」と悩んでいる人はまずは10日間のお試し購読から始めてみてはいかがだろうか。

【参考コンテンツ】

●ザイFX!×西原宏一 FXトレード戦略指令!

(※編集部注:「ザイFX!×西原宏一 FXトレード戦略指令!」はシグナル配信のメルマガではありませんので、西原さんのトレード戦略を参考にご自身の責任で売買を行ってください)

(取材・文/ミドルマン・高城泰 撮影/山本祐之)

| 【2026年3月】ザイFX!読者がおすすめするFX会社トップ3を公開! | |||

| 【総合1位】 GMOクリック証券「FXネオ」 | |||

| GMOクリック証券「FXネオ」の主なスペック | |||

| 米ドル/円 スプレッド | ユーロ/米ドル スプレッド | 最低取引単位 | 通貨ペア数 |

| 0.2銭原則固定 (9-27時・例外あり) |

0.3pips原則固定 (9-27時・例外あり) |

1000通貨 | 24ペア |

|

【GMOクリック証券「FXネオ」のおすすめポイント】 機能性の高い取引ツールが、多くのトレーダーから支持されています。特に、スマホアプリの操作性が非常に優れており、スプレッドやスワップポイントなどのスペック面も申し分ないため、あらゆるスタイルのトレーダーにおすすめの口座です。取引環境の良さをFX口座選びで優先するなら、選択肢から外せないFX口座と言えます。 |

|||

|

【GMOクリック証券「FXネオ」の関連記事】 ■GMOクリック証券「FXネオ」のメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較、キャンペーン情報や口座開設までの時間、必要書類も紹介! |

|||

|

▼GMOクリック証券「FXネオ」▼ |

|||

| 【総合2位】 SBI FXトレード | |||

| SBI FXトレードの主なスペック | |||

| 米ドル/円 スプレッド | ユーロ/米ドル スプレッド | 最低取引単位 | 通貨ペア数 |

| 0.18銭 | 0.3pips | 1通貨 | 34ペア |

|

【SBI FXトレードのおすすめポイント】 すべての通貨ペアを「1通貨」単位、一般的なFX口座の1/1000の規模から取引できるのが最大の特徴! これからFXを始める人、少額取引ができるFX口座を探している方は、絶対にチェックしておきたいFX会社です。スプレッドの狭さにも定評があり、1回の取引で1000万通貨まで注文が出せるので、取引量が増えて稼げるようになってからも長く使い続けられます。 |

|||

|

【SBI FXトレードの関連記事】 ■SBI FXトレードのメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較、キャンペーン情報や口座開設までの時間、必要書類も紹介! |

|||

|

▼SBI FXトレード▼ |

|||

| 【総合3位】 外為どっとコム「外貨ネクストネオ」 | |||

| 外為どっとコム「外貨ネクストネオ」の主なスペック | |||

| 米ドル/円 スプレッド | ユーロ/米ドル スプレッド | 最低取引単位 | 通貨ペア数 |

| 0.2銭原則固定 (9-27時・例外あり) |

0.3pips原則固定 (9-27時・例外あり) |

1000通貨 | 30ペア |

|

【外為どっとコム「外貨ネクストネオ」のおすすめポイント】 業界最狭水準のスプレッドと豊富な情報で、多くのトレーダーに人気のFX口座です。FX取引が初めての初心者から、スキル向上を目指す中・上級者向けまで、各自のレベルにあわせて受講できる学習コンテンツも魅力です。比較チャートや相場の先行きを予測してくれる機能など、取引をサポートしてくれるツールも充実しています。 |

|||

|

【外為どっとコム「外貨ネクストネオ」の関連記事】 ■外為どっとコム「外貨ネクストネオ」のメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較、キャンペーン情報や口座開設までの時間、必要書類も紹介! |

|||

|

▼外為どっとコム「外貨ネクストネオ」▼ |

|||

| ※スプレッドはすべて例外あり。この表は2026年3月2日時点のデータをもとに作成しているため、最新の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、各FX会社の公式サイトなどで確認してください | |||

各FX口座のさらに詳しい情報や10位までの全ランキングは、以下よりご覧ください。

【※関連記事はこちら!】

⇒FXトレーダーのリアルな声を反映! ザイFX!読者が選んだ「おすすめFX会社」人気ランキング!

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)