■「普通」の日銀会合の背景に、何が?

海外出張の間に日米金利決定があり、とりわけ日銀の政策決定が注目された。いわゆる「新QQE(量的・質的緩和策)」については賛否両論となっているが、日銀が「量」から「質」へ舵取りを取った、といった見方が共有されているようだ。

具体的な政策の中身やそれに関する解釈はエコノミストにお任せしたいが、為替市場に対する影響については、円安方向にもっていかれなかったことが観察された。一方、2016年1月末の日銀会合後のような急激な円高にもつながっていないから、「普通」の日銀会合であった、といった印象が強い。

(出所:CQG)

その背景には、やはり「黒田路線」の修正があったのではないだろうか。「戦力の逐次投入はしない」や「2年2%の目標達成」と公言してきた黒田日銀総裁が、ここに来て「長期戦」にシフトしてきたとみられ、必然的にお得意の「サプライズ演出」もできなくなった。

もう日銀は「普通」の中央銀行に戻ったわけで、1月末の日銀会合を最後に、これから「日銀会合相場」、すなわち日銀政策がもたらす大相場は、もうないと悟るべきだと思う。

■政策は出尽くし、テーパリングへ向かう下準備か

「普通の中央銀行」に戻った日銀、そして、「普通の総裁」に戻った黒田さんが、政策の出尽くしを物語っている。だから、今回日銀の決定に国債買い入れ額減額(※)があったこと自体、いわゆる「テーパリング」(QE縮小)へ向かう下準備とみるべきだ。

この意味では、為替面においても、これから日銀政策に依存する円安傾向は限られ、日銀政策への過度な期待自体も次第になくなっていくだろう。

(※編集部注:これまで日銀は「長期国債について、保有残高が年間約80兆円に相当するペースで増加するよう買入れを行う」としてきた。それが2016年9月21日(水)の発表では(長期国債の)「買入れ額については、概ね現状程度の買入れペース(保有残高の増加額年間約80兆円)をめどとしつつ…」という表現に変わっている。「年間約80兆円」という数値自体は変わっていないものの、今回はこれが「めど」にすぎないということになった)

■円高・円安の決め手は、日銀政策よりもリスクオン・オフ

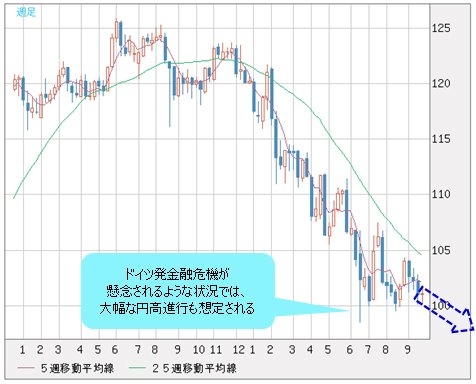

もっとも、円高・円安の決め手は、日銀政策よりもリスクオン・オフの環境が、より重要だった。換言すれば、アベノミクス構造が打ち出されて以来、大幅に円安が進行したが、これには日銀政策のほか、リスクオンの外部環境が不可欠な要素だった。

アベノミクスがもたらした唯一の結果、すなわち円安は、世界的なリスクオンの環境が長く続いてきた結果だった。しかし、昨年(2015年)より人民元ショックを皮切りに、外部環境が不安定になってきたから、円安トレンドが修正され、足元まで円高傾向が強まってきたわけだ。

要するに、これから円高傾向が修正されるかどうかは日銀云々よりも外部環境のほうがカギを握る。

■今後はドイツ銀行倒産懸念が市場を翻弄か

確かに、最近中国絡みのネガティブな材料があまり浮上していないが、代わりにドイツからいろいろ出てきたので、外部環境の悪化が警戒される。

ドイツ銀行の苦境が伝えられてからだいぶ時間が経ったが、そもそもかなり脆くなっているドイツ銀行に、米司法省から「死刑判決」が出たので、ここに来て、ドイツ政府の救済なしではドイツ銀行が倒産する運命にあるのでは…と市場関係者は懸念を強めている。

【参考記事】

●業績不安、1.4兆円の巨額制裁金などで暴落中のドイツ銀行株で儲ける方法とは?

現在、ドイツ銀行が抱える訴訟や調査は、数えきれないほどの件数があるとウワサされ、賠償や和解金だけでも天文学的な金額になると試算されている。その上、巨額のデリバティブを抱えていると言われ、その中身が解明されていないだけに、そのリスクがさらに膨らんでいくとも推測される。

そんな状況の中、米司法省がなんと同行に1.4兆円相当の罰金を課すことにしたから、同行は文字どおり絶体絶命の危機に陥っている。

ドイツ銀行だけでなく、コメルツ銀行など、ほかのドイツの銀行も大規模なリストラを断行。苦境に陥っていることが露呈し、ドイツ発の金融危機が懸念されるわけだ。

このような外部環境において、円高傾向がなかなか修正されず、場合によってはモメンタムを伴う大幅な円高進行が想定される。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 週足)

前述のように、もう日銀政策云々のところがなくなるから、これからはドイツ銀行危機の行方が市況を左右するかと思う。

■米大統領選の結果が出るまでリスクオンにはなりづらい

そのほかの注目材料、あるいは市況を左右できる材料は、米大統領選の行方であろう。

目先、ヒラリー女史がやや優勢と伝えられているが、民主、共和両陣営の支持率が拮抗しているだけに、油断できない。ヒラリー氏の健康不安のほか、米本土のテロと疑われる事件の続出がトランプ氏の支持率を上げる可能性が大きいから、大統領選の結果が出るまで、なかなかリスクオンへ反応するのは難しいかと思う。

総合的にみると、目下の外部環境において、大幅に円安方向へ推進する可能性は小さいと思われる。さらに、中国絡みの材料もこれから出てくると推測されるから、やはり円高傾向がすでに終焉したといった判断は性急すぎで、また、リスキーな考え方だと思う。

■テクニカル的にも、円高傾向を警戒すべき

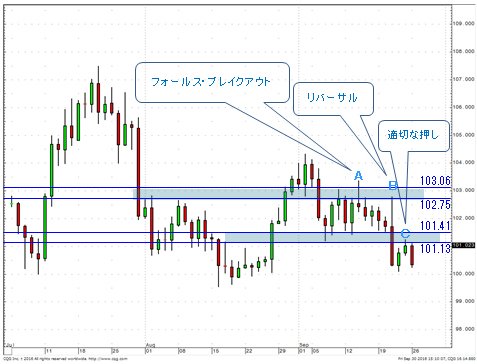

テクニカル上の視点では、筆者が今週月曜(9月26日)に書いたレポートが参考になるのではないだろうか。その後の市況の進行で状況がやや変わってきたが、メインの部分、すなわち構造上の部分は変わっていないと思う。本文とチャートは以下のとおり。

(出所:CQG)

日銀政策で円高限定といった論調も多いが、日足を見る限り、円高傾向をしっかり警戒すべきかと思う。21日日米会合後形成された大陰線、リバーサルのサインを形成していたからのみではなく、その位置づけがより重要だと思う。

即ち、21日大陰線が14のフォールス・ブレイクアウトの継承と見る場合、整合性をもって6日以降形成された「インサイド」のサインを点灯したわけだ。先週末のリバウンド、6日安値前後が抵抗ゾーンと化していたことを証明していたから、整合性をもってドル安/円高の構造を露呈しているわけだ。このような内部構造を無視するまで日銀政策云々を語る自体、一種のリスクかと思う。反面、なかなか100関門割れなしでは何等かの反対の力が動いていることが暗示されるから、早期100円割れがショート筋にとって望ましい。

実際、100円の心理的節目を割れずして、昨日(9月29日)、Cのポイント(23日高値)を上回ってきたが、これはOPEC減産合意を好感した一時的なスピード調整と見なした方がよさそうだ。

そもそもOPECの合意は常に裏切られてきたから、確実性が低い上、Cポイントの一時的な上放れがあっても、9月2日(金)から形成された強い円高の構造を修正するのは容易ではないとみる。引き続き、円高傾向や進行を警戒しておきたい。市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)