高いスワップ金利という魅力の一方で、史上最安値を更新する長い下落相場に沈んできたトルコリラとメキシコペソ。

これら高金利の新興国通貨のチャートを見ると、2017年からはいずれも底打ちの兆しが見て取れる。これまでは手を出しにくかったこれらの通貨にも、そろそろ「スワップ狙い」の投資妙味を感じ始めた投資家も多いのではないだろうか。

そこで、今回はトルコリラとメキシコペソの見通しと投資戦略について、主要通貨だけでなく、新興国通貨の動向にも詳しいシティグループ証券、外国為替・新興国市場本部 チーフFXストラテジストの高島修さんにお話をうかがった。

新興国通貨を分析してもムダ!?

米ドル/円であれば、金融政策や経済指標、地政学リスクなど、相場に影響しそうな要因や方向性はある程度予測できる。しかし、新興国通貨となると、途端に見当がつかなくなってしまうものだ。メキシコペソやトルコリラ相場の現状と先行きは、どのように考えればよいのだろうか。

こう質問すると、高島さんからは意外な答えが返ってきた。

「新興国通貨そのものを分析してもムダです。政治の影響などがもっともらしく語られたりしますが、ほとんど後講釈でしかない。

私の印象論では、新興国自体のファンダメンタルズなどの個別要因が相場に与える影響はせいぜい3割程度で、残る7割はグローバル要因で動いています。

新興国通貨は、米ドル/円以上に、米国を中心とした世界全体の相場環境の中で考える必要があるのです」

さらにグローバル要因と個別国要因を結びつける存在として、商品(コモディティ)相場の動向があるという。商品価格の動向と、その国が資源の輸出国か輸入国かという点も、通貨の方向性に影響するのだ。

今の高金利通貨に影響を与えるグローバル要因とは?

新興国通貨の相場に影響するグローバル要因として最も大きいのは、やはり、米国の経済や金融政策だ。高島氏は現状をこう分析する。

「最近ではトランポノミクス(※)への失望による米ドル売りといったことも言われていますが、経済政策を取り巻く環境は実はむしろ良い方向に向かっていると思います。

大幅減税や保護貿易といった過激な政策を本当に実行すれば、アメリカの財政赤字や経常赤字は拡大し、世界経済も相当混乱していたと考えられます」

(※編集部注:「トランポノミクス」とは、米大統領のドナルド・トランプ氏とエコノミクス(経済学)を合わせた造語で、トランプ政権が進める経済政策を指す。1980年代に同じく米国の大統領だったロナルド・レーガン氏の経済政策、「レーガノミクス」が由来となっている)

むしろ、トランプ大統領の経済政策が当初の発言よりマイルドになっていることが、世界の金融市場にポジティブに働いているという。

トランプ米大統領は豪語してきた政策をさっぱり実現できていない、という印象を受けるが、高島さんによると、そのことがかえって、米国経済、さらには世界経済にとってよかったとのこと

(C)Mark Wilson/Getty Images

「今の米国経済は、強すぎず、弱すぎない心地よい状態といえます。

ほぼ完全雇用が実現している一方で、差し迫った利上げが必要なほどのインフレ圧力もない。好調な輸入にもつながるので、新興国にとってもプラスです」

現状の米国経済は、強すぎず弱すぎない心地よい状態「ゴルディロックス」にあると話す高島さん。これは新興国にとってもプラスにつながるそうだ

教科書的には、米国が利上げをすると新興国から投資が引き上げられ、新興国の経済低迷や通貨下落につながるとされている。

ここへ来て、米国が利上げから保有債券を段階的に減らすバランスシート正常化へと方針を変えてきたことは、新興国経済にはプラスだという。

FRBのバランスシート正常化は、中国配慮政策か

2015年末から利上げを実施しているFRB(米連邦準備制度理事会)は、これまでの金融緩和で買い入れてきた国債やその他の債券の保有額を減らすことで、拡大してきたバランスシートの縮小に踏み切る方針を2017年6月に表明した。

高島さんは、これを「中国配慮政策」と分析する。

「中国は昨年(2016年)まで、FRBの利上げに伴う米ドル高・元安圧力に対し、米ドル売り・元買いで対抗してきました。

しかし、この政策で外貨準備高を大きく減らしてしまったため、2017年からはそれ以上、外貨準備が減らないように、為替介入ではなく、金融引き締めで対応するようになったのです」

(出所:Bloomberg)

しかし、資源輸入大国である中国が金融引き締めに動いたことで、原油や資源相場が低迷するという、米国にとって予期せぬ事態が発生してしまったのだという。

今や米国は天然ガスやシェールガスなど豊富なエネルギーを輸出する資源輸出国だ。その最大の貿易相手である中国の金融引き締めは、アメリカにとって大きなリスクとなりうる。

【参考記事】

●住友商事・高井裕之氏に聞く原油相場(2) 原油価格は40ドル-60ドルのレンジ相場へ

このシナリオを恐れたFRBは利上げを見送り、その代わりとしてバランスシート正常化というカードを切ってきたというのが高島さんの考えだ。

「いまやFRBは米国だけでなく、中国経済の安定を大きな目的として行動する中央銀行になっているのです」

高島さんはFRBのバランスシート正常化を「中国配慮政策」と分析。FRBは中国経済の安定も目的として行動する中央銀行になっていると指摘する

バランスシート正常化という新しい政策の登場により、当面の米ドル高圧力は抑制され、中国経済も安定する。

このことは中国以外の新興国経済にもポジティブな影響が考えられるという。個々の新興国の細かい分析よりも、こうした世界全体の大局観をとらえておくことがよほど重要なのだと高島さんは言う。

「好景気=通貨高」は間違い!?

グローバル経済を見る限り、新興国に当面のところ大きなネガティブな要素は見当たらない。そうなると、新興国通貨は上昇していくことになるのだろうか。高島さんはこの質問に対し、こう注意を促す。

「そもそも、経済が良ければ通貨が高くなるというのは間違いです。誤解したままだと、相場を完全に読み間違えるので注意してください」

一般的には、新興国の経済が好調なら通貨が上がり、経済が悪化すると通貨も売られると考える人が多いと思われるが、それはむしろ逆だという。「通貨安が経済の強さにつながる」と高島さん。

【参考記事】

●JPモルガン棚瀬氏に聞く新興国通貨(1) 「景気が良い=通貨上昇」とは限らない!

「日本だって円安のほうが景気がいいし、株価も上がりますね。これが逆だと、『円高不況』という言葉もあるように、デフレや株安につながります」

新興国でも先進国でも、「通貨高は良いこと」という考え方は根本的に間違った概念だという。

仮にトルコやメキシコの景気に対して強気のスタンスを取るなら、通貨はほどよく安くなってくれないといけないと考えるべきだというのだ。

トルコリラはマイルドに下落も、スワップは上昇?

それではFX投資家が新興国通貨に対する戦略を立てる場合に、どう考えればよいのだろうか?

トルコリラの場合、2013年に対円で55円を突破したのを天井に長い下落相場が続き、今年(2017年)は30円を割る局面もみられた。

(出所:Bloomberg)

この歴史的なトルコリラ安を背景に、トルコ経済は不振どころか活況にあると高島さんは指摘する。

「株価は史上最高値を更新中で、ローンを示す民間信用残高も右肩上がり。この動きはしばらく続く可能性が高い」

(出所:Bloomberg)

(出所:Bloomberg)

消費も堅調で輸入も多いことから、経常収支も赤字が続く。インフレ圧力も強いため、いったんはさらなる利上げがあると高島さんは予想する。

しかし、政治圧力も強いため、その動きは続かず、その後は利下げ局面に転じる可能性が高いという。

「好調な経済を背景に、トルコリラは今後も先進国とのインフレ格差分である5~10%程度の下落が続く可能性はあります。

それでも、中央銀行が通貨防衛をしなければならないような極端はトルコリラ安は考えにくいでしょう」

(出所:Bloomberg)

一般的な為替レートの決定理論のひとつに購買力平価という考え方がある。これはザックリいうと、同一のモノであれば、国が違ってもおおよそ同じ価格になるように為替が動くという考え方。この考え方では、ある国のモノの価格が上がれば(インフレ率が上昇すれば)、その国の通貨は下落しやすいことになる。

トルコは基本的にインフレ率の高い国であり、高島さんが「インフレ格差分である5~10%程度の下落が続く可能性がある」と言っているのは、このような考え方に基づくものだ。

トルコリラは買いどきなのか?

では、トルコリラは今、果たして買い時なのだろうか。

「もっとも有利な投資時期は史上最安値を更新しているような局面であり、現在はベストなタイミングとはいえません。

それでも、当面は政策金利も高止まりすると考えられますし、先ほど話したように、世界全体の環境もポジティブ。悪いタイミングではないでしょう」

高島さんは、現在はトルコリラのベストな投資タイミングではないが、悪くはないタイミングと指摘。スワップ金利狙いの投資ならあり、だという

長期でロングする場合、多少の為替差損は出ても、それを上回るスワップ金利(スワップポイント)を得られる可能性は高いという。

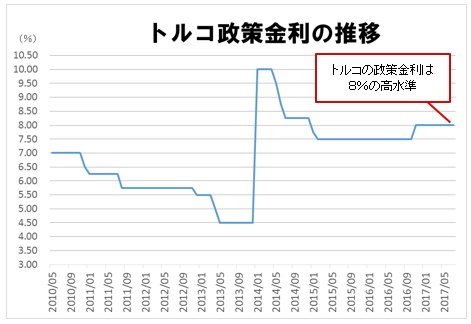

なにしろトルコの政策金利は8%という高水準だ(2017年9月上旬現在)。このところ、トルコリラ/円をめぐるFX会社のスワップ金利競争も激しさを増している。

(トルコ中央銀行のデータを基にザイFX!編集部が作成)

ある程度のレバレッジをかけていれば、効率的な金利収入も期待できる。

トレードのタイミングは米ドル/円を見ておくことが重要

トルコリラ/円のチャートを見ると、長い下落相場が底を打ち、横ばい相場に移行したように見える。

このまま横ばいが続いてくれれば、スワップ狙いの投資家にとってはおいしい相場となるのだが……。

(出所:Bloomberg)

「新興国通貨を対米ドルではなく、対円でチャートを見ることはあまり意味がありません。

トルコは日本との直接的な経済の結びつきが強くないので、直接交換しようとする層はそれこそFX投資家ぐらいしかいない」

新興国通貨の対円チャートを見るのはあまり意味がないと話す高島さん。テクニカル的に投資タイミングを計るなら、米ドル/円チャートで判断するのが現実的だそうだ

テクニカル的に投資タイミングを計るなら、米ドル/円のチャートで判断するのが現実的だという。

「たとえば、米ドル/円で円高局面であれば、基本的にリスク回避的な動きで新興国通貨は安くなっている可能性が高い。そのような時に投資すればいい」

反発が進んだ局面は見送りも

一番やってはいけないのは、為替差損を覚悟でスワップ狙いのポジションを持ったのに、実際に下落したら怖くなって投げてしまうようなことだという。

「リスクを取れる資金で、最も売られている対象を買いにいけるような姿勢が成功につながるのです」

むしろ反発が進んだ局面では、ロングは見送るのが無難なこともあるという。

特にトルコはこの春に実施された国民投票で影響力を強めたエルドアン大統領が、成長志向の強い経済政策を掲げている。この状況下のトルコで、もしも通貨高が進めば、中銀に圧力をかけて通貨安に誘導させる可能性が高いため、そのようなときはトルコリラの買いチャンスではないと高島さんは言う。

高島さんは、新興国通貨は最も売られている局面において、リスクを取れる範囲内の資金で買うことを勧める。下がったときに投げ売りしてしまったり、逆にグングン上がっているときに、いい気になって買うことはやらない方がよいようだ

一方、先ほども出てきたとおり、現時点でのトルコリラは、投資タイミングとしてはまずまずの状況にあるという。そして、もちろん、トルコリラは高いスワップ収入も魅力なのだが、新興国通貨でスワップを狙いたい投資家には、トルコリラよりも妙味の高そうな通貨があると高島さんは言う。

それがトランプ大統領の批判の的となって一時、大幅に下落したメキシコペソだ。

(「シティグループ証券・高島修さんに聞く(2) 利下げ濃厚なのになぜメキシコペソは買い?」へつづく)

(取材・文/森田悦子 撮影/和田佳久/ 編集担当/ザイFX!編集部・庄司正高)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)