トランプ大統領就任、FRB(米連邦準備制度理事会)の利上げ方針の行方など、このところ、世間の注目は米ドルに集まっている。こんな時だからこそあえて、今回は新興国通貨に注目してみたい。

ひところのブームに比べると落ち着いた感はあるものの、新興国投資は一定の人気を誇る。とはいえ、先進国通貨と比べるとなじみが薄いのも事実。新興国市場に詳しい、JPモルガン・チェース銀行の為替調査部長・棚瀬順哉さんにお話をうかがった。

■為替が動く2大要因とは?

為替相場は日々揺れ動くが、たとえば、米ドル/円なら、何が起こればどう動くのか、何となくイメージができているもの。

けれど、新興国通貨の場合、そのあたりが今一つわからない。そもそも、為替はどのような要因で動くのだろうか?

棚瀬さんは次のように語る。

「為替相場分析において私が重視しているのは、国境を超えた資金の動き(クロスボーダーのフロー)と2つの国の相対的なインフレ率格差。

この基本的なフレームワークは新興国も先進国も同じです」

ざっくりまとめると…

・国境を超えた資金の動き…経常黒字国の通貨は買われる

・インフレ率格差…インフレ率の低い国の通貨は買われる

ということになる。

とはいえ、実際はそんなにシンプルには動かない。そこで、基本的なフレームワークからは本来買われるはずなのに売られている通貨があったとしたら、そこにどういう理由があるのか考える。そういったやり方で、棚瀬さんは為替相場を見ているという。

■景気がいい国の通貨が買われるとは限らない!

また、景気のいい国の通貨が買われ、景気の悪い国の通貨は売られるというイメージがあるかもしれないが、これも正しいとは限らないと棚瀬さん。

「経済のファンダメンタルズと通貨のファンダメンタルズは違うということは意識しておくべきですね」

経済と通貨のファンダメンタルズは違うことを認識しておくべきと話す棚瀬さん。景気のいい国の通貨が買われ、悪い国の通貨が売られるというイメージも正しいとは限らないそうだ

たとえば、2010年前後の日本。景気が悪くてデフレなのになぜ円が買われるのか?と言われることもあったが、経済学の観点からはデフレの通貨が買われるのはむしろ当然なのだという。

デフレとはモノの価値が下がり、通貨の価値が上がる現象。インフレとはその逆で、モノの価値が上がり、通貨の価値が下がる現象だ。

ある年に、牛丼並盛り1杯が400円で買えたとしよう。翌年は同じ400円でその1.2倍の分量がある牛丼大盛りが1杯買えるようになっていたとする。

これは同じ量の通貨で、より多くのモノが買えるようになった状態だ。モノの価値は下がり、通貨の価値が上がったこのような状態がデフレであり、通貨の価値が上がるということは(他国との相対的な状況によるものの)、為替相場においても、その通貨が買われやすくなるということになる。そして、このような考え方を購買力平価説という。

【参考記事】

●JPモルガン・佐々木融さんに聞く(1) なぜ、「弱い日本の強い円」なのか?

■金利と為替はあまり関係ない!?

では、金利と為替の関係はどうなのだろうか?

金利が高い国の通貨は買われるという印象があり、たとえば、今なら米利上げ方向=米ドル高とどうしてもイメージしてしまうが、棚瀬さんによると、長期的には金利と為替の相関関係はそんなに安定的ではないという。

「新興国通貨では、金利上昇→通貨上昇というイメージはあまり当てはまりません。

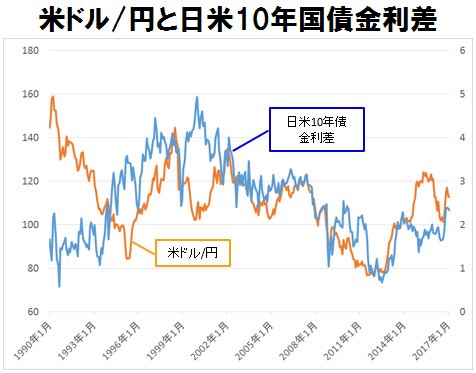

また、米ドル/円でも90年代からの長いスパンで見ると、日米金利差との相関はほぼゼロです」

(出所:Bloombergのデータを基にザイFX!編集部が作成)

棚瀬さんは、新興国通貨では、金利上昇→通貨上昇というイメージはあまり当てはまらないと話す。さらに、長期スパンでは米ドル/円と日米金利差の相関もほぼゼロなんだとか…

■今年の円高は新興国投資の好機!

とはいえ、今現在は米国の金利動向に世界中が注目しているのも事実。利上げ観測が高まると米ドルは上がり、利上げ観測が後退すると売られるというような動きを繰り返している。

棚瀬さんは、FRBは今年(2017年)、2、3回の利上げを行うと予測。米ドル/円が金利差につられるなら、そのレートは125円程度になりそうだが、JPモルガンのハウスビューでは「米ドル/円は年末99円」と予測。

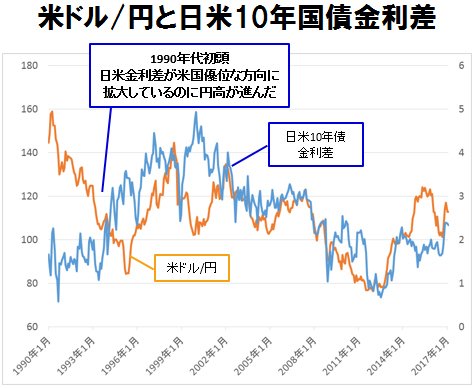

(出所:Bloomberg)

日米金利差が米国優位な方向に拡大しているのに円高が進んだ1990年代初頭のような展開が想定されるという。

(出所:Bloombergのデータを基にザイFX!編集部が作成)

これはトランプ政権の保護主義姿勢など政治的要因が大きいとの見立てだ。

JPモルガンのハウスビューでは、米ドル/円は年末99円と予測しているそうだ。その背景には、トランプ政権の保護主義姿勢など政治的要因がある (C)Chip Somodevilla/Getty

「政治的要因次第で円安・円高、どちらもありえますが、我々の見方が正しければ、2017年は円高になるリスクが相応にあるといえるでしょう。

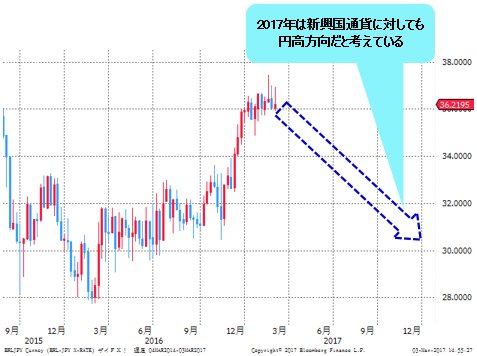

新興国通貨に対しても円高傾向だと考えています」

(出所:Bloomberg)

とはいえ、2018年以降も円高がどんどん進むというわけではない。むしろ、2018年以降は長期の円安トレンドに備える必要があるという。

「足もとの日本の経常収支は大幅な黒字でインフレ率も低いので、米ドル/円の現状水準では円が弱すぎ。中立的な水準に戻っていくだろうというのが『年末99円』という予測の背景です。

もっとも、今後数年間というスパンで見れば、円のファンダメンタルズは弱体化していくと予想されます」

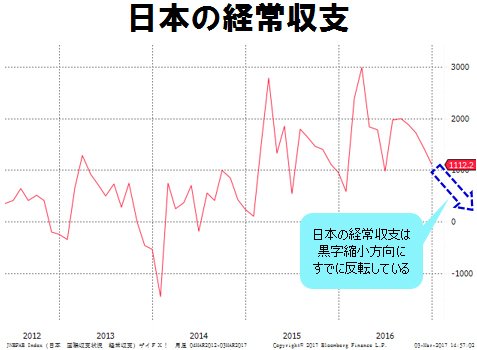

足もとの日本の経常収支は大幅黒字でインフレ率が低いことに注目している棚瀬さん。それを考慮すると、米ドル/円の現状水準では円が弱すぎるという

棚瀬さんによると、現在の経常収支の黒字は、原油価格の下落で輸入額が減り、貿易黒字が増えたことに起因するが、経常収支のトレンドはすでに反転しているという。

(出所:Bloomberg)

輸出がそれほど伸びないとすると、今後は貿易収支が悪化し、経常黒字は縮小する。

また、人口動態を考えると、今後は賃金上昇圧力が高まり、インフレ率が上昇していくことが予測される。そして、先ほど紹介したようにインフレ率上昇は通貨安要因となる。

つまり、円のファンダメンタルズは弱い方向に向かうことになる。

「リスクに備えた投資行動が大切です。長期的な円安を前提とした場合、今年は円高が進み新興国通貨も対円で下落したら、そこは外貨資産を増やすよい機会となるのではないでしょうか」

■各国の通貨制度も要チェック!

では新興国投資を行う場合、どのような点に注意すべきなのだろうか。

まず、新興国の定義はいろいろ考えられるが、棚瀬さんは先進国=G10(米国、ユーロ圏、日本、英国、カナダ、スイス、オーストラリア、ニュージーランド、スウェーデン、ノルウェー)、それ以外の国はすべて新興国と分類している。

新興国は国によって通貨制度にばらつきがあり、厳密な固定相場制から先進国と同様の完全変動相場制まで幅がある。実態は完全固定相場と完全変動相場の中間的な管理フロート制に近い国が多いという。

そして、ファンダメンタルズとは別に、各国の通貨制度をしっかりと踏まえておく必要があるそうだ。

「たとえば、香港ドルはいくらファンダメンタルズが強かったとしても、現在の固定相場制を維持する限り上昇しません。

また、インドルピーのように政権が変わってから介入姿勢が強くなるような場合もあるので、ニュースなどで最新動向をチェックすることが重要です」

G10以外はすべて新興国ということは、選択肢は幅広い。どのようなところに着目して通貨選びをすべきなのか?

「それぞれの国の通貨には特性があるので、自分の投資スタンスにマッチした通貨を選ぶのが大前提です」と棚瀬さんは語る。

たとえば、長期的な金利収入に期待するなら、ファンダメンタルズが強くてボラティリティが低い通貨を選ぶのが1つの基本。短期投資なら売られすぎている通貨の逆張り。

ただし、売られるのはそれなりの理由があり、マーケットはもっと下がるという見方をしている中、リスクをとって仕掛けることになる。

■なぜ、高金利新興国通貨は大きく売られたあと、戻すのか?

「新興国通貨はその国の債券といっしょに売られることが多い」と棚瀬さんは指摘する。

その場合、通貨は下がり、債券価格も下がることになる(債券利回りは上昇)。つまり、通貨と債券の両面で過小評価になりやすいのが新興国の特徴でもある。

そこでその新興国の債券に投資すれば、その分、反発局面では為替差益と高利回りの両方を享受できる。

「高金利の新興国通貨は、大きく売られたあとに大きく戻すというように極端な動きを繰り返すことが多いものです」

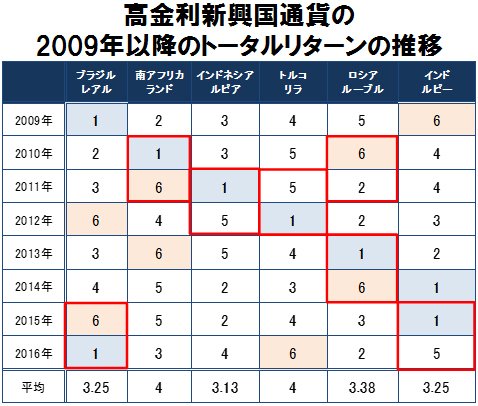

たとえば、ブラジルレアル、南アフリカランド、インドネシアルピア、トルコリラ、ロシアルーブル、インドルピーという高金利新興国通貨6通貨のなかで、ブラジルレアルのトータルリターンは2015年は6位だったのが、2016年は1位に急浮上している。

(出所:J.P.モルガンとBloombergのデータを基にザイFX!編集部が作成)

「このような急激な動きはファンダメンタルズだけでは説明できません。

新興国通貨は1990年代の通貨危機のイメージが強く、通貨が弱くなるとソブリンデフォルト(国の債務不履行)に至るのではないかなどとリスクを過度に織り込みがち。

実際にデフォルトするような状況ではないので、そこまで売られたらリスクを織り込みすぎとなり、何もなくても相場は戻るのです」

(「JPモルガン棚瀬氏に聞く新興国通貨(2) 2017年のおすすめ新興国通貨はコレだ!」へつづく)

(取材・文/佐乃美歩絵 特記以外の撮影/高橋宣仁)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)