■米ドル安が米長期金利上昇でもたらされたサプライズ

円は買われ、米ドル全体は弱気変動を強いられた。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

その背景には、米長期金利の下落ではなく、その真逆の上昇があったのも、いささかサプライズであった。

その発端は2018年年明け早々の、日銀による超長期国債買い入れの減額だった。黒田総裁の任期満了が近づいていることで、市場には日銀がテーパリング、すなわち緩和政策の出口戦略を打ち出したのでは…という思惑が広がり、これが円買いにつながったわけだ。

その上、中国当局が米国債投資見直しとの報道も、米ドル売りに拍車をかけた。

日銀のテーパリング疑惑が浮上してきたから円を買い戻す、といった市場の反応パターンは理解されやすいだろう。

主要中央銀行の中で、日銀は唯一、緩和政策を維持し、昨年(2017年)はほとんど修正の動きがなかったから、「今年(2018年)こそ修正してくるか」といった思惑が支配的だ。ゆえに、昨年(2017年)11月に黒田氏が「リバーサル・レート」理論を紹介した時と同じく、市場関係者は日銀の軌道修正がついに始まったと疑い、いっせいに円の買戻しを図ったのだ。

■日銀は独断でテーパリングを行うことはできない!?

市場の疑いはまったく根拠がないとは言えない。なにしろ、日銀がこのようなシグナルを発してしまったこと自体が「誤り」であった可能性は大きいと思う。

前述のように、日銀のみ取り残されている時期に、昨年(2017年)の黒田さんの発言と同様、日銀が「ステルステーパリング」を行い、事実上の引き締めに着手したと投資家たちが受け止めても仕方がないだろう。

一方、唐突な印象はあるものの、総じてテクニカル調整の範囲に留まり、日銀政策自体の修正にはほど遠いという指摘も多い。

公的年金改革など政策面にしても、GPIF(年金積立金管理運用独立行政法人)などの公的機関にしても、日銀政策に依存している状況からみると、物価目標(2%)を正式に放棄しない限り、日銀が政府の意向を汲まずにテーパリングを行う余地は少ないと思われる。

もちろん、中央銀行は独立性を有し、法律上、政府の意向を忖度する必要はないが、黒田体制が安倍政権とセットになって登場してきた経緯から考え、そして、肝心の物価目標が未達成のうちに、たとえステルスだとしても日銀がまったくの独断でテーパリングを行えるかと聞かれると、答は明らかにノーだと思う。少なくとも黒田さんが引退するまでは、基本的にはないとみる。

市場の注目を集める日銀の出口戦略。しかし、黒田総裁が引退するまでは、日銀が独断で秘かに出口に向かうといったことはない…のだろうか。 (C)Bloomberg/Getty Images

■一時的にせよ、大幅な円高を招いたこと自体は日銀のミス

ただし、長期金利の低下や市場の「日銀頼み」を牽制する目的なら、今回の国債オペ減額も必ずしも理解できないとはいえない。しかし、事前に十分なコミュニケーションをとらずに行われた減額に市場が動揺し、一時的にせよ、大幅な円高を招いたのは事実。日銀としては「不本意」だったとしても、これは明らかに日銀がミスを犯したと言える。

というのは、114~115円といった円安の「壁」に直面し、円安の基調が定着していないうちに政策を変えることは、金利市場や為替相場に波乱をもたらすと容易に推測されるはずだからだ。

■日銀政策修正による米金利上昇に「悪い金利高」懸念も

もっとも、日銀のオペ減額後、超長期国債利回りの上昇は海外に波及して米10年物国債利回りの高騰をもたらした。本来、米10年物国債利回りの高騰は米ドル高・円安に作用するはずだが、日銀に対する思惑が拡大することで円買いが一段と進んでしまった。日銀の政策修正をきっかけに、世界のリスクオンの流れが逆転するのでは…と危惧されたからだ。

詰まるところ、日銀政策の修正があれば、米金利の一段上昇につながるが、それは「悪い金利高」とみなされるリスクが大きいのだ。

本コラムでも取り上げたように、米金利上昇自体は米ドル高をもたらす要素であるが、株式市場が耐えられず反転してくれば、むしろリスクオフの円高につながり、米ドル売りの原因になり得る。

【参考記事】

●米長期金利上昇で米ドル下げ一服。ユーロ/円、英ポンド/円は大幅上昇も!?(2017年12月1日、陳満咲杜)

2017年1月9日(火)からの市況は、このような思惑や推測を裏付けるリアルな値動きであったと思う。

■「日銀騒動」はポジション調整の口実に使われた?

そうなると、ここから米ドル/円やクロス円(米ドル以外の通貨と円との通貨ペア)の動向を占う重要なポイントは、何と言っても米長期金利の上昇が「悪い金利高」の水準に達したかどうかに帰結できるだろう。

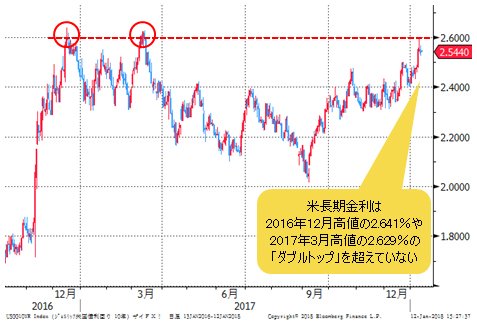

米10年物国債利回りは、執筆中の現時点で2.55%をわずかに下回る程度で推移しており、ここ約1年強の高値水準に回復したとはいえ、2016年12月高値の2.641%や2017年3月高値の2.629%の「ダブルトップ」を超えていない。

(出所:Bloomberg)

また、中国政府は米国債購入停止の報道を否定しており、日銀の「ステルステーパリング」疑惑も単純に「技術ミス」だと言うのであれば、近々日銀関係者による何らかの「火消し」も想定される。そうなれば、米長期金利の上昇傾向は変わらないとしても、たちまち前述の「ダブルトップ」をブレイクし、また、「悪い金利高」に発展することはないだろうと思う。

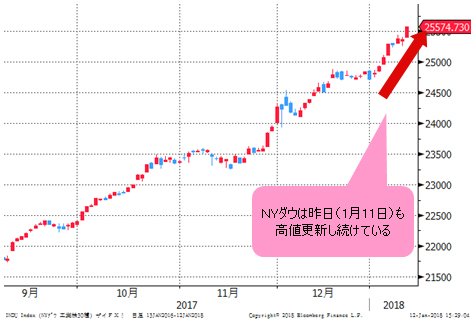

何しろ、NYダウは昨日(1月11日)も高値を更新し続けており、「悪い金利高」云々は一時の杞憂で、リスクオフの状況にはほど遠い環境が続いているのも明白だ。

(出所:Bloomberg)

要するに、米国株市場に波及していない「悪い金利高」の懸念が為替市場にて大きな波乱をもたらしてきたのは、市場の内部構造による側面も大きい。

国債通貨先物市場(IMM)における週間ベースの円売りポジションは12万超枚の売り越しが示されていた。これは昨年(2017年)11月に記録した13万6000枚の売り越しの規模には及ばないものの、4年ぶりの高い水準であることは変わらず、何らかの材料でポジション整理が行われやすいタイミングであった。

今回の「日銀騒動」は絶好の「言い訳」に使われた可能性が大きく、本質的には偏ったポジションを整理するニーズがあったのではないかと推測される。

■米ドル/円は111円割れの可能性もあるが…

米ドル/円は一時、111円の節目に接近したことから考えると、これから一時、111円の節目割れがあってもおかしくないだろう。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

では、このまま米ドル安・円高が進むかと聞かれると、筆者の答は前述の理由からノーだと思う。

日米金利差が昨年(2017年)9月以来の開きを示している中、日銀の政策修正が行われていない、また、米国が「悪い金利高」になっていないうちは、米ドル/円の下値余地は限定されると思う。

一方、米ドル全体の弱気変動はしばらく続くから、結論として米ドル/円の下落につられた主要クロス円の多くは押し目買いのタイミングが来ているとみる。このあたりの理屈はまた次回、市況は如何に。

(13:30執筆)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)