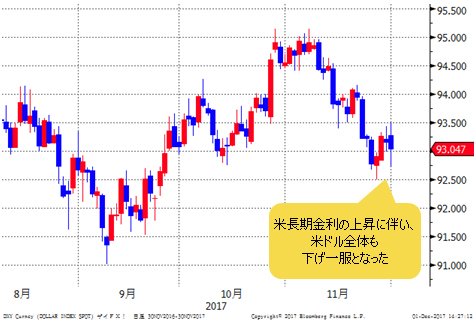

■米長期金利上昇で、米ドルの下げ一服

米ドルは米長期金利(10年物国債利回り)次第、といった見方を繰り返し指摘してきたとおり、米長期金利が上昇してきたところで、米ドル全体も下げ一服、また、米ドル/円も反発してきた。

(出所:Bloomberg)

(出所:Bloomberg)

(出所:Bloomberg)

最近の米ドル全体の軟調は、米感謝祭に伴うポジション調整という側面も強かったが、基本的には米長期金利が再び2.3の節目直前まで反落してきたところが大きかったと思う。

しかし、11月29日(水)の大陽線が示していたように、米長期金利の「底割れ」のリスクは後退し、さらに上昇波に復帰している公算が高まっている。

11月17日(金)の本コラムでも言及したように、米長期金利の日足には、「三尊天井(※)」の疑いがあった。

(編集部注:「三尊天井」とは、チャートのパターンの1つで、天井を示す典型的な形とされている。仏像が3体並んでいるように見えるために「三尊」と呼ばれている)

【参考記事】

●米ドル高値トライ「三度目の正直」は失敗なのか? 米長期金利から真相を読み解く!(2017年11月14日、陳満咲杜)

■三尊天井の可能性ありから、一転ダブルボトムの可能性

しかし、11月29日(水)の大陽線、また、昨日(11月30日)の続伸から考えて、少なくともその可能性は後退しているから、これからさらなる上放れを期待できるとみる。この場合、11月における2回の安値トライは「ダブル・ボトム」と見なされ、調整波の一巡が有力視される。

(出所:Bloomberg)

大事なのは、米長期金利は米国債市場における取引で決定されるしくみなので、長期金利自体もテクニカル分析が通用するものであるということだ。

その上、米長期金利が市場の取引によって上昇傾向にある限り、米ドルの2017年年初来の下落に対する切り返しもなお途中であり、早期終焉もなかろうといったロジックが展開できよう。このロジックが正しければ、ドルインデックスの反落はあっても限定的で、また再度切り返してくることだろう。

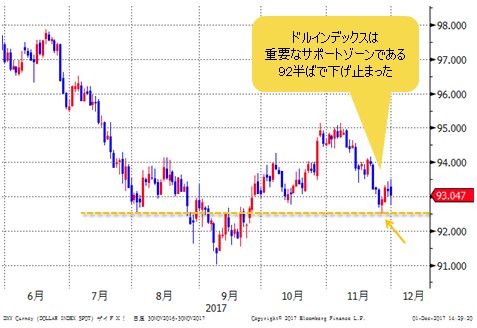

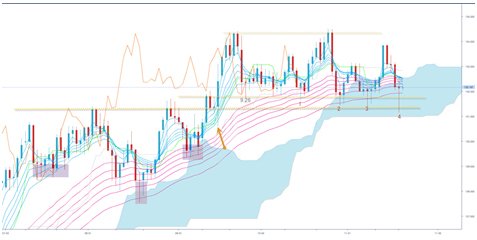

■ドルインデックスは重要なサポートゾーンで下げ止まった

実際、ドルインデックスは重要なサポートゾーンである92半ばにて下げ止まり、ここから切り返していく公算は高いと思われる。

(出所:Bloomberg)

2017年年初来、米ドルが急落してきた分、それに対する修正(反騰)も一直線にはいかないから、反落があった方が、より健全な上昇波につながる側面も大きいかと思う。

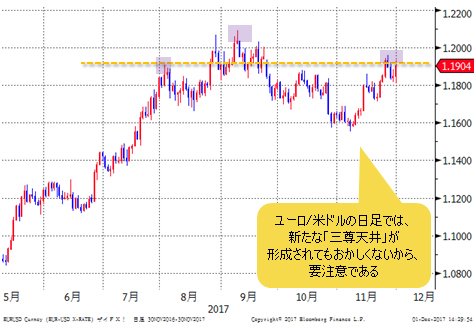

■ユーロ/米ドルの切り返しも米長期金利低下に連動した値動き

トランプ政権のゴタゴタ(最近は国務長官の更迭)や米税制改革案審議に関する報道や推測、そして、北朝鮮問題などの材料でこれまでは米ドルを買いにくい側面もあったが、ユーロ/米ドルの切り返しが強かったのも、前述の米長期金利の低下と連動した値動きとみる。

足元で米長期金利が切り返してきた以上、ユーロ/米ドルの切り返しもそろそろ一服してくるのではないだろうか。再度高値更新を果たせなければ、ユーロ/米ドルの日足では、新たな「三尊天井」が形成されてもおかしくないから、要注意だ。

(出所:Bloomberg)

とはいえ、ユーロ/米ドルの頭打ちがあっても、だいぶ切り返してきた分、ベア(下落)トレンドへ復帰するには時間がかかることも容易に想定される。

一方、米ドル/円は111円の節目を守り、底割れを回避しながら、過大となった円売りポジションの「振り落とし」を果たし、これからむしろ「身軽」になって高値に再トライしやすい環境が整いつつあるのではないかと推測される。

■ユーロ/円は高値更新していく可能性大

このような見方や推測が正しければ、クロス円(米ドル以外の通貨と円との通貨ペア)の代表としてユーロ/円の強気変動が当然の成り行きと想定される。

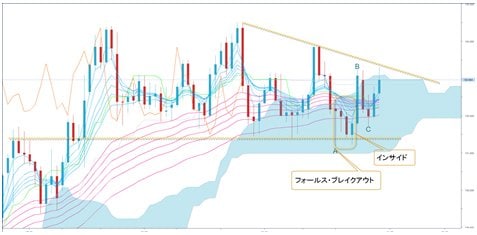

実際、ユーロ/円は9月高値から高値圏での保ち合いを形成し、これをずいぶん続けてきたが、ようやく底打ちを完成したサインを灯したので、ここから上放れを果たし、高値更新していく可能性が高いだろう。

テクニカル上の見方は昨日(11月30日)のレポートをもって説明する。以下は本文。

(出所:FXブロードネット)

ユーロ/円は煮詰まりつつある状態で、やはり上放れを果たす公算が高い。21日レポートで指摘した通り、ユーロ/円の「4度目の正直」が効いたわけだ。念のため、同日レポートで提示したチャートを下記に再掲載。

(出所:FXブロードネット)

前回の指摘、要するに20日罫線が示した「フォールス・ブレイクアウト」のサイン(4度の安値トライがあったが、むしろサポートゾーンを再証明、安値打診自体がダマシであった)が「ホンモノ」なら、ここから切り返しを果たすはずだった。実際、足許なお保ちあいの段階におるが、20罫線のサインの役割、大分強化されているから、上放れの公算が強まれる。同見方、下記の3つの視点をもって証左されるでしょう。

まず、23日までの罫線、20日と「インサイド」を形成していたが、24日の大陽線(B)によって上放れを果たし、20のサインを証左していた。

次に、28日(C)までの反落、一旦24日安値を割り込んでいたが、同割り込み自体も「ダマシ」であったこと、本日までの切り返しをもって証明された。

最後に、本日ザラ場では一旦24日高値をブレイク、上放れの蓋然性を強化している。ここから再度高値トライがあれば、順次11月高値や10月高値の打診やブレイクを目指すでしょう。この意味合いでは、大型保ちあい、すでに煮詰まりつつある状態で、近々上放れを果たし、上昇モメンタムの加速を覚悟しておくべきであろう。

このロジックでは、ユーロ/円の高値更新は必至であろう。この場合、短期スパンでは135円の大台、中期スパンでは来年(2018年)早々140円の節目も射程圏に収めているのではないだろうか。

もちろん、ユーロ/円の上昇は米ドル/円の上昇なしではあり得ないから、米ドル/円は2017年年初来高値へ「全幅戻し」を果たす、といったシナリオもなお維持される。

■クロス円は明暗がわかれる! 英ポンド/円は160円も狙える!?

その他のクロス円は明暗がわかれる。英ポンド/円と豪ドル/円を比較してみれば一目瞭然だ。

英ポンド/円については、最近重要なサインの点灯も確認されたから、結論から申し上げると、ユーロ/円と同様、2017年年初来高値更新は必至、短期スパンでは155円、中期スパンでは160円も狙えるのではないだろうか。

(出所:Bloomberg)

詳しい検証はまた次回。市況はいかに。

(12:30執筆)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)