フラッシュ・クラッシュの波乱で幕開けした2019年の為替相場。市場関係者の注目度も高いテレビ東京の人気経済番組「Newsモーニングサテライト(モーサテ)」でコメンテーターを務める経済産業研究所理事長の中島厚志氏が、1月に放送された2019年の相場予想討論の場で条件付きではあったが「米ドル/円=82円」という驚くべき予想を公表した。

中島氏といえば、2016年1月の日銀のマイナス金利導入を的中させた数少ない人物。番組内では多くを語らなかった中島氏を直撃し、その衝撃予想の根拠についてうかがった。

■「モーサテ」で飛び出した仰天予想の真相とは?

中島氏は、穏やかな語り口とわかりやすい解説に定評のある「モーサテ」の人気コメンテーターのひとり。このいかにも温厚そうな人物が、番組中に「米ドル/円=82円」という仰天予想を発したのだから穏やかではない。

しかも中島氏はかつて、日銀がマイナス金利導入を決定する3日前のモーサテの番組内で日銀の追加緩和を予想し、「マイナス金利が実はもっとも効果的」と言及していた千里眼の持ち主でもある。

【参考記事】

●日本経済新聞が事前に報道! 日銀のマイナス金利導入は察知されていたのか?

中島氏は「米ドル/円=82円」予想の真意をこう解説する。

「これはあくまで、2019年に、今までの最大のリスクが到来した場合のリスクシナリオなんです」

モーサテで2019年の米ドル/円の下値を82円と予想した中島氏。これは、2019年に最大のリスクが到来した場合のシナリオということだが、その中身とは?

中島氏が理事長を務める独立行政法人・経済産業研究所は、エビデンスや統計データに基づく分析を得意としており、中島氏の予想も、研究所とはまったく別の独自予想ながら、すべて過去のデータをもとに割り出した推計値だ。

具体的には2013年からの5年間について、日経平均、NYダウ、WTI原油価格、日米のVIX指数、上海総合指数の四半期ごとの平均値を算出、それらが米ドル/円相場に及ぼした影響を数値化した上で、一定の前提条件にもとづいて、米ドル/円相場の水準を推計している。

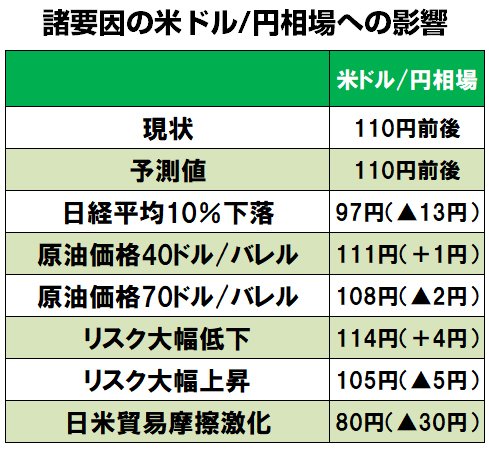

そこから導き出された2019年の基準となる米ドル/円レートが110円だ。ちょうど2月の米ドル/円相場の水準と一致する。そこへ、今後想定しうるリスク要因を加味すると、以下の表のような値動きが推計されるという。

(出所:独立行政法人・経済産業研究所 中島厚志氏の資料より)

要するに、ここから為替に影響する事件が何も起こらず、安定した相場環境が続けば110円が継続する。しかし、日経平均が10%下落するようなことがあれば、表にあるとおり13円円高になって97円になる。あるいは、WTI原油価格が40ドルに値下がりすると、1円の円安になって111円になるという具合だ。

もし、この2つの要因が一度に起こった場合、大まかにはこれらの要素を足し合わせたぐらいの影響があると考えてよいという。つまり、13円の円高要因と1円の円安要因が相殺されて、12円の円高になるというイメージだ。

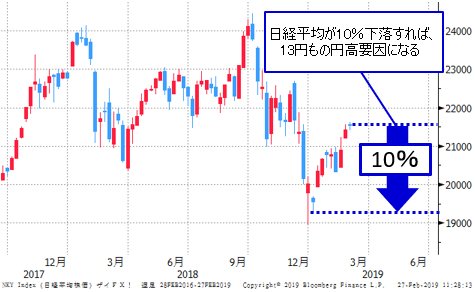

ちなみに、株価は米国より日本のほうがより影響が大きい。前述のとおり、日経平均が10%下落すれば13円もの円高要因となるが、米国の株価下落はちょっと意外だが逆に米ドル高要因となるので、日米の株価が同時に10%下落した場合は影響が相殺されて円高幅は2円になるそうだ。いずれにしろ日経平均の変動には最大限の注意を払う必要がありそうだ。

(出所:Blooberg)

■意外? 上海総合指数が下がれば、米ドル/円は円安方向に

もちろん、円安要因もある。「リスク大幅低下」は、VIX指数が10まで低下するケースを想定しており、4円の円安要因となる。具体的には、米中の貿易摩擦や景気減速の懸念が払しょくされるようなイメージだ。

逆に「リスク大幅上昇」は、VIX指数が30~35まで高まる場合を想定しており、5円の円高要因となる。こちらは合意なきブレグジットや米中貿易摩擦の激化などが考えられるだろう。

(出所:Bloomberg)

意外なデータが出ているのが、中国株である上海総合指数の影響だ。中国で株安となればリスクオフムードに直結しそうな印象があるが、過去5年のデータを見る限り、むしろ円安方向に影響しているという。

(出所:Bloomberg)

■過去に起きた日米摩擦は、米中とは比較にならない厳しさ!

これらの米ドル/円相場を動かす要因の中で、ひときわ異彩を放っているのが、30円もの円高要因となっている「日米貿易摩擦激化」だ。貿易摩擦というと米中間の問題ばかりが注目されがちだが、実は2019年には日米間の貿易交渉も予定されている。中島氏はこう指摘する。

「米ドル/円相場に限っては、米中よりも当事国を直撃する日米間の貿易摩擦のほうが影響ははるかに大きい。2019年には想定しにくいのですが、今までで最大級の極めて深刻な摩擦が生じた場合には、変動要因の中では最大のリスクとなります」

米中貿易摩擦がクローズアップされているが、米ドル/円相場に限っていえば、日米間の貿易摩擦の影響のほうがはるかに大きいと話す中島氏。日米貿易摩擦の激化が「30円の円高」要因になりえるという

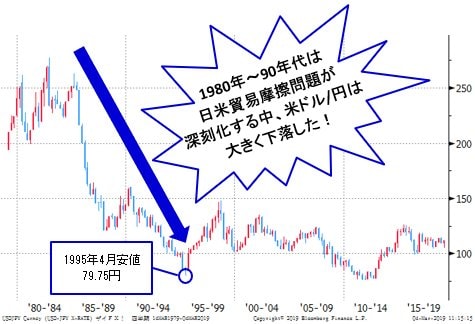

ほかの要因は過去5年間のデータに基づいて影響の大きさが算出されているが、日米間の大きな貿易摩擦は過去5年間には起きていない。そこで、これについては実際に日米経済包括協議が行われた1990~95年のデータを利用し、当時と同じ規模のインパクトがあった場合を想定して試算したという。その結果、当時と同程度の摩擦が起きれば「30円の円高」という衝撃の結果が導き出されたのだ。

「当面は考えにくいのですが、今後とも決してあり得ないレートではないと思います。なにしろかつての日米貿易摩擦は、現在の米中間の摩擦とは比較にならないほどシビアでした」

特に1980年代は米国民の反日感情も強く、日本製品に対する排斥運動や日本車を叩き潰すパフォーマンスが日本のニュースでも連日報じられた。規制緩和や市場開放、公共投資に至るまで具体的かつ厳しい要求がいくつも突き付けられ、プラザ合意での円高誘導に同意させられることにもつながった。

写真は日本製品に対する排斥運動を受けて日本車をハンマーで叩き潰すアメリカ人。中島氏によると、日米貿易摩擦のときにはあらゆる分野でジャパンバッシングが繰り広げられていたという (C)AP/アフロ

1990年代の日米包括経済協議が合意をみるまで、あらゆる分野で「ジャパンバッシングが繰り広げられ」、日本は追い詰められていたと中島氏は振り返る。

「現在の米中間の交渉で表向きの焦点となっているのは関税ぐらいで、人民元安さえあまり問題視されていません。かつての日米間の摩擦と比べれば、マイルドに感じるほど」

1980年代から日米貿易摩擦の問題が深刻化する中、米ドル/円相場は長期的に大きく下落。1995年4月にはついに80円を割って79.75円の安値をつけた

(出所:Bloomberg)

■春からの交渉が濃厚な日米交渉、対象は「モノ」だけなのか?

現在、モノの貿易を自由化する日米物品貿易協定(TAG)の交渉を行うことで日米が合意している。1980年代にも日米貿易交渉で強硬姿勢を見せたUSTR(米通商代表部)のライトハイザー代表は日米の交渉を3月には開始したいという意向を示している。

本来は2019年1月にもスタートするはずだった交渉は、米中間の交渉が長びいてることなどで先送りされてきた。交渉が後回しにされるほど2020年に控える大統領選が意識され、トランプ大統領が対外姿勢を硬化させることも考えられるという。

しかも、日本側は交渉を「物品」に限定しようとする一方、米国側はサービスも協定内容に含めることを要求していると報じられており、双方の思惑は食い違っているのだ。万一、かつてのような摩擦の再燃につながれば、中島氏が言う30円の円高というシナリオもあながち荒唐無稽とは言えなくなる。

中島氏が2019年年始のモーサテで提示していた最大リスクシナリオでの「米ドル/円=82円」という数字は、このようなシナリオによるものだったということだ。

しかし、これが最大限のリスクシナリオではあるものの、実際にはそこまでの状況が現実化する可能性は極めて低いと中島氏は予想する。

「なにしろ米国は対中国との交渉を最優先しており、国務省には日本との交渉まで同時にハードに進める人的余力がないし、望んでもいない。少なくとも2019年にこうしたリスクが表面化することは考えにくいでしょう」

2019年に日米貿易摩擦が激化するといったリスクが表面化することは考えにくいというのが中島氏の見解。したがって「1ドル=82円」というシナリオが現実化する可能性も低いという

(「モーサテ御意見番・中島厚志氏に聞く(2)米ドル/円を動かすのは金利差ではない!?」へつづく)

(取材・文/森田悦子 撮影/和田佳久/ 編集担当/ザイFX!編集部・庄司正高)

![セントラル短資FX[FXダイレクトプラス]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=CENT50&isq=406&psq=0)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)