(「モーサテ御意見番・中島厚志氏に聞く(1)驚きの「1ドル=82円」予想の真相とは?」からつづく)

■メインシナリオでは、年末にかけて100円を目指す

中島氏が試算した2019年の基準レートである1米ドル=110円というシナリオは、以下の4つの条件を前提として計算されている。

(1)内外経済が緩やかな回復を継続して日米株価とも緩やかに上昇

(2)抑えられたリスク(VIX指数20)で、米中貿易摩擦の一層の深刻化がない

(3)FRBの利上げは0回

(4)WTI原油価格は1バレルあたり50ドル

要するに、為替相場を動かす大きなリスク要因がなく、株価も原油価格も安定しているという相当穏やかな前提条件だ。

このため、ひとたびなんらかのリスク要因が現実化すれば、大きなブレが発生することになるが、中島氏は「2019年に想定しうるリスク要因のほとんどが円高要因で、円安を引き起こす出来事は予想しづらい」と指摘する。

米中貿易摩擦に加え、ブレグジットの行方、欧州各国の政治不安、日米欧や中国の景気減速など、2019年はリスクオフ要因が目白押しだ。

年末が近づくにつれ、翌年(2020年)に控える米大統領選も意識されるため、トランプ大統領がお得意のパフォーマンスで市場をかき乱してくる可能性もある。また、景気対策としてインフラ投資を加速すれば、米国の財政赤字が膨らむ。

写真は前回の大統領選挙で演説するトランプ大統領。中島氏は、年末が近づくにつれ、トランプ大統領がお得意のパフォーマンスで市場をかき乱してくる可能性もあるという

(C) Chip Somodevilla/Getty Images

「これらの要因を考え合わせると、2019年の標準的な予想レンジとしては、110円の基準値から10円程度の円高が進むというシナリオを立てています。現状の110円近辺が2019年の米ドル/円相場の天井で、年末にかけて100円を目指していくイメージです」

(出所:Bloomberg)

100円という水準には別の根拠もある。OECD(経済協力開発機構)が算出する購買力平価(PPP)が、100円程度(2018年12月)となっていることだ。

購買力平価とは、2国間の物価上昇率の比率から計算された為替レートのこと。この水準は目先の節目としても意識されやすいという。

(出所:Bloomberg)

■2019年の米ドル/円相場を動かすのは、金利差ではない

教科書的には、米ドル/円相場を動かすのは日米の金利差だと説明されることが多い。これが本当なら、FRBが4回もの利上げを実施した2018年は米ドル高がかなり進行する年になったはずだ。

しかし、現実の2018年の米ドル/円相場は、歴史的に変動幅の小さい年となった。中島氏は、金利差が為替相場にもたらす影響は小さくなっていると指摘する。

「過去5年のデータを見ると、もっとも米ドル/円相場への影響が大きいのは日米の株価です。2番目が原油価格で3番目がVIX指数。金利差が出てくるのはようやくその次なんです。私は2019年の米利上げはないと予想しているので、金利差が意識されることもほとんどないとみています」

ちなみに金利といえば、中島氏は2016年1月の日銀のマイナス金利導入を的中させた数少ない人物ということは冒頭でも紹介したとおり。そんな中島氏は、今後の日銀の金融政策についてどう見ているのだろうか。

【参考記事】

●日本経済新聞が事前に報道! 日銀のマイナス金利導入は察知されていたのか?

「日銀はマイナス金利を変えるということはないと思います。国債の大量買い入れについては、計量分析すると、当初は景気にも為替にも有効でしたが、今は、景気にも為替にも効いていません。

現状、日銀の国債買い入れ額は減ってきていますが、景気にも為替にも効いていないのであれば、買い入れ減額の影響はないと理解しています」

写真は日銀の黒田総裁。日銀の国債の大量買い入れについては、計量分析すると、現状、景気にも為替にも効いていないので、買い入れ減額の影響はないとの見解を中島氏は示している (C)Bloomberg/Getty Images

■金融ショックが起こる可能性は高くないが、新興国通貨に注意

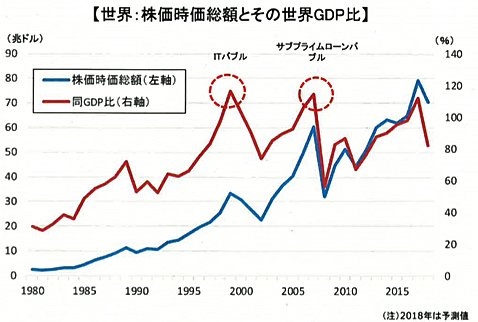

リーマンショックから10年が経過し、次の金融危機はいつ来るのか、と気になる投資家も多いだろう。中島氏は、今のところ、大きな金融ショックが起きる予兆は乏しいと言う。

「ITバブルやサブプライムショックなど過去の例を見ると、その直前に世界の株価時価総額とその世界GDP比が急激に上昇している傾向が見られます。これに対し、現状の株価は高値から下落した水準で落ち着いており、バブル状態とはいえない」

(出所:独立行政法人・経済産業研究所 中島厚志氏の資料より)

株式市場でバブルがはじける心配はなさそうだが、為替にはやや不安材料があるという。新興国通貨に対する米ドルの水準を示すOITP指数が、公表されるようになった1995年以降で最高水準に達していることだ。

※名目OITP指数は米国の主要貿易相手国でその通貨の交換性が乏しい国を対象としたドル指数。1997/1=100

(出所:独立行政法人・経済産業研究所 中島厚志氏の資料より)

OITP指数とは、米国の主要貿易相手国の中で、中国、韓国、台湾、アルゼンチンなど通貨の交換性が乏しい国々の通貨に対する米ドルの水準を示しており、上昇するほど新興国から資金が流出し、通貨下落が加速する可能性が高まるのだという。

「新興国全体では債務残高の対GDP比は安定しているのですが、とくにトルコや南アフリカ、アルゼンチンといった対外債務が積み上がっている国ほど、流出の危険が高いことには注意しておく必要があるでしょう」

■ファンダメンタルズを凌駕する急変動に注意

2019年は年明けからフラッシュ・クラッシュという激しい変動に見舞われたが、中島氏はこれはファンダメンタルズとは無関係の値動きだと指摘する。近年の為替市場では、こうした根拠に乏しいリスク懸念にだけ基づく急変動が起こりやすくなっているという。

「ファンダメンタルズから導き出した予想レンジも、こうした行き過ぎた変動には役に立たない。前後のトレンドとは無関係の予期せぬ値動きには十分注意する必要があるでしょう」

中島氏は、近年の為替市場では、根拠に乏しいリスク懸念にだけ基づく急変動が起こりやすくなっていると指摘。前後のトレンドとは無関係の予期せぬ値動きには十分注意する必要があるという

投資家はリスク管理を怠ることなく、慎重に2019年相場に向き合いたい。

(取材・文/森田悦子 撮影/和田佳久/ 編集担当/ザイFX!編集部・庄司正高)

![セントラル短資FX[FXダイレクトプラス]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=CENT50&isq=406&psq=0)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)