■ひと頃の「米ドル暴落論」に、隔世の感もあるほど…

米ドル高の基調が強まっている。

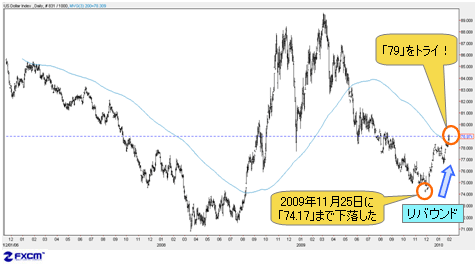

ドルインデックスは200日移動平均線を越えて、79乗せにトライしている。

(出所:米国FXCM)

ドルインデックスの200日線越えは、2008年8月初旬以来の出来事だ。

その回復ぶりを見ていると、昨年10~11月頃に叫ばれていた「米ドル暴落論」に隔世の感さえある。

筆者はもともと、米ドル全体の上昇が第1四半期から始まると考えていたので、足元の相場の値動きにはまったく驚いていない。ただ、米ドル高のスピードには、やや違和感を覚えている。

もっとも、相場は常に行き過ぎの習性があり、現状のスピードは必ずしも異常であるとは言えない。だから、筆者の違和感は、経験から来ているというよりも、今の金融マーケット全体の状況を考慮したところから来ているものと言える。

■リスク回避が強まると、ユーロ/米ドルはどうなる?

本稿執筆の前日、1月28日(木)まで、欧米の株式市場は続落しており、昨年後半からの株高に終止符が打たれたように見える。

株安の背景には、ギリシャやポルトガルといったユーロ圏各国のデフォルト(債務不履行)への懸念、米オバマ政権が公表した金融規制案など、さまざまな問題があるようだ。

そのような中で、もし、リスク回避の動きがさらに強まれば、米ドル高のスピードはいったん緩やかになるだろう。

それは、次のような理由による。

これまでは、ギリシャの財政問題とユーロ圏各国のファンダメンタルズ悪化がユーロ売りを招き、昨年12月から高まりつつあった米FRB(連邦準備制度理事会)の金融引き締めへの期待感が米ドル買いをもたらしていた。

このような、ユーロ売り・米ドル買いのポジションが膨らんでいた状況下では、一段のリスク回避の動きがあると、米ドル資産への逃避よりも、単純なポジション決済の動きを促しやすい。

すなわち、ユーロの売りポジションの買い戻し・米ドルの買いポジションの売り戻しを想定しなければならないのだ。

■米ドル/円の下落は、ポジション解消につれて一服へ

そのような構図が、実は最近、米ドル/円の値動きにも当てはまっている。

米ドル/円の下落について、「円資産がリスク回避先であるから」といった解釈が多く見受けられるものの、これは必ずしも的を射ているとは言えない(「米中の2つの材料で米国株が急落!為替市場では円が『漁夫の利』を得た!?」を参照)。

米ドル/円のロングポジション、すなわち、米ドル買い・円売りのポジションは、昨年11月末から構築された。

リスク回避の動きがあれば、そのポジションの解消で円が買い戻され、米ドル/円の調整をもたらしたという単純な解釈のほうが、よほどわかりやすく、正解なのかもしれない。

ドルインデックスの200日線越えは、2008年8月初旬以来の出来事だ。

その回復ぶりを見ていると、昨年10~11月頃に叫ばれていた「米ドル暴落論」に隔世の感さえある。

筆者はもともと、米ドル全体の上昇が第1四半期から始まると考えていたので、足元の相場の値動きにはまったく驚いていない。ただ、米ドル高のスピードには、やや違和感を覚えている。

もっとも、相場は常に行き過ぎの習性があり、現状のスピードは必ずしも異常であるとは言えない。だから、筆者の違和感は、経験から来ているというよりも、今の金融マーケット全体の状況を考慮したところから来ているものと言える。

■リスク回避が強まると、ユーロ/米ドルはどうなる?

本稿執筆の前日、1月28日(木)まで、欧米の株式市場は続落しており、昨年後半からの株高に終止符が打たれたように見える。

株安の背景には、ギリシャやポルトガルといったユーロ圏各国のデフォルト(債務不履行)への懸念、米オバマ政権が公表した金融規制案など、さまざまな問題があるようだ。

そのような中で、もし、リスク回避の動きがさらに強まれば、米ドル高のスピードはいったん緩やかになるだろう。

それは、次のような理由による。

これまでは、ギリシャの財政問題とユーロ圏各国のファンダメンタルズ悪化がユーロ売りを招き、昨年12月から高まりつつあった米FRB(連邦準備制度理事会)の金融引き締めへの期待感が米ドル買いをもたらしていた。

このような、ユーロ売り・米ドル買いのポジションが膨らんでいた状況下では、一段のリスク回避の動きがあると、米ドル資産への逃避よりも、単純なポジション決済の動きを促しやすい。

すなわち、ユーロの売りポジションの買い戻し・米ドルの買いポジションの売り戻しを想定しなければならないのだ。

■米ドル/円の下落は、ポジション解消につれて一服へ

そのような構図が、実は最近、米ドル/円の値動きにも当てはまっている。

米ドル/円の下落について、「円資産がリスク回避先であるから」といった解釈が多く見受けられるものの、これは必ずしも的を射ているとは言えない(「米中の2つの材料で米国株が急落!為替市場では円が『漁夫の利』を得た!?」を参照)。

米ドル/円のロングポジション、すなわち、米ドル買い・円売りのポジションは、昨年11月末から構築された。

リスク回避の動きがあれば、そのポジションの解消で円が買い戻され、米ドル/円の調整をもたらしたという単純な解釈のほうが、よほどわかりやすく、正解なのかもしれない。

単純な考え方に回帰すれば、米ドル/円のロングポジションの解消が進むにつれ、米ドル/円の下落も一服し、円高の圧力は弱まることになるだろう。

■それでも、ユーロ/米ドルは安値更新に向かう!?

また、市場の内部構造が値動きを決め、現実をリードするということを信じれば、ギリシャ問題に関連して、そろそろ、何らかの形で緩和材料が出てきても不思議ではなかろう。

ユーロの買い戻しといった「相場の需要」があれば、ファンダメンタルズでは、何らかの形でその需要を満たす材料が提供されるというのが相場の真実である。

そうは言っても、ユーロ/米ドルの下げ止まりがあったとしても、ベア(弱気)トレンドを修正できず、いずれは安値を更新していくだろう。短期スパンにおける買い戻しが一巡すれば、より大きな売り圧力が掛かってくるはずだ。

逆に言えば、そのような売りポジションの「振り落とし」なしではトレンドは進行しない。それはトレンドの加速に必要な変動なのである。

■ユーロ/円も戻り売り戦略が有効か?

ユーロ/円に関しても、基本的には同じ考え方だ。要するに、目先の安値を追うよりも、戻りを待ってから仕掛けたほうが得策であろう。

それは、テクニカル的な視点からも同じ結論が得られると思う。

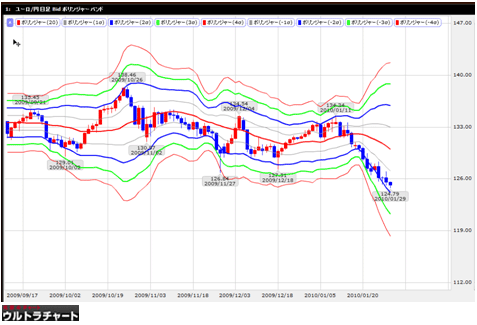

筆者の考え方の正誤の検証を含め、次回のコラムで詳しく分析したいが、ここでは「特殊なチャート」2枚を示しておきたい。

■それでも、ユーロ/米ドルは安値更新に向かう!?

また、市場の内部構造が値動きを決め、現実をリードするということを信じれば、ギリシャ問題に関連して、そろそろ、何らかの形で緩和材料が出てきても不思議ではなかろう。

ユーロの買い戻しといった「相場の需要」があれば、ファンダメンタルズでは、何らかの形でその需要を満たす材料が提供されるというのが相場の真実である。

そうは言っても、ユーロ/米ドルの下げ止まりがあったとしても、ベア(弱気)トレンドを修正できず、いずれは安値を更新していくだろう。短期スパンにおける買い戻しが一巡すれば、より大きな売り圧力が掛かってくるはずだ。

逆に言えば、そのような売りポジションの「振り落とし」なしではトレンドは進行しない。それはトレンドの加速に必要な変動なのである。

■ユーロ/円も戻り売り戦略が有効か?

ユーロ/円に関しても、基本的には同じ考え方だ。要するに、目先の安値を追うよりも、戻りを待ってから仕掛けたほうが得策であろう。

それは、テクニカル的な視点からも同じ結論が得られると思う。

筆者の考え方の正誤の検証を含め、次回のコラムで詳しく分析したいが、ここでは「特殊なチャート」2枚を示しておきたい。

ご覧のとおり、ユーロ/米ドルとユーロ/円の日足であるが、特殊なところは、何と言ってもボリンジャーバンドを上下4本、計8本も同時に描いている点。

このチャートから、相場のヒントが得られると思う。

(2010年1月29日 東京時間14:30記述)

![ヒロセ通商[LION FX]](https://zaifx.ismcdn.jp/mwimgs/c/f/-/img_cf441770d8ee58a063c99fd812f7fc7a76045.gif)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)