円高の市況が続いている。市場コンセンサスと専門家らの予測もさらなる円高に傾き、ドル/円に関しては、3月末まで70円台あるいは60円台まで落ちるという見方もある。

クロス円(ドル以外の通貨と円との通貨ペア)相場についても、ユーロ/円は100円、英ポンド/円は95円、豪ドル/円は50円といったターゲットが市場関係者の間で語られ始め、円高はもはや「既定路線」のように見えている。

■市場参加者の一致した見方どおりにシナリオは進まない

結論から申し上げると、当方もドル/円における円高トレンドがこれからも続くと見るが、クロス円に関しては慎重に見極める必要があると思う。

より重要なのは、同じ円高シナリオであっても、どんなレベルとタイミングで円買いするのかが肝心である。目下のレベルで慌てて仕掛けると、拙速な円買いになりかねない、というリスクを指摘しておきたい。

今の市場の雰囲気は昨年3月末の状況を思い出させる。3月17日、ドル/円が一時95.80円まで暴落しただけに、翌日、日経新聞では専門家らが口を揃えてドル/円の早期90円割れを予測していた。

今から見ると予測自体はまったく正しかったが、問題はその時期とリバウンドの値幅であった。彼らの予測に反し、ドル/円は下げ続けるのではなく、一転して上昇に転じ、8月には110.66の高値をつけ、約半年もかけて実に15円近くもリバウンドしたのだ。

米ドル/円 週足

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 週足)

このケースでわかるように、市場参加者の共通した予測と期待が強ければ強いほど、市況はシナリオどおりに進まない可能性が大きい。また、言うまでもないが、シナリオ自体が正しかったとしても、仕掛けのレベルとタイミングを誤ると、レバレッジを利かせたFX取引では大損する恐れがある。

■円全体が強かったのは実はドル全体が強かったから

では、なぜ今も同様な注意をしなければならないかというと、単なる市場心理やコンセンサスの相似だけではなく、ユーロ/ドル、英ポンド/ドルなどドル/円以外のメジャー通貨ペアの動向が円全体のパフォーマンスに影響を及ぼす可能性があるからだ。

というのは、これまでドル/円とクロス円相場がお互いにリンクして円を高く押し上げてきたが、ドル/円の「円高」と比べ、クロス円相場ではどちらかというと「外貨安」の色合いが強かった。

昨年3月から11月までドルインデックス(※)の25%近い急騰はユーロ、英ポンド、豪ドルなどが下落したこと、つまり外貨が受け皿となって実現された。円は受け皿ばかりか、対ドルではむしろ上昇している。

つまり、英ポンド/円の史上最安値更新に代表されるようなクロス円相場における円高は、「外貨(ユーロ、英ポンド、豪ドルなど)対ドル相場」で外貨が崩壊したことが要因になっているのだ。この点は見逃せない。

従って、大局観として、クロス円相場をはじめ、円全体の続伸は実はドル全体の強さに頼っている、という奇妙に聞こえる関係にある。では、ドル全体が強いのは(具体的にはドルインデックスで測る)これからも続くかというと、当方は懐疑的だ。

(※編集部注:ドルインデックスとは、主要通貨に対するドルの総合的な強さを示す指数のこと)

このケースでわかるように、市場参加者の共通した予測と期待が強ければ強いほど、市況はシナリオどおりに進まない可能性が大きい。また、言うまでもないが、シナリオ自体が正しかったとしても、仕掛けのレベルとタイミングを誤ると、レバレッジを利かせたFX取引では大損する恐れがある。

■円全体が強かったのは実はドル全体が強かったから

では、なぜ今も同様な注意をしなければならないかというと、単なる市場心理やコンセンサスの相似だけではなく、ユーロ/ドル、英ポンド/ドルなどドル/円以外のメジャー通貨ペアの動向が円全体のパフォーマンスに影響を及ぼす可能性があるからだ。

というのは、これまでドル/円とクロス円相場がお互いにリンクして円を高く押し上げてきたが、ドル/円の「円高」と比べ、クロス円相場ではどちらかというと「外貨安」の色合いが強かった。

昨年3月から11月までドルインデックス(※)の25%近い急騰はユーロ、英ポンド、豪ドルなどが下落したこと、つまり外貨が受け皿となって実現された。円は受け皿ばかりか、対ドルではむしろ上昇している。

つまり、英ポンド/円の史上最安値更新に代表されるようなクロス円相場における円高は、「外貨(ユーロ、英ポンド、豪ドルなど)対ドル相場」で外貨が崩壊したことが要因になっているのだ。この点は見逃せない。

従って、大局観として、クロス円相場をはじめ、円全体の続伸は実はドル全体の強さに頼っている、という奇妙に聞こえる関係にある。では、ドル全体が強いのは(具体的にはドルインデックスで測る)これからも続くかというと、当方は懐疑的だ。

(※編集部注:ドルインデックスとは、主要通貨に対するドルの総合的な強さを示す指数のこと)

当方の考えた理由はすでに昨年11月のインタビューにて述べていたので省略するが、ここでは新たにユーロ/ドルのチャートで説明したい。

■ユーロ/ドルのサイクルからユーロ高は2010年まで続く

下のチャートはユーロ/ドルの年足で、99年以前はドイツマルク対ドルの相場をベースに指数化したものだ。

■ユーロ/ドルのサイクルからユーロ高は2010年まで続く

下のチャートはユーロ/ドルの年足で、99年以前はドイツマルク対ドルの相場をベースに指数化したものだ。

このチャートで見られるように、ユーロ/ドルのメインサイクルは15年サイクルである。昨年11月中旬以降の値動きを反映していないが、基本的にはユーロが12月18日の1.4719まで反騰したのもそのチャートに沿った値動きと解釈できる。

換言すれば、ユーロ高は2010年まで続くと見られる以上、今年の下値は限定され、再度上昇に転じる公算が高い。

この見方が正しければ、ユーロ高がユーロ/円相場におけるユーロ高/円安をもたらす可能性もあるので、ドル/円の円高傾向を制限してくる可能性がある上、ドル/円も一旦リバウンドしてくる公算がある。

■ファンダメンタルズ最悪の英ポンドがいい目安になる

この構造は基本的には他の外貨も同様で、もっとも凋落した英ポンドさえ、対ドルでは1.6あるいはそれ以上の回復が可能だと見ている。そうなると、当然のように、英ポンド/円もそれなりの反発を見せ、ドル/円に影響を及ぼす。

ファンダメンタルズ的には、目下英ポンドにプラスの材料がまったく見当たらないだけに、英ポンドはいいパラメーターとなろう。換言すれば、英ポンドさえ対ドルの反発があれば、ドル全体が下げる構造にあると判断できる。実際、1月23日の安値から英ポンドは反発している。

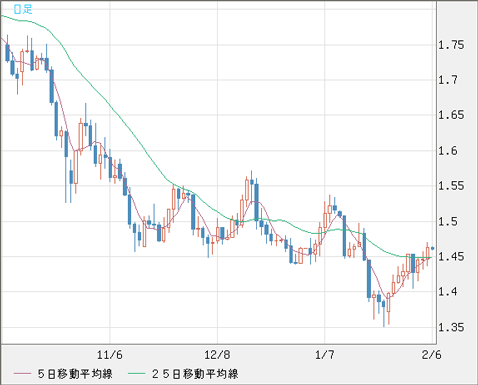

英ポンド/米ドル 日足

■悪い円買い、いい円買いとは?

従って、クロス円も含め、目下のレベルでの円買いは拙速で、悪い円買いとなる可能性がある。

では、いい円買いとは何か。ずばり、当方の見方が間違ったと市場が証明した際、すなわち円が最近の高値を更新した後の追撃だ。これこそスマートな円買いであろう。なにしろ、それはトレンドフォローとブレイクアウト戦略の実践でもあるからだ。

誤解しないよう言っておきたいが、当方は押し目の円売りを勧めていない。お勧めしているのは高値更新がなければ、円買いを控えることだけだ。相場に臨むのは、買い、売りのほか、休みも立派なストラテジーであることを忘れないでいただきたい。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)