(「【09年予想】岡崎良介さんに聞く(2)~景気、金利、為替が底を打つ順番~」からつづく)

次に、岡崎さんはユーロ/ドルについて、どう見ているのか?

■ユーロ/ドルはドル/円より先に動く

「ユーロ/ドルを読むのは難しいんです。これが一番先に動きますからね。アメリカの金融政策と大きな流れでは連動しているんですが、トレンド転換のタイミングがまちまちで“法則”が見つかりません。だから、ユーロ/ドルの見通しについては私にはよくわかりません。

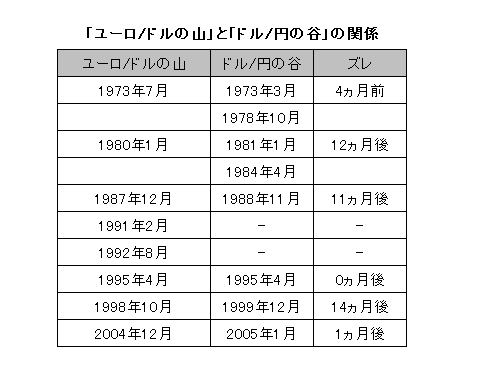

ただ、ユーロ/ドルはドル/円より先に動くということは言えます。ユーロ/ドルの山(ユーロ高ドル安のピーク)が訪れてから、ドル/円の谷(円高ドル安のピーク)は1年2ヵ月以内に迎えているんです」(ユーロ発足前は独マルクを換算したデータを使用、以下同)

ユーロ/ドルの山に遅れて、ドル/円の谷がやってくることは上表に示したとおりだ。その連動性が完全なものになってくるのは1995年以降となっている。岡崎さんはそれについて、1995年からの空前の円売りドル買い介入に何か原因があるのではないか、と推測している。

「ユーロ/ドルは2008年12月に急上昇していますが、その前は急落していて、2008年7月が天井だったと考えていいでしょう。となると、ドル/円はそこから1年2ヵ月後の2009年9月までには底を打つということになります」

「ユーロ/ドルは2008年12月に急上昇していますが、その前は急落していて、2008年7月が天井だったと考えていいでしょう。となると、ドル/円はそこから1年2ヵ月後の2009年9月までには底を打つということになります」

ユーロ/ドル 週足

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/ドル 週足)

■ユーロ/円は100円付近まで下がってもおかしくない

では、ユーロ/円はどうなのか?

「下のチャートのとおり、ユーロ/円は非常に大きな動きをする特徴があります。また、ユーロ/円は2000年11月から2008年7月まで約8年間もの長い期間に渡って上昇トレンドを描きました。これは長すぎますね。

ドル/円が1回調整して、2回波を作っているのに、ユーロ/円は調整がなくて、1回の大きな波になっています。まさに“バブル”といっていい動きでした。

こういうバブル崩壊後の動きはよくわからないんです。ただ、過去のチャートを見ても、このような急激な円高になった時はかなりの値幅が出ています。

ユーロ/円については、詳しい分析をしたわけではないですが、下落はもう終わったわけではなく、さらに下がって100円付近まで行ってもおかしくないと感じています」

■ユーロ/円は100円付近まで下がってもおかしくない

では、ユーロ/円はどうなのか?

「下のチャートのとおり、ユーロ/円は非常に大きな動きをする特徴があります。また、ユーロ/円は2000年11月から2008年7月まで約8年間もの長い期間に渡って上昇トレンドを描きました。これは長すぎますね。

ドル/円が1回調整して、2回波を作っているのに、ユーロ/円は調整がなくて、1回の大きな波になっています。まさに“バブル”といっていい動きでした。

こういうバブル崩壊後の動きはよくわからないんです。ただ、過去のチャートを見ても、このような急激な円高になった時はかなりの値幅が出ています。

ユーロ/円については、詳しい分析をしたわけではないですが、下落はもう終わったわけではなく、さらに下がって100円付近まで行ってもおかしくないと感じています」

ユーロ/円の長期チャート(1971年~)

「いずれにしても、円高が最後に加速する時は円の独歩高になるということは単行本にも書いたとおりで、実際予想どおりにそうなりました。ただ、それがどこまで、いつまで続くのかということになると、予想が難しいですね」

ちなみにユーロの金利とユーロ/ドル、ユーロ/円相場との関係も岡崎さんは調べたということだが、これについては特に目立った“法則”が見つからなかったという。

■信用リスク拡大時には経常収支赤字国通貨が弱くなる

最後に岡崎さんは単行本には収録しきれなかった話として、「信用リスクの循環」について教えてくれた。

「信用リスクとは国債の利回りと社債の利回りの金利差のこと。この金利差も循環するんですが、これが今はずっと広がっていく方向にあるんです」

国債と社債を比較すると、国債は比較的安全で、社債はそれよりリスクが高いため、国債より社債の方が利回りが高くなっている。

投資家がリスクをとれる時は、破綻の恐れが多少あったとしても高利回りの社債をチャレンジして買ってみようという動きになる。すると、社債の利回りは下がり、信用リスクは縮小するわけである。

一方、投資家がリスクをとりにくい、現在のような危機的状況になると、会社が破綻してしまう恐れが高くなるので社債を買うのをやめて、より安全な国債を買っておこうという動きとなり、信用リスクは拡大していくのである。

つまり、投資家のリスクをとる、とらないという姿勢が信用リスクに数字として表れてくると言えるのだ。

「今回、当面の金融危機からは抜け出しつつありますが、実は社債の利回りはまだ低下しておらず、信用リスクは拡大したままなんです。

こういう時は経常収支赤字国の通貨は弱くなる傾向があります。たとえば、南アフリカ、オーストラリア、アメリカ、そして最近では韓国といった国が経常収支赤字です」

国の経常収支が赤字ということは、企業でいえば、営業キャッシュフローが赤字ということ。つまり、貿易などの“本業”が赤字ということだ。それでも、高金利であることなどを理由にその国に投資する資金が集まればその通貨は下落しない。

けれど、今のように信用リスクが拡大している状況、つまり、投資家がリスクをとらない状況になると、「赤字の国なんか危なくて投資できるか!」ということになり、投資資金が入ってこなくなる。

こうしたことから、信用リスクが拡大している状況だと、経常収支赤字国の通貨は弱くなる傾向があるのだ。

■豪ドルや南アフリカランドが上がるのはいつか?

「金融商品をリスクの低い方から順番に並べてみましょう。一番リスクが低いのは国債の期間が短いものです。それから国債の期間がより長いものが並び、その次はモーゲージ債(不動産担保証券)、その次が社債となって、最後が株や高金利通貨になります。

危機が徐々に去っていくと、それらが順番に買われていく流れとなるのですが、今は国債の短いものから長いものまでは買われた段階です。ですが、社債はまだ買われていません。社債が買われれば、信用リスクが縮小していく循環に入ります。

そうなれば、やがて株の全面高となっていき、その時には豪ドルとか南アフリカランドなど経常収支赤字で高金利の国の通貨も買われる流れになっていくと思いますよ」

(ザイFX!編集部・井口稔)

ちなみにユーロの金利とユーロ/ドル、ユーロ/円相場との関係も岡崎さんは調べたということだが、これについては特に目立った“法則”が見つからなかったという。

■信用リスク拡大時には経常収支赤字国通貨が弱くなる

最後に岡崎さんは単行本には収録しきれなかった話として、「信用リスクの循環」について教えてくれた。

「信用リスクとは国債の利回りと社債の利回りの金利差のこと。この金利差も循環するんですが、これが今はずっと広がっていく方向にあるんです」

国債と社債を比較すると、国債は比較的安全で、社債はそれよりリスクが高いため、国債より社債の方が利回りが高くなっている。

投資家がリスクをとれる時は、破綻の恐れが多少あったとしても高利回りの社債をチャレンジして買ってみようという動きになる。すると、社債の利回りは下がり、信用リスクは縮小するわけである。

一方、投資家がリスクをとりにくい、現在のような危機的状況になると、会社が破綻してしまう恐れが高くなるので社債を買うのをやめて、より安全な国債を買っておこうという動きとなり、信用リスクは拡大していくのである。

つまり、投資家のリスクをとる、とらないという姿勢が信用リスクに数字として表れてくると言えるのだ。

「今回、当面の金融危機からは抜け出しつつありますが、実は社債の利回りはまだ低下しておらず、信用リスクは拡大したままなんです。

こういう時は経常収支赤字国の通貨は弱くなる傾向があります。たとえば、南アフリカ、オーストラリア、アメリカ、そして最近では韓国といった国が経常収支赤字です」

国の経常収支が赤字ということは、企業でいえば、営業キャッシュフローが赤字ということ。つまり、貿易などの“本業”が赤字ということだ。それでも、高金利であることなどを理由にその国に投資する資金が集まればその通貨は下落しない。

けれど、今のように信用リスクが拡大している状況、つまり、投資家がリスクをとらない状況になると、「赤字の国なんか危なくて投資できるか!」ということになり、投資資金が入ってこなくなる。

こうしたことから、信用リスクが拡大している状況だと、経常収支赤字国の通貨は弱くなる傾向があるのだ。

■豪ドルや南アフリカランドが上がるのはいつか?

「金融商品をリスクの低い方から順番に並べてみましょう。一番リスクが低いのは国債の期間が短いものです。それから国債の期間がより長いものが並び、その次はモーゲージ債(不動産担保証券)、その次が社債となって、最後が株や高金利通貨になります。

危機が徐々に去っていくと、それらが順番に買われていく流れとなるのですが、今は国債の短いものから長いものまでは買われた段階です。ですが、社債はまだ買われていません。社債が買われれば、信用リスクが縮小していく循環に入ります。

そうなれば、やがて株の全面高となっていき、その時には豪ドルとか南アフリカランドなど経常収支赤字で高金利の国の通貨も買われる流れになっていくと思いますよ」

(ザイFX!編集部・井口稔)

![セントラル短資FX[FXダイレクトプラス]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=CENT50&isq=406&psq=0)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)