■日本政府は対ユーロでの介入も視野に入れている!?

為替市場では、米ドル高と円高が続いている。

円相場に関しては、米ドル/円は77.00円レベルをかろうじて維持している程度であり、ユーロ/円にいたっては、10月31日(月)の日本の当局による介入時のレベルを大幅に下回っている。

このような現状を考慮すると、前回のコラムで指摘した「問題」が、より一層鮮明になってきているように思えてならない(「『介入するぞ!』と言いながらの介入は愚の極。日本の介入を成功させる方法は?」を参照)。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

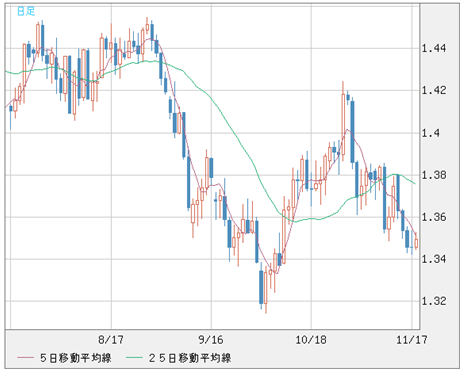

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

ユーロのソブリン危機が一層深刻化する中、ユーロ圏各国の国債はドイツを除いて総じて投資家に敬遠されており、米国債や日本国債へと資金がシフトしているもようだ。

最近になって、日本で一世を風靡したあの「グロソブ(グローバル・ソブリン・オープン)」ファンドが、保有していたイタリア国債を全額売却した(→かなり後手後手だが…)というニュースが伝えられた。これは、安全志向が高まる中で、円資金の国内回帰が始まっていることを示す象徴的なニュースだ。

このような環境で、日本の当局による円高阻止がさらに難しくなっていることは確かであろう。

この意味において、対米ドルの介入だけで円高阻止は難しく、今後、対ユーロでの介入も当局の視野に入っているのではないかと推測することもできる。

介入自体の意義はともかくとして、この先、介入があったとしても、米ドル/円以上に、やっかいなことは間違いない。

■ユーロ/円に介入しても効果がない可能性もある

みなさんもご存知のように、ユーロのソブリン危機が深刻化するにつれ、いろいろな問題が噴出してきている。欧米の協力が望めない中、ユーロ安を日本だけで食い止められるとは到底思えない。

イタリアやスペインといった大国にまでソブリン危機が蔓延し、「負の連鎖」となって、ユーロの核心であるフランスやドイツをも脅かしつつある。

仮に、フランスさえも焦げつき、トリプルAの最高格付けを失うようなことがあれば、最悪の場合、欧州金融安定ファシリティ(EFSF)が機能しなくなる恐れもある(「ギリシャの悲劇は、まだ開演したばかり。ユーロ/ドルは来年にもパリティ割れとなる」を参照)。

このようなシナリオを考慮すると、足元のユーロ安はまだ始まったばかりという感触さえあり、ユーロ安を食い止めるにはEU(欧州連合)の構造改革がなくては不可能であると思われる。

もっとも、ユーロ高・米ドル安にまで持って行かなければ、ユーロ/円の下落は止められない。したがって、ユーロ/円に介入しても「隔靴掻痒(※)」となり、米ドル/円以上に効果がない可能性もある。

(※編集部注:「靴の上から足のかゆいところをかく」ことから、思うようにならないで、もどかしいこと)

■EFSFだけではユーロのソブリン危機は退治できない

さらに、ユーロ安の「決定打」となりかねないような材料が急浮上している。

それは、ユーロ版の「QE(量的緩和策)」であり、つまり、ECB(欧州中央銀行)が量的緩和に踏み切るのではないかといった観測だ。

ユーロのソブリン危機を収束させるため、ECBがこのあたりで「最終兵器」を持ち出す可能性があるといった観測が浮上してきた。

その最終兵器とは他ならぬ「紙幣の刷り撒き」なのだから、これが現実となれば、今までのユーロ安がまだまだ「序の口」に過ぎなかったということになるだろう。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

もっとも、このコラムでも何度か書いてきたが、ECBはドイツ中銀のDNAを継承しているため、インフレ退治を第一任務として自らに課していると言われている。

この点で、「紙幣の刷り撒き」という量的緩和は、間違いなくインフレを引き起こす。今までのECBでは考えられない選択肢であり、実際のところ、このような政策を採用しないとずっと明言してきた。

しかし、焦眉の急となっているソブリン危機の退治に向けて、EFSFの機能は著しく欠けている。

10月に合意された1兆ユーロまでの規模拡大が実際になされるのか危い状況で、EFSFのレバレッジ化を疑問視するマーケットの声も依然として根強い。実際のところ、最近のEFSF債の入札は不調である。

EFSFのレバレッジ化は、トリプルAの国の担保が付与されているために可能となっているものの、担保国のフランスがトリプルAの格付けを失ってしまえば、元も子もない。

もはや、ユーロのソブリン危機を退治するために、EFSFだけで対応できない段階に来ている。

■ドイツもECBの量的緩和に同意せざるを得なくなる

EFSFとECBがイタリアなどの国債を買い支えているが、それにも関わらず、イタリア国債の利回りは一時7%を超えた。これは問題の深刻さを示すものである。

債券市場のトレーダーは、この買い支え自体を問題の深刻さを示す材料と見ており、かえって、これがポジションの手仕舞いを急がせているとも言われている。

EFSFにしても、ECBにしても、国債のマーケットを支えられなくなることは明白だ。

このような事情を背景に、最終手段として、あの孤高のECBにも「墜落」してもらって紙幣を刷り足し、ほとんど無制限に国債を買い入れるしかないといったシナリオが、ユーロ圏の内部で検討されているそうだ。

これは言うまでもなく、大国のドイツにとって、安易に同意し難いやり方だ。ドイツは今のところ、ECBが最後の貸し手(国債の買い手)となるような措置には断固反対しており、前述のシナリオの進行を妨げている。

その代わりにドイツが持ち出してきたのは、EU憲法を修正して「政治同盟」の形成を目指すという案だ。この案が実現すれば、「政治同盟」に共通した財務省の設立が可能となり、EU共同債券の発行が初めて可能となる。

しかし、こうすればソブリン危機が容易に解決すると思われる一方で、これは自国主権の一部を差し出すことを意味するだけに、一朝一夕にできるものではない。

したがって、ソブリン危機が悪化するにつれ、最終的には、ドイツもECBの量的緩和に同意せざるを得なくなるだろう。「政治連盟」の結成前にユーロが崩壊してしまえば、ドイツにとっても元も子もなくなる。

以上のことから、ユーロ安の進行はこれからと言えるだろう。

ただ、そうであっても、ユーロ安は2008年のように一直線に進むのではなく、段階的に進むと予想される。このあたりの話はまた次回に譲ろう。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 週足)

ユーロ/円については、日本当局の介入の有無に関わらず、100円割れにしっかり備えておきたい。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](/mwimgs/c/d/-/img_cd98e6e3c5536d82df488524d85d929d47416.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)