弱い日本の強い円──。

直近では円安が進んでいるものの、米ドル/円の80円とか81円といったレートは依然、歴史的な円高水準。

日本経済はバブル崩壊以降、「失われた20年」と言われるような長期低迷に陥っているのに、なんでそんな国の通貨である「円」が強いのか?

そんな疑問にズバリ答えてくれるのが『弱い日本の強い円』(日本経済新聞社)という本だ。同書はJPモルガン・チェース銀行・佐々木融さんのはじめての著書。

2011年10月の刊行以来、11万部を超えるベストセラーとなっている。

なぜ、日本は弱いのに、日本円は強いのか? 今回は『弱い日本の強い円』の著者・佐々木融さんに話を聞いた。

■為替相場は国力とは関係ない!

『弱い日本の強い円』の第1章は「為替相場は通貨と通貨の交換レートである」という文からはじまる。

「なんだ、つまらない。ごく普通の為替の教科書か」と思うことなかれ。これがものすごく重要なことなのだ。

「為替相場は国力の違いを反映する」

「経済力の弱い国の通貨は売られる」

「人口減少がその国の通貨の下落につながる」

上記のような為替に関する解説を一般に聞くことがあるが、佐々木さんはこれらの説明をキッパリと完全否定するのだ。そして、為替は「単なる」通貨と通貨の交換レートでしかないと説いているのである。

これはいったいどういうことか? 佐々木さんの話を聞いていこう。

■長期的な為替相場で重要なのは「購買力平価」の考え方

『弱い日本の強い円』では長期、中期、短期と分けて、為替の変動要因が解説されているが、長期的に重要なのは2国間の物価上昇率の差であり、「購買力平価」の考え方だと解説されている。

「為替レートというのは、ざっくり言えば、2国間で売られている同じモノの交換比率と同じ。15~20年程度の長期でみて、この関係が成り立たないことは考えられません。

そして、『モノの交換比率』である以上、2国それぞれのモノの価格の上昇率、つまり、物価上昇率(インフレ率)が長期的なざっくりとした為替レート決定要因として重要になります」

佐々木さんが話す「2国間で売られている同じモノの交換比率」というのは、ビッグマック指数で説明するとわかりやすいだろう。

ビッグマック指数とは英国の経済誌『エコノミスト』が考案した指数で、名前を聞いたことのある人も多いはず。これは一応、購買力平価の一種だ。

一般的な購買力平価はさまざまなモノの値段が反映される消費者物価指数などを元にして算出されるが、ビッグマック指数はビッグマックという単一のモノを取り上げて購買力平価を算出したもの。

ビッグマックは誰でも知っていて親しみやすく、世界中、おおよそ統一された規格で売られているという特徴があり、大まかな購買力平価を算出するのに、まあまあ悪くないモノなのだ。

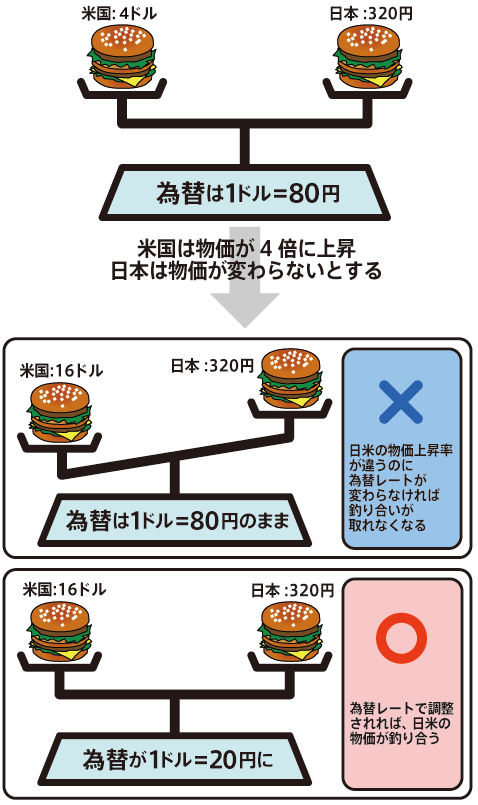

■ビッグマックで購買力平価を考えてみる

今、仮にビッグマックが米国だと4ドル、日本だと320円で売られているとしよう。為替は1ドル=80円だとする。

そしてこの後、米国ではインフレが進み、一方、日本の物価は横ばいだったとする。その結果、何年後かにインフレが進んだ米国のビッグマックは4倍の16ドルまで値上がりしていたとしよう。日本の物価は横ばいと仮定したから、日本のビッグマックは相変わらず320円だ。

このとき、もしも為替が1ドル=80円のままだとすると、日本の320円のビッグマックは米ドル換算で4ドルになる。一方の米国では16ドル。両者には大きな開きが生じている。

しかし、実際にはそうはならず、これは為替相場が動いて調整されることになる。このケースだと購買力平価の理論的には1ドル=20円まで円高が進むはずである。米国の物価が4倍上がり、日本の物価は横ばいなのだから、米ドル/円レートが4分の1に下がれば釣り合うという理屈だ。

そうすれば、日本の320円のビッグマックは米ドル換算で16ドルとなり、米国で売られているビッグマックと同じ値段になる。

以上が購買力平価の考え方だ。

もしも為替相場が動いて調整されなければ、日本で4ドル相当のビッグマックを米国に持っていって売れば16ドルになるので大儲けになる。

食品のビッグマックを輸送して売るのは無理があるとしても、日米間では、さまざまなモノが貿易によって動いているので、日本が圧倒的に有利になる、そのような状況になってしまう前に、日本から米国へどんどんモノが輸出されるようになるだろう。

その結果、そうはならずに為替相場は円高方向に動くはずなのである。

■FXの短期トレードには購買力平価は役立たない

とはいえ、「購買力平価で為替の動きが説明できるのか、じゃあ明日から米国マクドナルドのウェブサイトでビッグマックの価格を毎日チェックして、FXのトレードに役立てるぞ!」と考えるのは無理がある。

「購買力平価は15~20年といった長期でざっくりと成り立つものです。短期の為替相場を見通すのには役立ちません。

実際の為替相場は大きく上下動しながら動いていくので、たとえば、米ドルが購買力平価より大幅に割安になったからといって、すぐに上昇するとは限らないのです。

為替相場はずっと上下に動き続けながらも、購買力平価の方向へ向かう調整が絶え間なく行われているようなイメージでしょうか。

為替相場を短期的にではなく、長期的にみるときは、購買力平価がもっとも重要な考え方であるのは間違いありません。

よく、『10年後、20年後に米ドル/円相場はどうなりますか?』という質問を受けるのですが、それはざっくり言って『日米の物価上昇率の差が今後どう推移するか次第です』ということになります。

今と同じように、米国の物価上昇率が日本の物価上昇率より高い状態がもしも今後も続いていくとしたら、20年後には、今よりも確実に円高になっていると言えるでしょう」

物価上昇率には消費者物価指数とか、企業物価指数などいくつかの種類がある。また、購買力平価は基準になる時期を決めて算出するのだが、その設定された基準によってその値は変わってくる。

このように購買力平価は万能のツールでないことを注意しながら見る必要があるのだが、購買力平価で為替の大きなトレンドを把握することはできる。

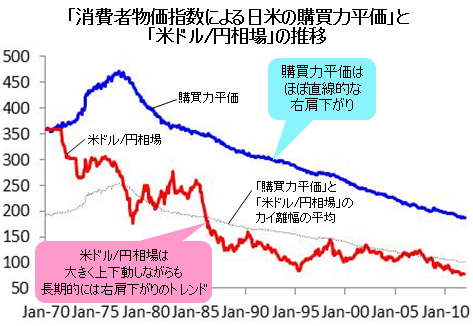

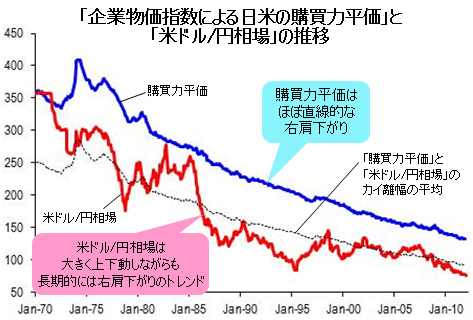

■購買力平価のチャートはほぼ直線的な右肩下がり

以下の2つのチャートは米ドルと円の購買力平価だ。いずれも購買力平価の基準は1970年1月に設定されている。上が消費者物価指数による購買力平価、下が企業物価指数による購買力平価だ。

2つのチャートには、それぞれ実際の「米ドル/円チャート」も表示されており、さらに「購買力平価チャートと米ドル/円チャートの乖離幅の平均」も表示されている。

(出所:JPモルガン・チェース銀行)

(出所:JPモルガン・チェース銀行)

いずれの購買力平価のチャートも1970年代後半以降は、ほぼ直線的な右肩下がりになっていることがわかるだろう。

これがすなわち、長期的にはずっと「米ドル安・円高」が続いてきた大きな背景になっているということなのだ。

いっしょに表示されている米ドル/円の実際のチャートを見ると、長期的には右肩下がりのトレンドを描いているものの、その途中では大きく上下動している。

このチャートを見れば、購買力平価を頼りに短期的なFXのトレードをやろうとするのは無理があることが改めてわかるだろう。しかし、長期的な為替相場を理解するには、購買力平価がやはり重要ということもよくわかる。

(「JPモルガン・佐々木融さんに聞く(2) 大英帝国衰退と英ポンド下落は関係ない?」へつづく)

(取材・文/ザイFX!編集部・井口稔 撮影/和田佳久)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)