■米雇用統計の結果は、多くの市場関係者をガッカリさせた

ウォール街には、「sell in May and go away(5月は売り払え!)」という相場格言がある。例年、5月は株安になりやすい傾向にあるから、ポジションを手仕舞うべきだということである。

今年の場合も、そのとおりの展開になりそうだ。先週末に発表された米雇用統計が弱く、米国株は下落し、弱気サインが点灯したかのように見える。

そして、リスク回避で米ドル買いと円買いの傾向が強まった。諸外貨のうち、大幅に利下げした豪ドルの反落幅が大きく、これが一層の弱気センチメントを醸し出している。

もっとも、市場センチメントの悪化は理に適っていると言える。米国の景気回復への期待が高かった分だけ、この米雇用統計の結果は、多くの市場関係者をガッカリさせた。

FRB(米連邦準備制度理事会)の要人も含めて、「QE3(量的緩和策第3弾)」の必要性に疑問を呈していた市場関係者には「不都合な真実」が告げられたことになる。

すなわち、米国の雇用情勢の悪化が周期性ではなく、構造的な問題であることを示唆したということになる。

バーナンキFRB議長の景気見通しに関する慎重な姿勢に、納得した市場関係者も多くいたことだろう。

■市場はフランスとギリシャの選挙結果を懸念している

そうであれば、「QE3」の可能性が増大しているのだから、本来ならば、米ドルは全面安となってもおかしくない。ところが、リスク回避の様相のマーケットは、対円を除いて米ドル買いに傾いている。

その理由は、「QE3」よりも、マーケットの心配がもっと身近なところにあるからだ。それは言うまでもなく、フランスとギリシャの選挙の結果に対する反応である。

週明けのオセアニア市場とアジア市場でユーロが売られたのは、サルコジ仏大統領の敗北を受けた反応と見られている。それは、31年ぶりの現職大統領の落選という結果はもちろんだが、左派の社会党の党首であるオランド第1書記の政策に対する不安が、より大きい。

フランスの社会党は、ドイツ主導の財政緊縮政策の見直しを示唆したり、高所得層に75%の課税を提案したりしている。その第1書記のオランド氏が当選したということは、フランス国民の不満が色濃く出たということになる。

ギリシャも同様で、与党の敗北で、EU(欧州連合)主導のギリシャ支援策への反発が予想されている。

■EUの混乱で、ユーロがたちまち暴落するとは限らない

この2つの選挙結果を受けて、ユーロ圏内の政局は混乱するに違いないが、為替相場に対する影響としては、次の3点を指摘しておきたい。

まず、政局の方向性と為替相場の方向性の間に、必ずしも高い相関関係は存在しないということ。次に、相場はいつも先のことを予測し、その影響を先に織り込もうとするということ。

そして3つ目が政治家は当選前と当選後で、往々にして言行不一致になりやすいということである。

これからEUが大変だからと言って、ユーロがたちまち暴落していくとは限らないし、フランスの大統領が変わったとして、その後の政策が修正されるとは限らない。

政治家の本質に照らして見れば、むしろ、逆の可能性が高い。政権政党が変わっても、その後の政策に大した変化が見られず、それどころか「政権交代前の政策よりも後退した」というケースが少なからず見受けられる。

緊縮政策に反対しないと当選できないから、それとは真逆の政策を打ち出すものの、当選後は政権与党として、経済成長や財政均衡、EUの大国としての責務を果たしていかなければならなくなる。結局のところ、現状維持か、それどころか、逆戻りさえあるかもしれない。

このようなケースは、「どこかの国」をご覧いただけば、おわかりいただけるはずだ。外国とはいえ、政治の本質はいっしょである。

■米国サイドの2つの大きな不安とは?

話を米ドルのパフォーマンスに戻そう。今年も例年のように、「sell in May and go away」で米国株が下落するかどうか、現時点ではわからない。

株安が米ドル高や円高をもたらすといった方程式は、必ずしも成り立たないだろう。その最大の理由は、米国サイドにも大きな不安があるためだ。

米国サイドのマイナス材料は、「QE3」の可能性、ならびに、米国の財政危機の再浮上の2つである。

前者に関しては、先週末の雇用統計で一層蓋然性が高まっており、FRB内部のタカ派を押さえ込むと予想される。

また、後者に関しては、いわゆる「ブッシュ減税」の終了に伴い、財政再建に関する民主・共和両党の同意がなければ、米国のソブリン格付けが再び格下げされるといった懸念が高まっている。

ちなみに、今のところは、両党の合意の可能性は見出せずにいる。したがって、「ブッシュ減税」の終了後、米国政府の財政支出が計画どおりに削減されていくと、米国の景気回復を下支えする原動力がなくなってしまうかもしれない。

以上から、相場はしばらく、こう着状態になる公算が高く、明確な米ドル高のトレンドは想像し難い。

■ユーロ/米ドルが、どこまで下げるのかがカギに

とはいえ、ファンダメンタルズの材料で相場の行方をはかることはできないので、結局のところ、相場自体の内部構造が方向性を示すことになる。

その意味では、節目の1.3000ドルを割り込んだユーロ/米ドルが、どこまで下げるのかが、よい試金石となるだろう。

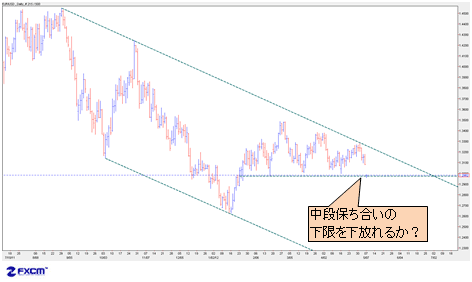

(出所:米国FXCM)

ユーロ/米ドルの日足チャートを見ると、1月16日安値から、続伸の可能性を示唆する「上昇ペナント」のフォーメーションが継続していた。だが、足元では、その中段保ち合いの下限を下放れようとしているかに見える。

目先では、このフォーメーションが失敗するか、現在進行中の下放れがダマシであるかどうかを見極めたいところである。

■米ドル/円は、79.52円を終値ベースで下回るかに注目!

また、米ドル/円については、79.52円を終値ベースで下回るか、否かを見極めたいところだ。その理由は前回のコラムでご説明したので、今回は省略させていただく(「『日本は少子化、低成長だから円安になる』という考え方は根本的に間違っている!」を参照)。

なお、「終値」を重視するのは、株式とは異なり、レバレッジ取引が主流の為替相場では、ザラ場(取引時間中)での重ね(4波が1波の領域に入ること)が許容されるからである。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

「休むも相場」である。次なるメイントレンドがはっきり出るまで、辛抱強く待つことも肝心だ。

当然のように、フランスの政局云々といった理由だけで、勝手に相場の進行を推測するのは禁物である。市況は如何に。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)