今週に入ってからもドルインデックスは弱含みに推移しており、米ドルの弱さを証左する事例は今週に入ってからいくつも挙げられる。

■ユーロ圏の混乱からユーロの高安を論じるのは無意味

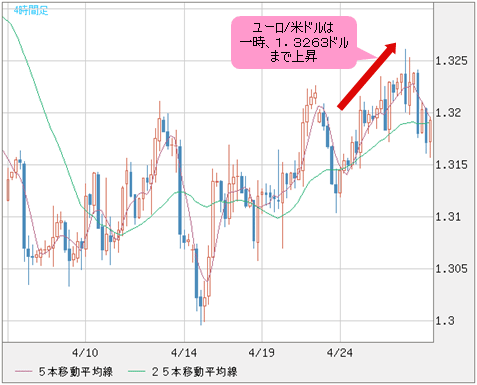

まず、ユーロ/米ドルだが、先週も指摘したように、巷に溢れる「スペイン危機云々によるユーロ下落論」はあまり効いていないようだ。

何しろ、4月26日(木)のユーロは一時1.3263ドルまで上昇していたから、英ポンドほど強くはなかったものの、スペイン危機を感じさせる値動きではなかった。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 1時間足)

それもそうである。

ギリシャにしても、スペインにしても、あるいはこれからはポルトガルか、イタリアか、さらにはフランスかはわからないが、ユーロ圏の混乱はこれからも続くことだろう。

しかし、それをもってユーロの高安を論じるのはある意味ではインチキである。なぜなら、これはユーロ圏の構造的な問題であるだけに、言い続ければいつかは当たるものだからだ。

その過程において、ユーロの値動きはとんでもない上下動を記録しているのだから、ユーロ圏の混乱をユーロの値動きに結びつけて論じることは、まったくと言っていいほど無意味であろう。

■「日本は少子化、低成長だから、円安になる」のウソ

このような教訓、実は日本人ほどわかってもらえるのではないかと思う。

というのは、ある外資系銀行出身者の著作が一世を風靡したように、一時期「トンデモ円安論」が普通に受け入れられていた。

曰く「日本は少子化、低成長だから、円安になる」といったロジックと結論であった。

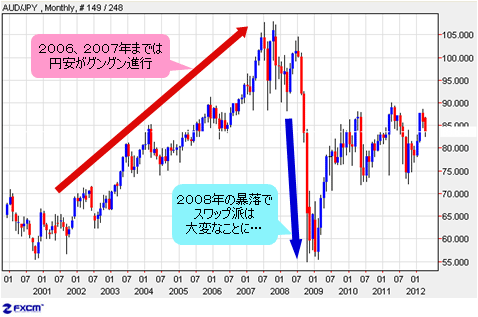

2006、2007年あたりにはこのような理論が正しく見えたせいか、当時、円安の原因が相場サイクルに基づいた変動であったことを知らずに、スワップ金利(死語?)を狙う「放置プレイヤー」がいた。しかし、その多くがその後、相場に放置されるハメになったことは記憶に新しい。

(出所:米国FXCM)

要するに、日本の少子化、低成長といった構造論をもって為替相場の動きを推測するのは極めて危険であり、ロジックも根本的に間違っている。

今になってやっと、このような話は理解してもらえると思うが、円からユーロに話を移すと、多くの方はまたこういった教訓を忘れてしまう。本質はいっしょなのだが。

言い換えれば、「ユーロ圏の危機が続くからユーロは必ず暴落する」といったロジックは、「日本は少子化、低成長だから円安になる」といった考え方と大して変わらない。

だから構造論の視点で延々と相場を説明する者は能なしか、インチキそのものである。

■トンデモ論ほど一般的には受け入れられやすい

残念ながら、トンデモ論ほど一般的に受け入れられやすい傾向が強く、また一般人が受けた教育自体も、「理外の理」とされる相場の真実を受け入れることに拒絶反応を起こさせるものだから、どうしても「わかりやすく、常識で納得できる」トンデモ論に支配されがちなのだ。

もっとも、構造論なら、本来誰でもできるのだから、あれこれと解釈する者はいらないし、相場がそんなに簡単なものなら、相場自体が壊れて成り立たないはずだ。

この意味では、自称ファンダメンタルズ派アナリストの多くは、すでに発生していることをさらに複雑に解釈しているだけである。構造論の延長で相場の値動きをとらえようとしているから、常に後解釈になってしまうのも当然の結果と言えるだろう。

ただし、注意していただきたいのは、市場センチメントはファンダメンタルズ上の材料によって形成されることが多いから、ファンダメンタルズ上の材料や市場センチメントを常にチェックする価値はあるということだ。

なぜなら、時々ファンダメンタルズ上の材料や市場センチメントと値動きの間に明らかなギャップが生じることがあるからだ。それはトレーダーに絶好の取引チャンスを教えてくれるのである。

■「不安だメンタルズ」になってくればチャンス!

最近の例を簡単にまとめたので、次のチャートを見てほしい。

まず、ユーロ/米ドルの例だが、2月24日(金)の高値をトップに。三尊型(※)を形成していたように見えたので、4月16日(月)の安値が一時1.3000ドルの節目を割れると、同フォーメーションの下放れを果たしたように見えた。

(※編集部注:「三尊型」はチャートのパターンの1つで、天井を示す典型的な形とされている。仏像が3体並んでいるように見えるために「三尊型」と呼ばれていて、人の頭と両肩に見立てて「ヘッド&ショルダー」と呼ぶこともある)

(出所:米国FXCM)

しかし、結局ダマシであったから、残る道は1つしかない。

しかし、結局ダマシであったから、残る道は1つしかない。すわわち、リバウンドだ。

これはテクニカル分析の話のように聞こえるが、スペイン国債入札が心配され、フランス大統領選の行方が心配され、またフランスの格下げのウワサ、オランダ内閣総辞職、本稿執筆の4月27日(金)に至ってはS&Pによるスペイン格下げなど、マイナス要素が続出する中で、ユーロのリバウンドは継続されたのである。

ファンダメンタルズ上の材料と値動きのギャップが相当あるわけだ。

ちなみに、こういったギャップをどう測るかというと、それには自称ファンダメンタルズ派論者の解釈が重宝する。

筆者自身も常に何名かをフォローしているが、彼らのファンダメンタルズ分析を読んで、段々「不安だメンタルズ」になっていくと、こういったギャップを利用できるチャンスに恵まれるのだ。

この意味では、後解釈でも立派な役割を果たしているところがあるので、すべてを否定はできない。

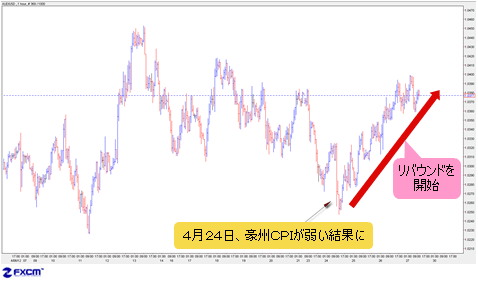

■弱い経済指標が出たのに豪ドルはリバウンドを開始

次は豪ドルだ。4月24日(火)、豪州のCPI(消費者物価指数)が弱い結果となり、「豪州は大幅利下げ確実」と騒がれている最中に、豪ドル/米ドルは底打ちし、リバウンドを開始した。

(出所:米国FXCM)

その当日から豪経済がいかに中国依存で、バブル的かつ危険かといった文章や、あるいは「中国経済のハードランディングの可能性から豪ドルの下落が云々」といった文章がネット上にはあふれていた。

■英国のリセッション入り確実視のなか、英ポンドは上昇

最後は英ポンドとなるが、4月25日(水)に市場予想に反して、英国のGDPマイナス成長が発表され、英国のリセッション入りが確実視されるなか、英ポンド/米ドルは1.6075ドルさえ割り込めず、その後高値を更新して、1.6200ドルの節目にトライした。

(出所:米国FXCM)

案の定、英国のリセッションを論じる文章がいっぱい出てきたが、ちょっと前は英国が量的緩和策を打ち切る可能性、あるいは早期利上げの可能性が取り沙汰されたばかりだった。

当然のように、今となって多くの方はFOMC(米連邦公開市場委員会)とバーナンキFRB(米連邦準備制度理事会)議長の話を持ち出して、米ドル安の必然性を説明しようとしている。

が、注意深く見ていくと、豪ドルにしても、英ポンドにしても、FOMC発表前までリバウンドを継続していたのだから、材料による値動きでないことは明白だ。

■米住宅指標が良ければ、本来は米ドル買いのはず

そして、もっとおかしいことがある。「米住宅指標の結果を受けてリスク選好に傾いたからユーロが上昇した」といった解釈が今あちこちでなされているが、これはどこかおかしいのだ。

住宅指標が良ければ、QE3(量的緩和策第3弾)なしの確率が高まるから本来は米ドル買いのはずではないか。

ファンダメンタルズ上の材料は我田引水の言い訳にすぎない。結局、値動き次第でどうとでも説明できるから、安易な解釈が氾濫しているわけだ。

ちなみに、今回例としてあげている3通貨ペアが、なぜこのような値動きをしたのかは、きちんとしたテクニカル上の根拠があるので、近々自分のブログで開示するつもりである。

興味のある方はご参考にしていただきたいが、この記事を含め、前述の例をもって「これから米ドル安一辺倒になる」といったシナリオを提示しているわけではないので、ご注意を。

それではよい週末&GWを!

(4月27日(金) 11時30分 執筆)

![JFX[MATRIX TRADER]](/mwimgs/1/1/-/img_11ea8f72aab2277adcba51f3c2307d8210084.gif)

![セントラル短資FX[FXダイレクトプラス]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=CENT50&isq=406&psq=0)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)