■世界的な景気後退懸念でリスク回避の米ドル高に

先週、7月6日(金)に市場の予想より悪かった米雇用統計が発表されたあと、米ドル高・円高の基調は一段と強まった。

7月12日(木)にドルインデックスは83.82と2年来の高値を更新し、ユーロ/米ドルは1.2200ドルの節目を割れた。これらはリスクオフの地合いを示唆している。

(出所:米国FXCM)

こういった流れを作り出している大きな背景は世界的な景気後退に対する懸念であろう。

豪州の失業率が想定より悪かったことに加え、7月13日(金)の午前中に発表された中国の第2四半期GDPも3年ぶりの低い水準に留まった。EU(欧州連合)危機の長期化がもたらす悪影響が、世界全体の景気回復に暗い影を落としていると言える。

そして、こういった懸念がリスク回避先としての米ドルを押し上げることとなった。

■米長期金利は6月1日の最低水準に再び近づいてきた

前回のコラムでも説明したように、米ドルの選好と米長期金利、すなわち米10年物国債の利回りは緊密な関係を持つ。

【参考記事】

●ユーロ/豪ドルが史上最安値を更新! ユーロキャリートレード開始のシグナルか(7月6日、陳満咲杜)

先週(7月2日~)から米長期金利が一貫して低下し、6月1日(金)につけた最低水準目前まで迫っていることは、米ドル資産へのシフト(米国債の買い)を示しており、それが米ドル高をもたらしているのは当然の成り行きと言える。

しかし、注意していただきたいのは、ドルインデックスが6月1日(金)の高値を更新し、ユーロ/米ドルが6月1日(金)の安値を割り込んでいるのに対し、米長期金利はなお6月1日(金)の最低水準を割り込んでいないことだ。

一種のダイバージェンスの状況が作り出されているのである。

(※編集部注:「ダイバージェンス」とは、一般的には値動きとテクニカル指標の動きが逆になることを指す)

前回のコラムで指摘したように、6月1日(金)に米長期金利が史上最低水準をつけたと同時に、ユーロ/米ドルのみならず、豪ドル/米ドル、英ポンド/米ドル、そして、米ドル/円も底打ちを果たしていたから、これらの相関性は高かった。

【参考記事】

●ユーロ/豪ドルが史上最安値を更新! ユーロキャリートレード開始のシグナルか(7月6日、陳満咲杜)

これに対し、今回はユーロ/米ドルのみの安値更新となっており、リスクオフの流れだけでなく、ユーロ自体の弱さが浮き彫りにされている。

■ユーロの下げが一服する兆しが見えてきた?

ユーロの弱さは、いわゆるユーロクロス(ユーロと米ドル以外の通貨との通貨ペア)の通貨ペアでよく観察できる。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ VS 世界の通貨 日足)

前回のコラムでもユーロキャリートレードの可能性について言及したが、ドルインデックスの構成にユーロが占める割合(57.6%)を考えると、「主役・ユーロ」の「独歩安」がドルインデックスを押し上げているのは自然の成り行きであろう。

【参考記事】

●ユーロ/豪ドルが史上最安値を更新! ユーロキャリートレード開始のシグナルか(7月6日、陳満咲杜)

したがって、ユーロだけでなく、ユーロ以外の主要通貨にも目配りが必要であろう。すなわち、米長期金利の一段の低下があれば、ユーロのみならず、他の主要通貨も追随し、対米ドルで6月1日(金)の安値を割り込んでくる可能性が高い。

反面、米長期金利が最低水準を更新しないのなら、ユーロが行き過ぎている、あるいはドルインデックスが買われすぎているという可能性もあり得るから、これは近々修正されるだろう。

もっとも、ユーロの下げ一服があれば、まずユーロクロスの通貨ペアから修正される公算が高い。7月12日(木)の値動きを見ると、そのような兆しがすでに出ていることがわかる。

7月12日(木)に豪ドル、英ポンドは対米ドルでの下げ幅が対ユーロでの下げ幅よりも大きかった。

これがユーロクロスのスピード調整の兆し、ユーロ/米ドルのスピード調整の兆し、さらにはドルインデックスのスピード調整の兆しと読み取れるなら、7月13日(金)にユーロ/米ドルの反発があってもおかしくなかろう。

■米ドル/円はこれから下がるのか? 上がるのか?

米ドル/円に関しては、中長期スパンではやはり日米金利差が重要なカギとなるから、足元で低下し続けている米金利の低下は円高リスクとして意識せざるを得ないだろう。

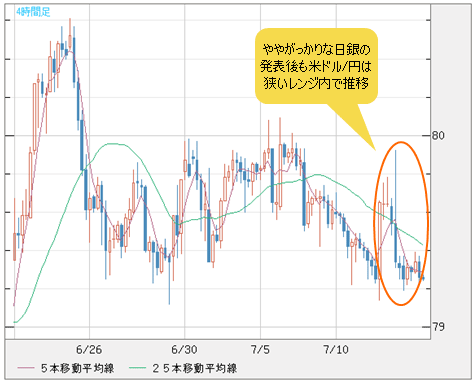

それにしても、日銀の「無作為」にもかかわらず、米ドル/円は狭いレンジの変動に留まっているから、想定よりも底堅いとは言える。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 4時間足)

一方、リスクオフの基調が高まっており、米ドル/円はなかなか80円の節目をブレイクできない状況にもある。一部の市場関係者からは、「円安局面が終わり、円高トレンドへ復帰する」といった見方も出始めているが、果たしてそうなるのか?

このような疑問に答えるべく、今回はGMMAチャートをもって検証したいと思う。

■中長期の流れを一目瞭然に把握できるGMMAチャート

数多くのテクニカル指標やチャートがある中、中長期スパンにおいて、誰でも相場の流れを一目瞭然に把握できるという意味で、GMMAチャートの右に出るものはないと思う。

GMMAチャートは計12本のEMA(指数平滑移動平均線)によって構成されている(※)。そして、それらは短期組(6本)と長期組(6本)に分かれており、それぞれ「投機者」と「投資者」の行動パターンを表している。

具体的な説明は拙作『FX最強チャート GMMAの真実』(扶桑社)に譲るが、短期組と長期組の位置関係、また短期組と長期組の距離や各組内移動平均線同士の位置関係と距離に注目すれば、おのずと理解できると思う。

(※編集部注:「EMA」とはExponential Moving Averageの略で、移動平均線の一種。単純な移動平均線よりも、より現在に近いレートを重視して算出されるもの)

■米ドル/円のGMMAチャートに重大な変化が!!

下のチャートは2007年の高値から現在に至るまでの米ドル/円の値動きを示している。ピンク色の6本の線は長期組、青色の6本の線は短期組とみなす。まず重要なのは、2つの組の位置関係を観察することだ。

2007年7月以降、長期組線の下に短期組線が位置しており、これが2012年2月後半まで続いていたことがわかる。

(GMMAチャート提供:アイネット証券)

長期組は周期の長い売買コストを表し、また、マーケットにおけるビッグプレヤーの行動パターンを代表する。そして、短期組は周期の短い売買コストを表し、また、短期投機筋の行動パターンを意味する。

2007年以降の長い間、短期組線が一貫して長期組線を下回っていたことは米ドルの価値が一貫して低下していたことを意味しよう。

なぜなら、日々の売買コストが低下しており、また、過去に遡るほど売買コストが高かったのだから、米ドルの価値が低下していることは明白だからだ。すなわち、ベアトレンド(下落トレンド)の継続である。

短期組線は時に長期組線から大きく離れたり、時には長期組線超えを打診したりする場面が何回もあったが、結局、2012年2月後半までは長期組線を上回れなかった。

短期組線と長期組線の乖離はベアトレンドの加速を意味し、接近はスピード調整を示す。そして、長期組線は短期組線を一貫して上回っていたのだから、メインプレーヤーたちの行動パターンは米ドル安局面が続くことを示唆していたと言える。

つまり、2012年2月後半まで、米ドルを本格的に買ってはいけないことがはっきり示唆されていたのだ。

しかし、2012年2月以降、状況が違ってきた。短期組線が長期組線をついに上回ったのだ。これは2007年7月以来の出来事だっただけに、その意味は重大である。

また、現在の状況をどう見るべきかも大事だが、スペースの都合もあり、このあたりの解釈はまた次回に。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)